[わかりやすい‼ はじめて学ぶM&A 誌上セミナー]

第2回:どのようにM&Aを行うのか

~株式の売買(相対取引、TOB、第三者割当増資)、合併、事業譲渡、会社分割、株式交換・株式移転~

〈解説〉

公認会計士・税理士 清水寛司

1.株式の売買(相対取引、TOB、第三者割当増資)

2.合併

3.事業譲渡

4.会社分割

5.株式交換・株式移転

▷第1回:なぜ「会社を買う」のか~買う側の理由、売る側の理由~

▷第3回:M&A手法の選び方~必要資金、事務手続の煩雑さ、買収リスクを伴うか~

▷第4回:M&Aの流れ①(計画段階)~M&Aの流れ(全体像、戦略は明確に、ターゲット会社を見つけよう)~

どのようにM&Aを行うのか

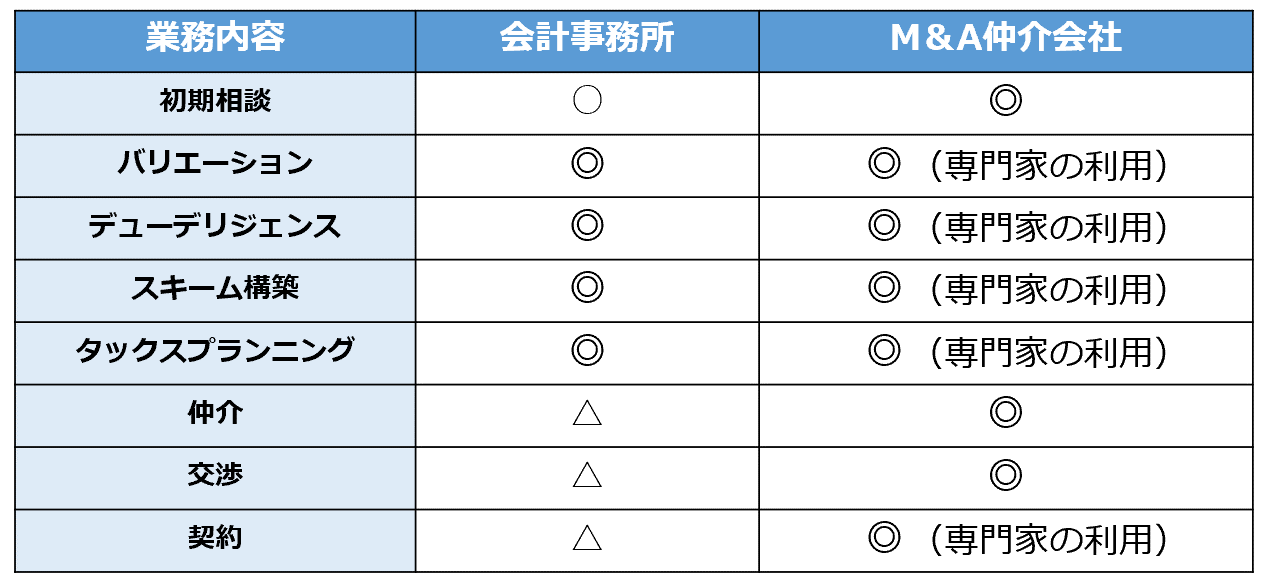

「株式の売買」「合併」「事業譲渡」「会社分割」「株式交換・株式移転」という5種類の代表的M&A手法を見ていきます。多くの手法があるため代表例のみ簡潔にお伝えしますので、ここでは「そんな手法もあるんだ」という気持ちで軽く見ていきましょう。

1. 株式の売買

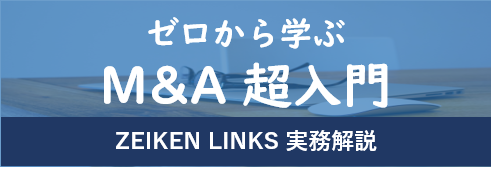

最も分かりやすい方法は「株式の売買」です。株式を取得することによって議決権を獲得し、会社経営に参画する形となります。

株式の売買と一口に言っても、相対取引・TOB(Take Over Bid:公開買付)・第三者割当増資と様々な手法があります。

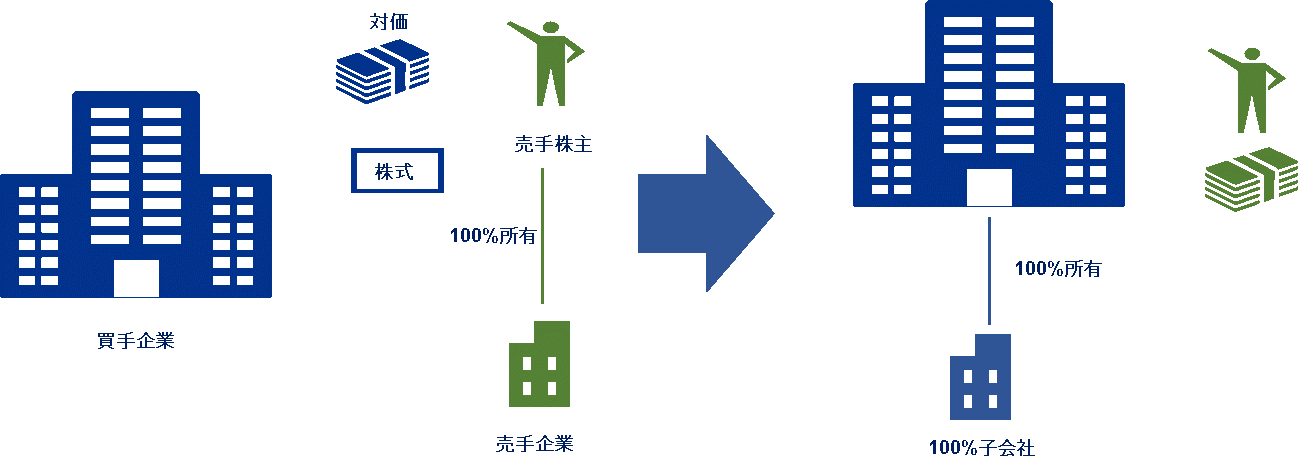

■相対取引

上図のように、現在の株主と買い手が証券取引所を通さず直接行う売買で、中堅規模までの株式売買によるM&Aは大多数が相対取引となります。

■TOB

金融商品取引法に定めされている株式の買収手続で、上図における「現在の株主」が大多数いるような大企業を買収する場合に、買収の意思と条件を示したうえで一般の投資家から株式を買い付けます。

■第三者割当増資

特定の相手にのみ新株を発行する方法で、買い手としては株を大量に取得して議決権を入手します。これは企業再生のM&Aにおいて、スポンサーが新規資金を注入するといった、切羽詰まった局面で使用されることが多いやり方ですね。

2. 合併

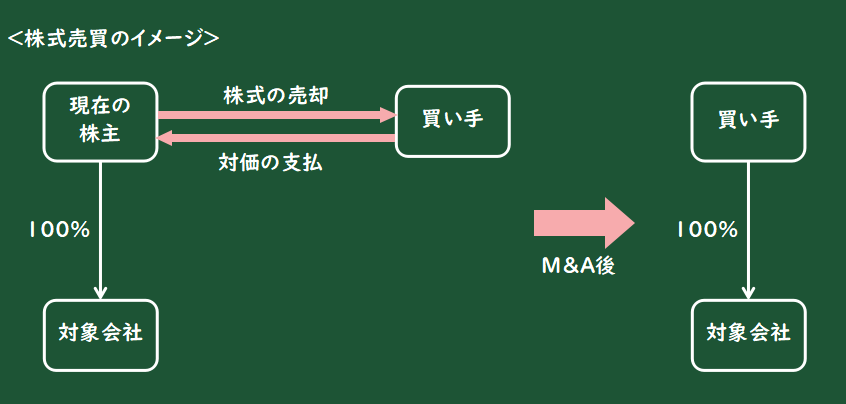

次に分かりやすいのが「合併」です。M&Aと言えば「合併」を思い浮かべる方も多いのではないでしょうか。大手銀行が次々と合併していったように、2つ以上の会社を1つの会社にすることにより相手のビジネスを獲得する方法が合併です。

合併は複数の会社が1つの会社になるため、非常に強力な結合関係を構築することができます。先程の株式売買では買収する側と買収される側が明確でしたが、合併は上図の通り会社が1つになるため、現場社員の感覚としては株式売買と比べると比較的対等な立場での組織再編となります。

合併は大きく分けると新設合併と吸収合併があります。上図の会社「A+B」が、新規に立ち上げた会社であれば新設合併、会社Aが残ったまま会社Bを買収していれば吸収合併です。

新設合併では全く新しい会社になることから、事業の許認可等を再申請する手間がかかります。そのため多くの場面において吸収合併が用いられています。

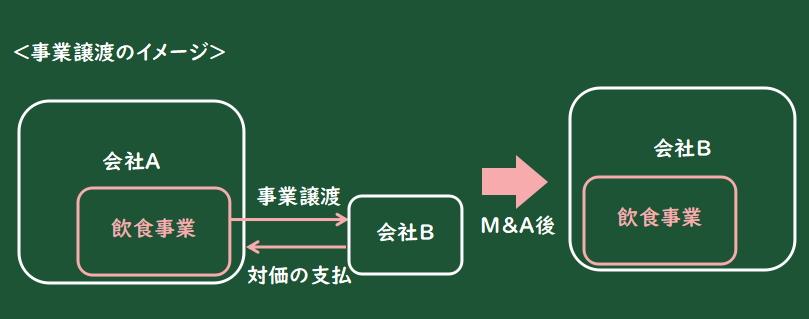

3. 事業譲渡

これまでご説明してきた株式売買・合併は、会社自体のM&A手法となります。一方、事業譲渡は、会社の「事業」単位でM&Aを行う手法となり、会社全体・会社の一部等多様な切り分け方ができることが特徴です。この「事業」は、店舗単位、工場単位、セグメント単位はもちろん、会社の全ての事業も対象になります。

事業譲渡は資産負債の移転手続を個々に行う必要がある等、手続が煩雑ですので、大企業同士のM&Aにはあまり用いられません。中堅規模の案件で事業のみの売買を行いたい場合に使用される手法です。

4. 会社分割

上記の事業譲渡と似た手法に「会社分割」があります。会社の中から事業を切り出して、権利義務の全部または一部を包括的に別の会社へ承継します。図のイメージは上記事業譲渡と同じです。

事業譲渡は会社法上あくまで取引法上の契約ですが、会社分割は「組織再編行為」と位置付けられており、合併のように権利義務を包括的に承継することが可能な手続となります。

新規設立した会社に事業を承継する「新設分割」と、既存会社に事業を承継する「吸収分割」の2つに分類できます。

対価は多くの場合において切り出した事業分の価値を有する株式となりますが、対価を相手の会社自体に渡す場合が「分社型」、相手の会社の株主に渡す場合が「分割型」と呼ばれます。

新設or吸収と、分社型or分割型の組み合わせで、合計4通りの手法になりますね。

会社分割は、規模が膨らんだ事業の分社化や、グループ内企業への一部事業移管等、組織内の再編に使用されることが多い手法です。

切り出した事業を既存企業に吸収させることで事業譲渡に似た形となりますし、会社全部を事業として切り出すことで合併に似た形にもなるように、種類が豊富で手続も柔軟な手法となります。

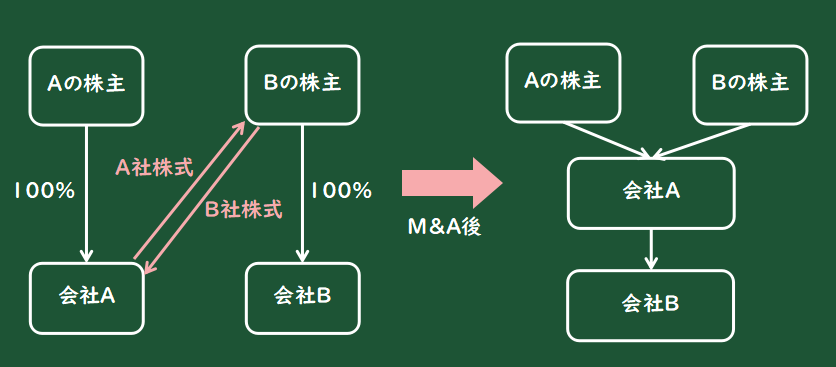

5. 株式交換・株式移転

株式交換は、自社の株式を対価として他社の株式を全て取得する手法です。他社が新設会社の場合は株式移転となります。(会社法上、この組織再編行為だけは新設の場合に用語が分かれています。不思議な感じですね。)

株式交換はグループ内の再編行為でよく使われますが、経営統合や買収の際にも使用されることがあります。例えば経営統合の局面ですと、新設持株会社を作り、その持株会社の下に2社がつくイメージですね。

「株式」の交換・移転ですので、対価は株式のみで現金を必要としない点が特徴です。単純に株式を現金購入するより手続は煩雑ですが、買収資金を用意せずに済むのは大きな利点になります。

![どのようにM&Aを行うのか ~株式の売買(相対取引、TOB、第三者割当増資)、合併、事業譲渡、会社分割、株式交換・株式移転~[わかりやすい‼ はじめて学ぶM&A 誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2020/07/図1-3.png)

![売却候補先選定の考え方 ~M&Aの買手による違い、スキーム、売却後の経営体制、売却価格、売却スケジュールなど~ [税理士のための中小企業M&Aコンサルティング実務]](https://links.zeiken.co.jp/wp-content/uploads/2019/03/business-2173147_640.jpg)

![M&Aのプロジェクトチームはどうする?-社内メンバーと社外専門家の活用-[M&A担当者がまず押さえておきたい10のポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/home-office-336378_640.jpg)