[氏家洋輔先生が解説する!M&Aの基本ポイント]

第1回:「M&Aの概要」「M&Aの流れと専門家の役割」を理解する

~M&Aとは?M&Aの流れと専門家の役割とは?~

〈目次〉

1、M&Aとは?

2、M&Aの流れと専門家の役割とは?

① 売手企業と買手企業のマッチング

② IM(Information Memorandum)の作成

③ 売手企業に対するデューデリジェンス、バリュエーショ

④ 株式譲渡契約の締結

3、まとめ

〈解説〉

▷関連記事:財務デューデリジェンス(財務DD)の費用の相場とは?

▷関連記事:事業引継ぎ支援センターとは?どのような相談ができる?

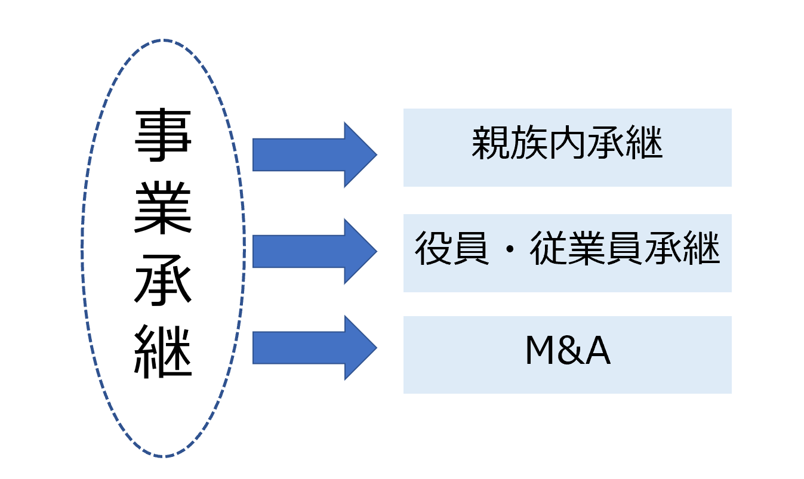

1、M&Aとは?

M&A(Mergers and Acquisitions)にはいくつかの種類がありますが、大きくは「会社の全部を譲渡する方法」と「会社の一部だけを譲渡する方法」の2つの方法に分けることができます。

前者の会社の全部を譲渡するスキームには「株式譲渡」「株式交換・株式移転」「合併」があり、後者の会社の一部を譲渡するスキームには「会社分割」「事業譲渡」があります。

それぞれのスキームには特徴があり、M&Aの目的や事業遂行上の問題、それぞれの企業の置かれている状況等により最適なスキームは異なってくるため、スキームの検討は専門家を交えて慎重に行う必要があります。

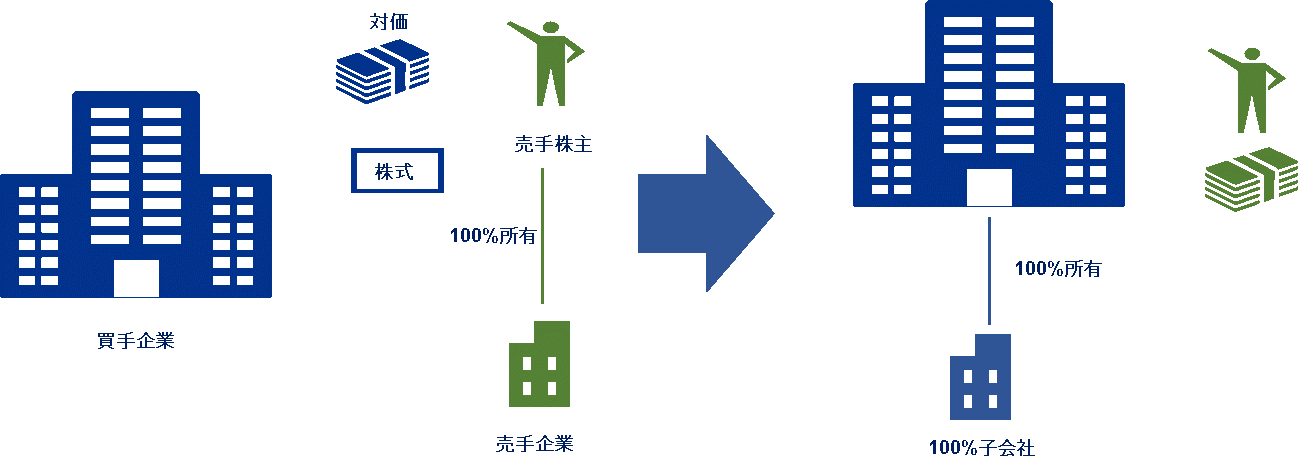

最も一般的なスキームである株式譲渡のイメージを下記に示します。

株式譲渡の場合、一般的には買手企業の方が規模が大きいことが多いため、上図では売手企業よりも買手企業を大きく描いています。

買手企業が売手企業の株主へ現金等を支払い、売手企業の株主から売手企業の株式全てを取得します。その結果、売手企業は買手企業の100%子会社となり、売手企業の株主は現金等の対価を手にすることになります。

2、M&Aの流れと専門家の役割とは?

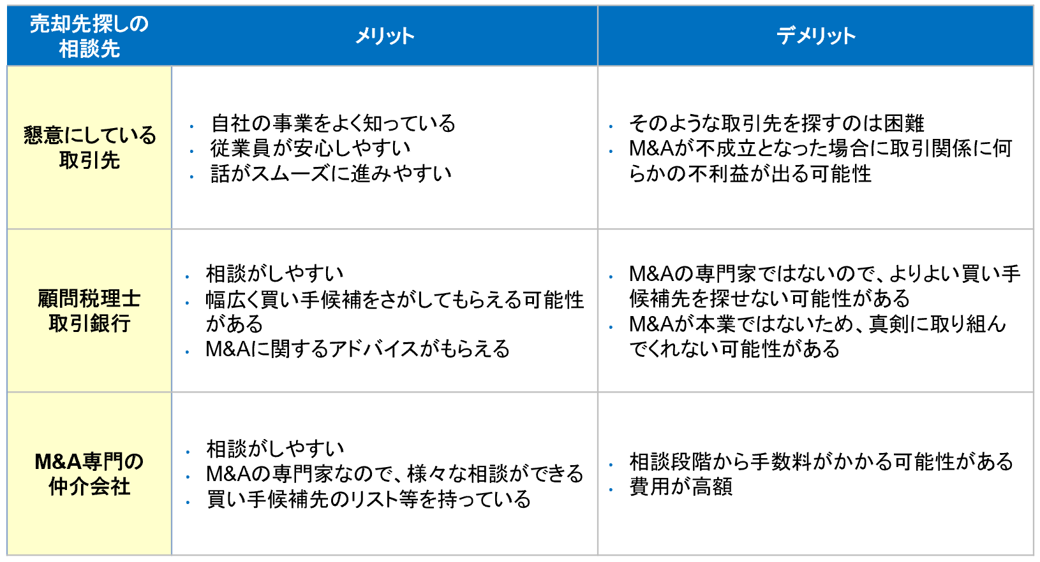

①売手企業と買手企業のマッチング

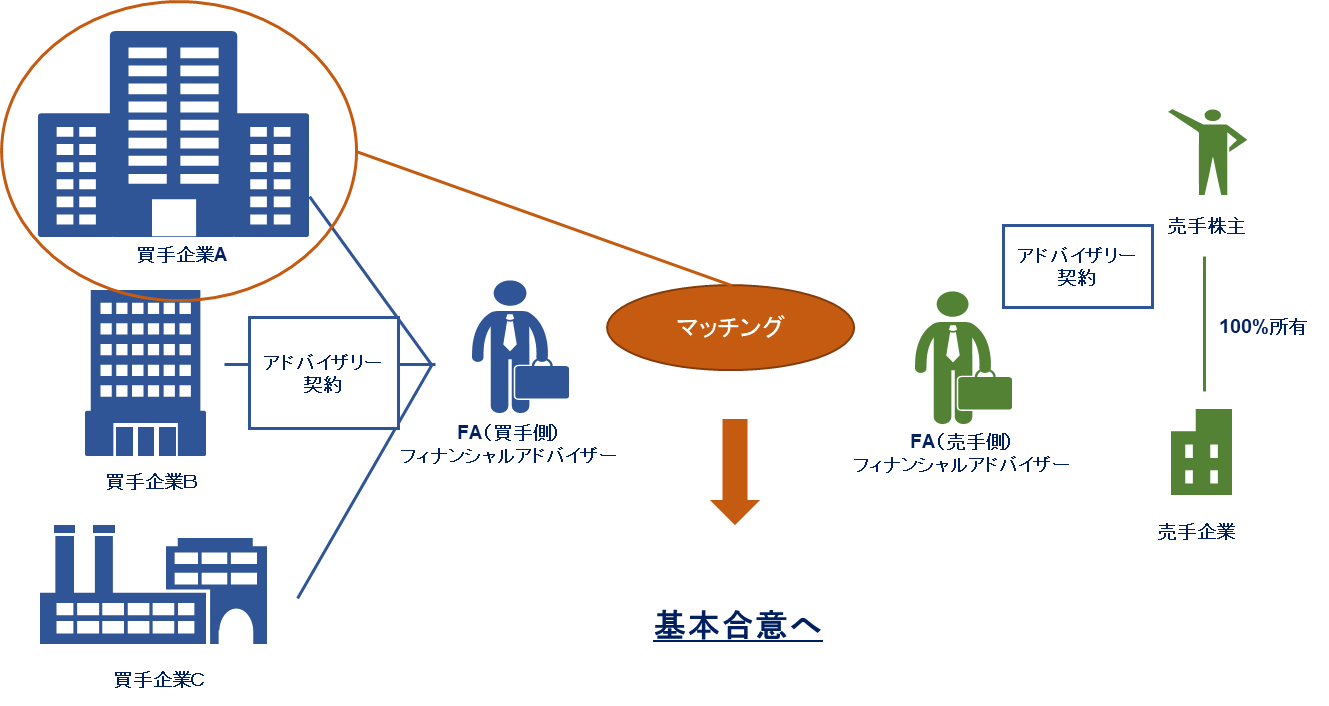

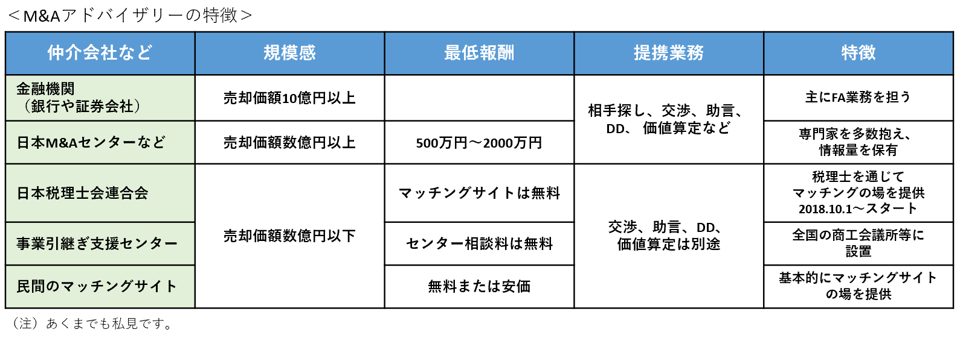

一般的にM&AはFA(フィナンシャルアドバイザー)と呼ばれる専門家が関与します。

FAは、M&Aのマッチングからクロージングまで、売手企業又は買手企業(場合によっては双方)に対して、進め方のサポートや価格や条件面での交渉のアドバイス等を行う役割を担います。FAは様々な企業が行っており、M&Aの仲介会社はもとより、証券会社、投資銀行、銀行、コンサルティング会社、弁護士、公認会計士等が行います。

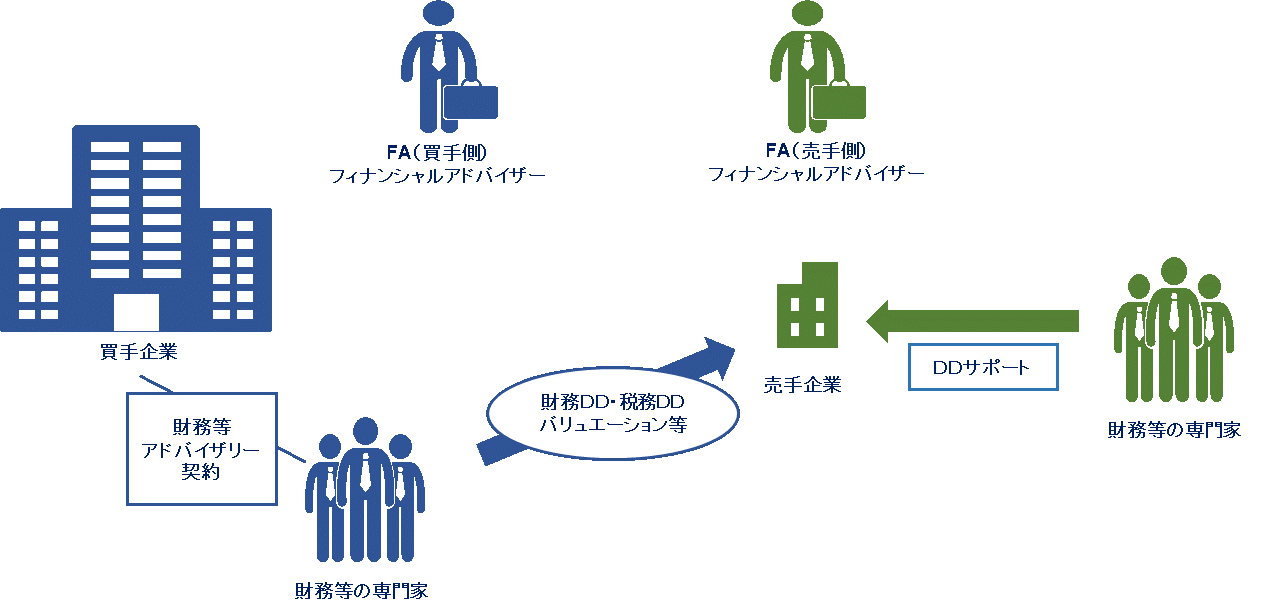

上図は、売手企業と買手企業の双方にFAがついている場合のイメージ図です。昨今では、投資先を探している企業が多く、売手企業に比べ買手企業が多いため、上図でも買手企業を3社としています。

FA(買手側)は買手企業A、買手企業B、買手企業Cとそれぞれアドバイザリー契約を結んでいて(結んでいない場合もあります)、FA(売手側)は売手企業の株主とアドバイザリー契約を結んでいることが一般的です。価格等を含む様々な条件により、買手企業と売手企業がマッチングしたら、基本合意契約を結びます。

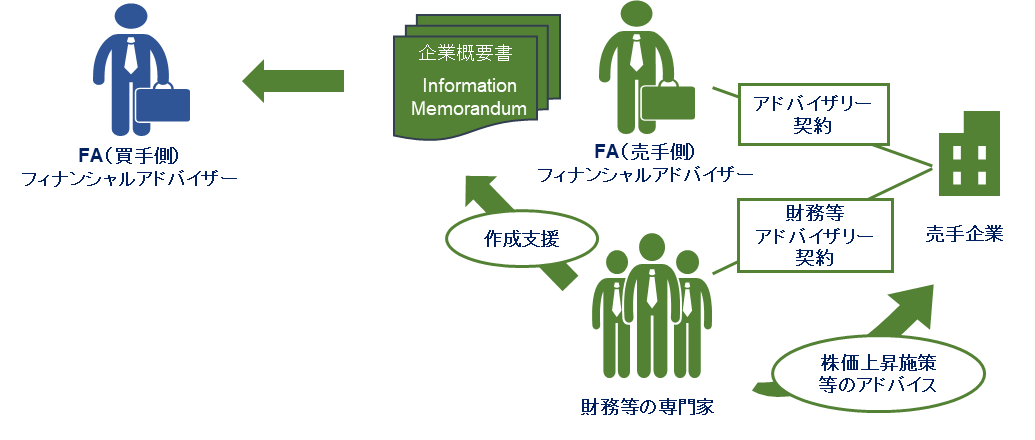

②IM(Information Memorandum)の作成

売手企業と買手企業をマッチングさせ、プロセスをスムーズに進めるためにはIM(Information Memorandum)が必要になります。

売手企業がIMを作成することで、IMがない場合と比べて、買手企業は売手企業のことを短期間で深く理解することが可能となります。このIMの作成をサポートするのが、FAまたは財務等の専門家です。

財務等の専門家は、売手企業とアドバイザリー契約を結び、IMの作成支援を行います。財務等の専門家はIMの作成のみにとどまらず、売手企業の事業計画の策定支援や、株価上昇等のアドバイスを実施することもあります。

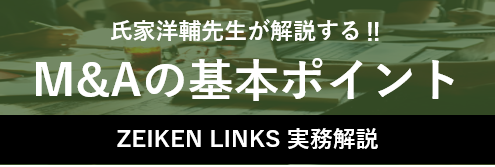

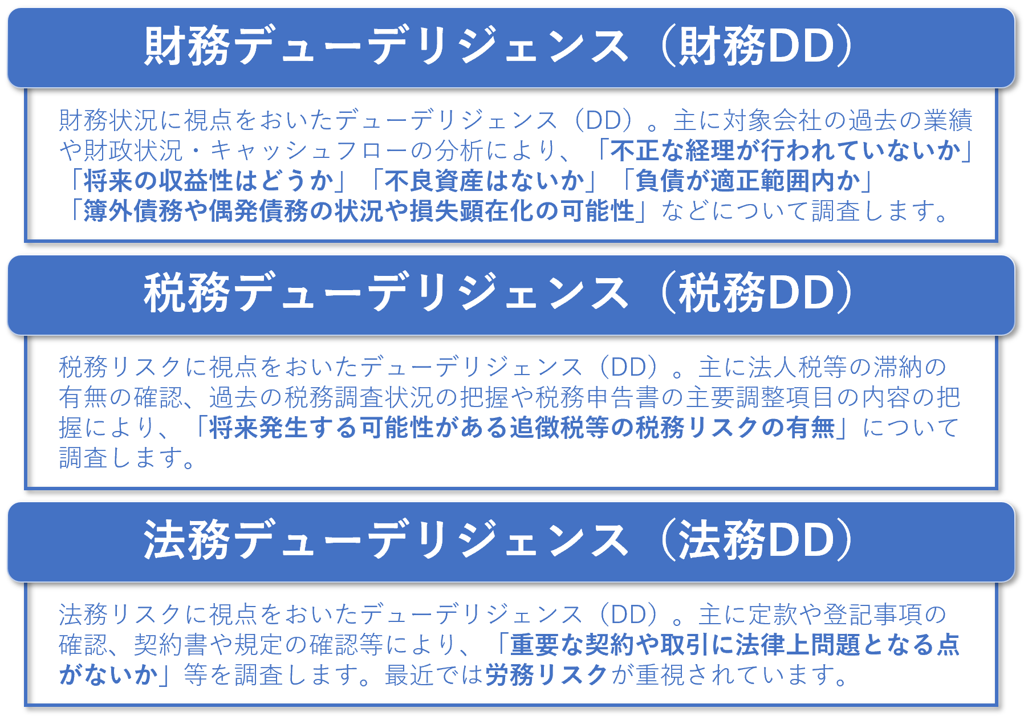

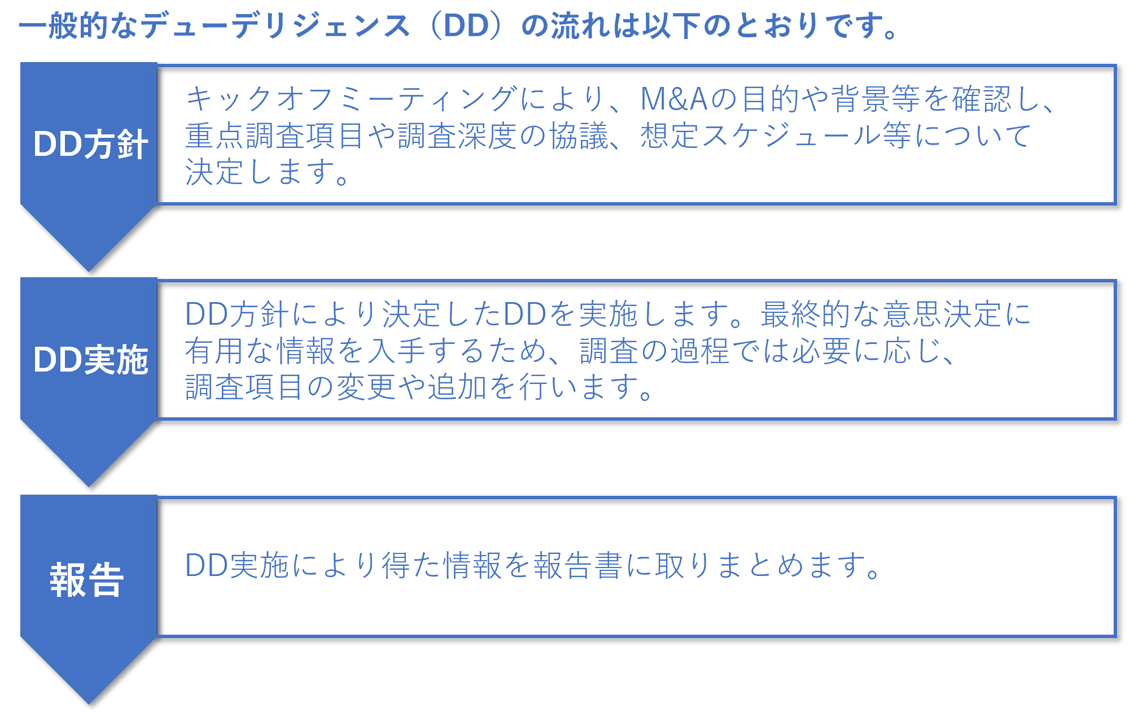

③売手企業に対するデューデリジェンス、バリュエーション

基本合意書を結んだ後、買手企業は売手企業を ①買うか買わないか、②買う場合、いくらで買うのか、③金額以外の条件はどうするか、④買収後の統合に向けた情報の整理等を検討します。

これらの検討は専門スキルが必要となるため、公認会計士、税理士および弁護士等が外部アドバイザーとして調査することが一般的です。

買手企業の財務等の専門家は買手企業と財務等アドバイザリー契約を結び、売手企業のデューデリジェンス、バリュエーション等を実施します。

買手企業の場合、M&Aが初めての会社もあれば毎月のようにM&Aを実施する会社もありますが、売手企業にとっては、財務デューデリジェンスの対象会社となることは、初めてのケースが多いです。

財務デューデリジェンスは専門的な調査を短期間で行うことが多く、売手企業にとっては大きな負担となります。そこで、売手企業の財務等の専門家がデューデリジェンスのサポートを行うことで、売手企業の負担を軽減することが可能となります。

さらに、M&Aの専門家である財務等の専門家がサポートを行うことで、買手企業の財務等の専門家とのコミュニケーションが円滑化され、買手売手双方にとってストレスを軽減し、スムーズにデューデリジェンスを完了することが可能となります。

④株式譲渡契約の締結

デューデリジェンスとバリュエーションの結果を受けて、買手企業と売手企業は最終の条件交渉を行い、双方合意すれば株式譲渡契約を締結します。

法務の専門家は契約書の作成や法律面でのアドバイスを、財務の専門家は金額等の財務面にかかる契約条件等のアドバイスを行います。

3、まとめ

以上のように、M&AではFAや財務の専門家、法律の専門家等様々な専門家が関与して多面的なサポートを行います。

特に中小零細企業では、M&A自体初めてのことも多く、たとえ案件規模がそれほど大きくなかった場合であっても、専門家の幅広いサポートが必要となることが多いです。また一定規模以上の会社では、専門家が社内にいる場合もありますが、M&Aをより成功に導くために、多くの社外専門家と上手く連携しM&Aをすすめてくことが重要となります。

![実行段階におけるM&A支援業務の相互関連性 ~デューデリジェンス・スキーム策定・バリュエーションの関連性~ [税理士のための中小企業M&Aコンサルティング実務]](https://links.zeiken.co.jp/wp-content/uploads/2019/03/business-2173147_640.jpg)

![売却したいけれどどうしたらいい?-会社を売却すると決めたら-[M&A担当者がまず押さえておきたい10のポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/home-office-336378_640.jpg)

![【Q&A】個人版事業承継税制とは? 制度の概要や手続きをわかりやすく解説[個人版事業承継税制 入門ガイド]](https://links.zeiken.co.jp/wp-content/uploads/2019/07/forest-1868529_1280.jpg)