[個人版事業承継税制 入門ガイド]

個人版事業承継税制とは?制度の概要や手続きをわかりやすく解説!

[監修]

【目次】

1、個人版事業承継税制とは?

2、どういった場合に適用を受けられるの?納税が必要になる場合とは?

3、猶予税額や納税額はどのように計算するの?

4、会社の事業承継税制とは何が違う?

5、適用を受けるための手続きは?

6、個人事業承継計画とは?いつまでに?どこに提出?

7、個人版事業承継税制に関する書類などはどこで入手するの?

8、個人版事業承継税制のおすすめ書籍は?

9、特定事業用資産とは?資産保有型事業とは?

~個人版事業承継税制で出てくる用語解説~

[関連解説]

■個人版事業承継税制 超入門ガイド(その1)~簡単な仕組みと適用を受けるまで~

■個人版事業承継税制 超入門ガイド(その2)~適用後の手続と注意点~

1、個人版事業承継税制とは?

Q、個人版事業承継税制とは、 どのような制度ですか?制度利用のイメージを教えてください。

A、後継者の事業用資産取得に係る贈与税・相続税の納税を猶予し、後継者がさらに次世代の後継者に当該事業用資産を承継した場合等に、その猶予された税額が免除される制度です。

後継者が先代事業者から特定事業用資産を贈与・相続又は遺贈により取得した場合に、経営承継円滑化法に基づく都道府県知事の認定を受けたときは、特例受贈事業用資産(特定事業用資産のうち贈与税の納税猶予制度の適用を受けるものをいいます。)に係る贈与税又は特例事業用資産(特定事業用資産のうち相続税の納税猶予制度の適用を受けるものをいいます。)に係る相続税の100%について納税が猶予されます。

納税を猶予された後継者(2代目)は、さらに次世代の後継者(3代目)にその特例受贈事業用資産又は特例事業用資産(以下、まとめて「特例事業用資産等」といいます。)を承継すれば、その後継者(2代目)について猶予されていた贈与税・相続税は免除されます。

この個人版事業承継税制は、平成30年度税制改正により創設された非上場株式等に係る贈与税・相続税の納税猶予制度、いわゆる事業承継税制(特例措置)に準じて設けられています。

個人版事業承継税制の適用のイメージは、次のとおりです。

贈与により取得した場合には、まずはその特例受贈事業用資産に係る贈与税が猶予されます。

次に、贈与者(先代事業者)に相続が発生した場合には、その猶予された贈与税は免除されます。ただし、その事業用資産をその先代事業者からの相続により取得したものとみなして、相続税の課税対象になります。相続税の納税猶予の要件(被相続人の要件を除きます。)を満たしていることについて都道府県知事の確認を受けたうえで、相続税の申告をした場合には、その特例受贈事業用資産に係る相続税について猶予を受けることができます。

そして、納税を猶予された後継者(2代目)が次世代の後継者(3代目)にその特例受贈事業用資産を贈与により承継し、その次世代の後継者(3代目)が本税制の適用を受けたときや、その後継者(2代目)に相続が発生したときは、その後継者(2代目)について猶予されていた相続税は免除されます。

相続により取得した場合には、その特例事業用資産に係る相続税が猶予されます。

その後、贈与税の納税猶予の場合と同様に、納税を猶予された後継者(2代目)が次世代の後継者(3代目)にその特例事業用資産を承継し、その次世代の後継者(3代目)が本税制の適用を受けたときや、その後継者(2代目)に相続が発生したときは、その後継者(2代目)について猶予されていた相続税は免除されます。

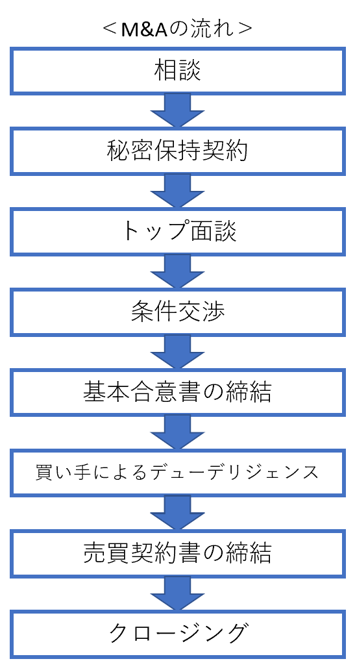

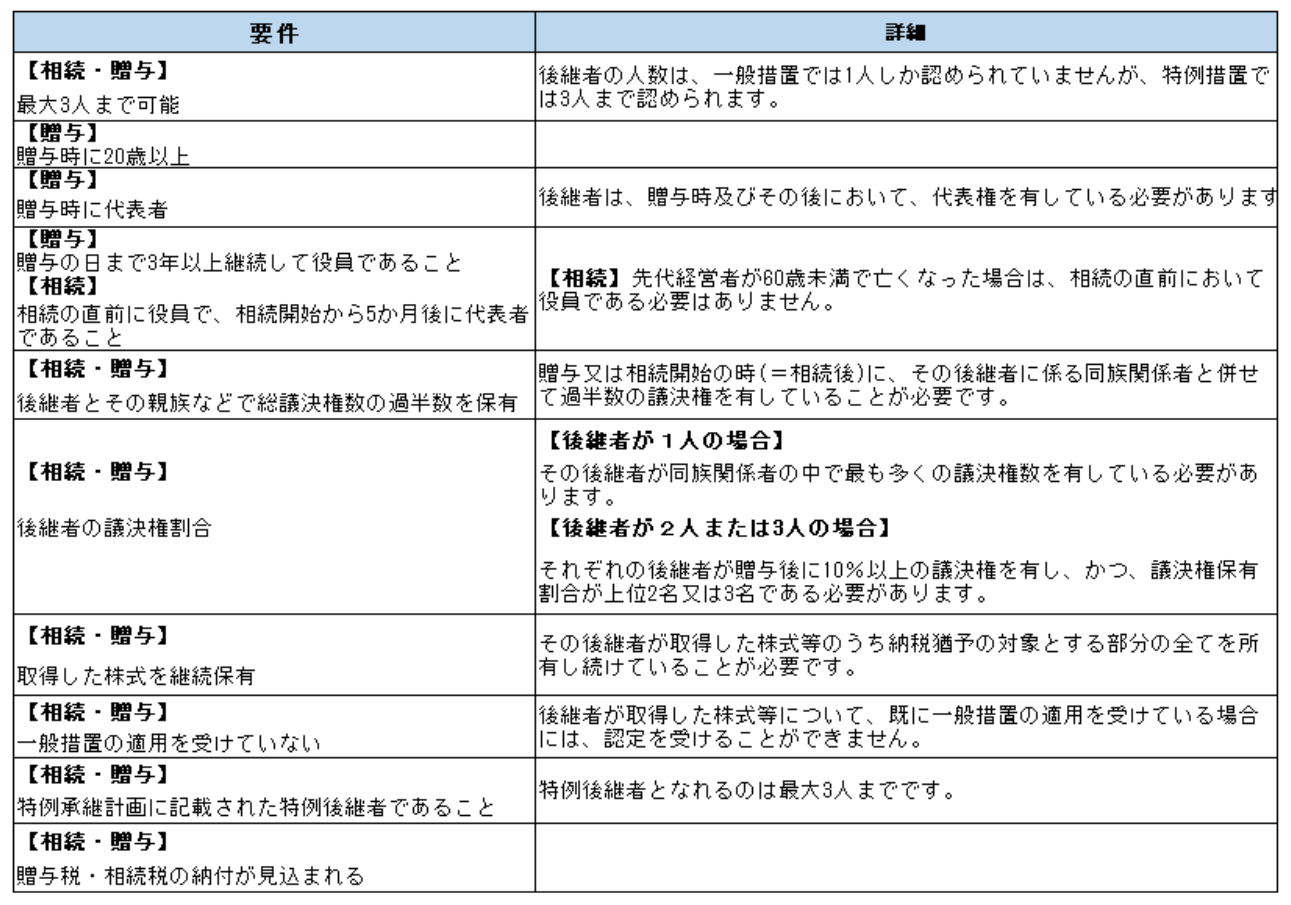

2、どういった場合に適用を受けられるの?納税が必要になる場合とは?

Q、個人版事業承継税制の適用を受けるための条件について教えてください。また、どういった場合に納税する必要がありますか?

A、先代事業者に関する要件、後継者に関する要件のすべてを満たしていることが必要となります。

適用後は、事業継続している限りその納税は猶予されますが、事業を廃業した場合などには納税する必要があります。

(1) 個人版事業承継税制の適用要件

本税制が適用できるかどうかの判断にあたって、先代事業者の要件、後継者の要件をそれぞれ定めており、そのすべてを満たしていることが必要となります。

先代事業者、後継者のそれぞれの主な要件は以下の表のとおりです。

(2) 確定事由(納税が必要となる場合)

本税制の適用を受けた後、事業を廃止した場合や贈与・相続等により取得した資産を売却した場合などには、猶予された税額を納税する必要があります。

主な確定事由は以下の表のとおりです。

確定事由に該当した場合には、猶予された税額に加えて、利子税を納税しなければなりません。利子税は原則として年3.6%ですが、利子税の特例(貸出約定平均金利の年平均が0.6%の場合)を適用した場合には、0.7%とされます。

(3) 免除事由(納税が免除される場合)

本税制の適用を受けた後、後継者からさらに次の後継者に本税制を適用して事業用資産を贈与した場合や、適用を受けた後継者に相続が発生した場合には猶予された税額が免除されます。

主な免除事由は以下の表のとおりです。

本税制の適用を受ける贈与税・相続税の申告期限から5年経過後に、納税を猶予されている後継者(2代目)からさらに次世代の後継者(3代目)にその特例事業用資産等を贈与し、その次世代の後継者(3代目)が本税制の適用を受ける場合には、その後継者(2代目)について猶予されていた贈与税・相続税は免除されます。

そのため、後継者(2代目)は事業承継後、少なくとも5年間は事業を継続する必要がありますので、事業承継時に自己の強み・弱みを把握する取組みが必要となると考えます。

3、猶予税額や納税額はどのように計算するの?

Q、事業用資産を贈与により取得した場合の猶予税額及び納税額の計算方法を教えてください。

A、猶予税額及び納税額の計算にあたっては、次の3ステップにより計算します。

<ステップ1 >

その年分の贈与税の総額を計算します。

<ステップ2 >

後継者が、その年中に贈与された財産が本税制の適用を受ける資産のみと仮定した贈与税額を計算します(=猶予税額)。

<ステップ3 >

ステップ1の金額からステップ2の金額を差し引いた金額が納税額です。

なお、ステップ1及びステップ2の贈与税額については、暦年課税制度又は相続時精算課税制度のいずれかの方法により計算した金額を用います。

(1) 猶予税額計算(贈与)の3つのステップ

<ステップ1 (贈与税の総額)>

贈与を受けたすべての財産の価額の合計額に基づき贈与税額を計算します。

<ステップ2 (猶予税額)>

贈与を受けた財産がこの制度の適用を受ける特例受贈事業用資産のみであると仮定して贈与税額を計算します。

<ステップ3 (納税額)>

ステップ1により計算した贈与税額から、ステップ2により計算した贈与税額(猶予税額)を差し引いた金額が、その贈与に係る申告期限までに納付する金額となります。

(2) 負担付贈与である場合の注意点

贈与を受けた特定事業用資産のうち本税制の適用を受けるものの価額から、債務その他の負担の額を控除した金額が猶予税額の基礎とされます。

(3) 暦年課税制度による場合の注意点

暦年課税制度により贈与税を計算する場合、贈与税は累進税率となります。

事業用資産と非事業用資産を同じ年に贈与した場合には、非事業用資産に係る納税額が高額となるケースがありますので、注意が必要です。

例えば、下記のようなケースにおいては、贈与を受けた現金はいずれも500万円ですが、納税額は大きく異なります。

※贈与を受けた者は20歳以上で直系尊属からの贈与の場合

(例1) 現金500万円のみ贈与を受けた場合

納税額: (500万円-110万円)× 15%-10万円=48万5,000円

(例2) 現金500万円と事業用資産5,000万円の贈与を受けた場合

贈与税の総額: (500万円+5,000万円-110万円)×55%-640万円=2,324万5,000円

猶予税額: (5,000万円-110万円)× 55%-640万円=2,049万5,000円

納税額: 2,324万5,000円-2,049万5,000円=275万円

(4) 相続時精算課税制度による場合の注意点

相続時精算課税制度の特別控除額は、猶予税額を計算するうえでも考慮されます。そのため、非事業用資産について納税額が発生するケースがあります。

例えば、下記のようなケースにおいては、贈与を受けた現金に係る贈与税を納付する必要があります。

(例) 現金500万円と事業用資産5,000万円の贈与を受けた場合

贈与税の総額: (500万円+5,000万円-2,500万円)×20%=600万円

猶予税額: (5,000万円-2,500万円)×20%=500万円

納税額: 600万円-500万円=100万円

贈与税の納税猶予制度は、その年において生じた贈与税の支払いを猶予する制度です。したがって、特定事業用資産の価額の合計額が特別控除額相当額である2,500万円(その年の前年以前に既に相続時精算課税制度の適用を受けている場合には2,500万円から既に適用を受けた金額を控除した残額。)以下の場合には、その年において生じた贈与税額が0 円となりますので相続時精算課税制度を適用したうえでこの制度の適用を受けることは出来ません。

また相続時精算課税制度は一度選択したら撤回することができません。特定事業用資産の贈与年の翌年以後に同じ贈与者から贈与を受けた場合には暦年課税制度を選択することは出来ず、その贈与を受けた財産の価額の20%相当額を納税することになります。

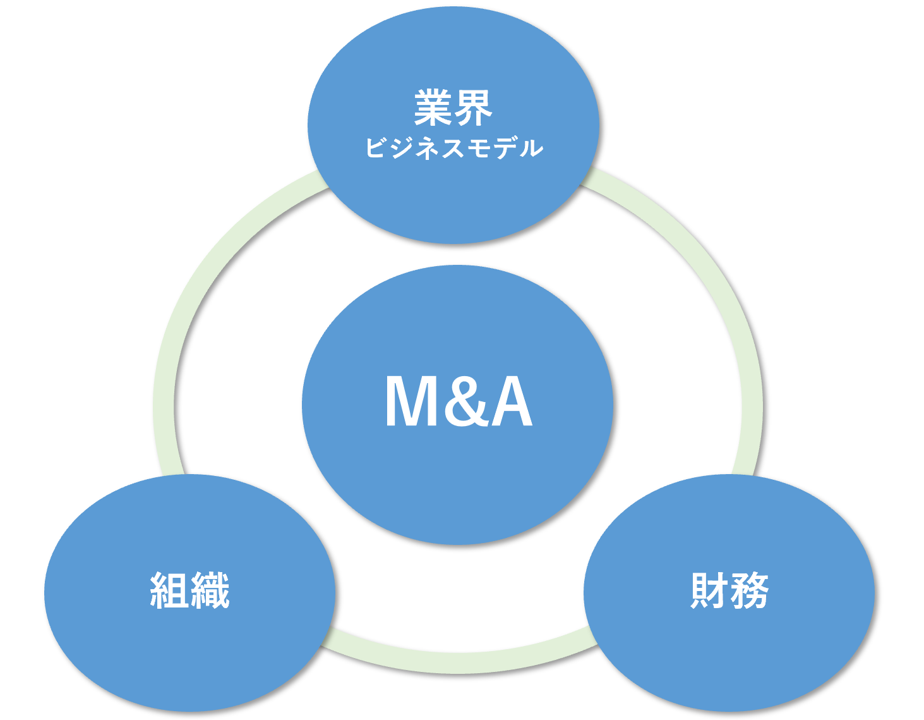

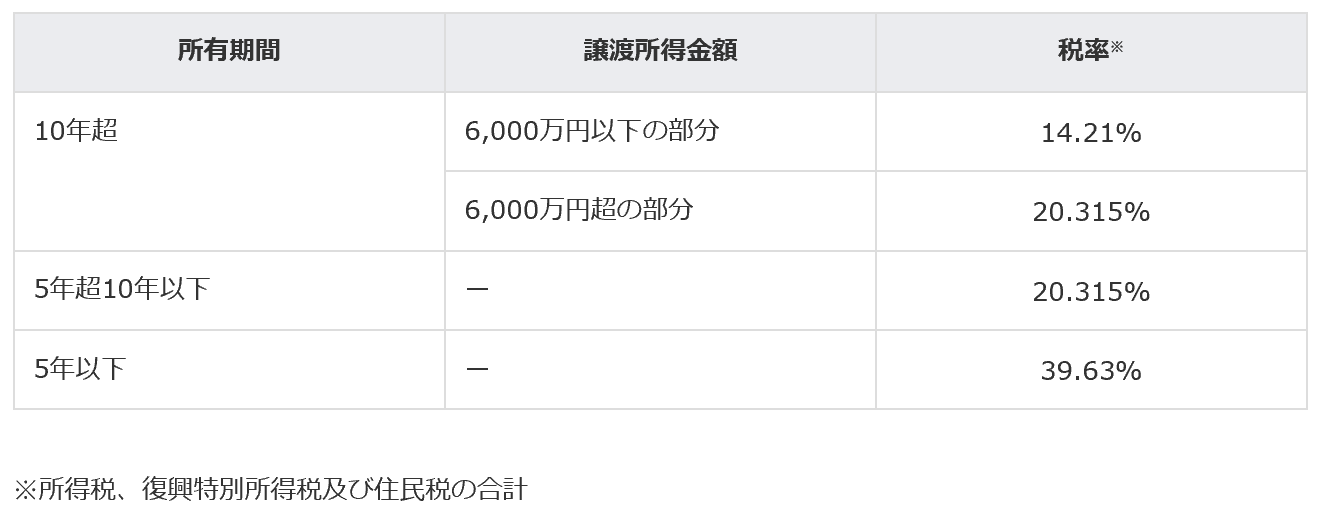

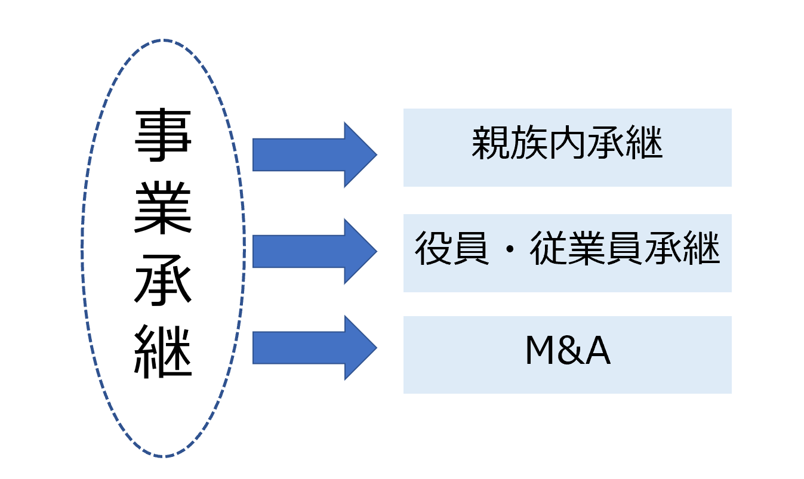

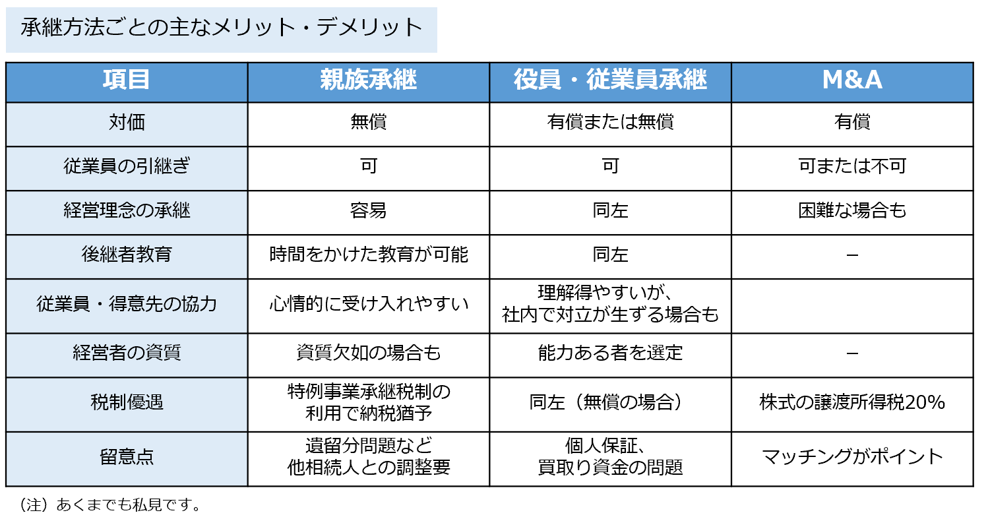

4、会社の事業承継税制とは何が違う?

Q、会社の事業承継税制との相違点を教えてください。

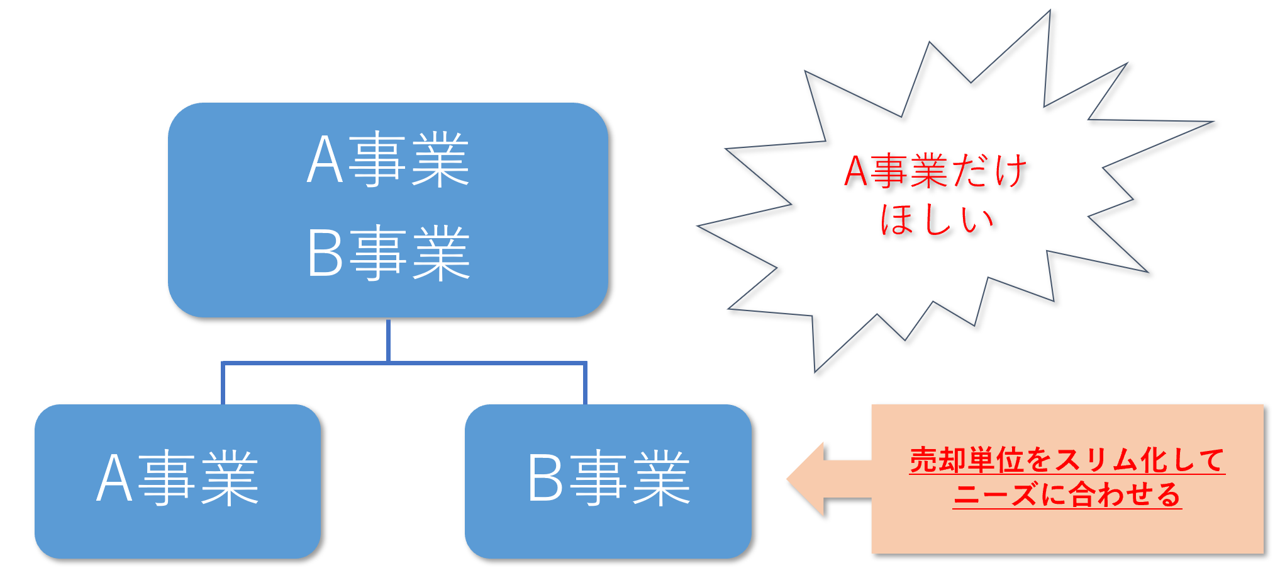

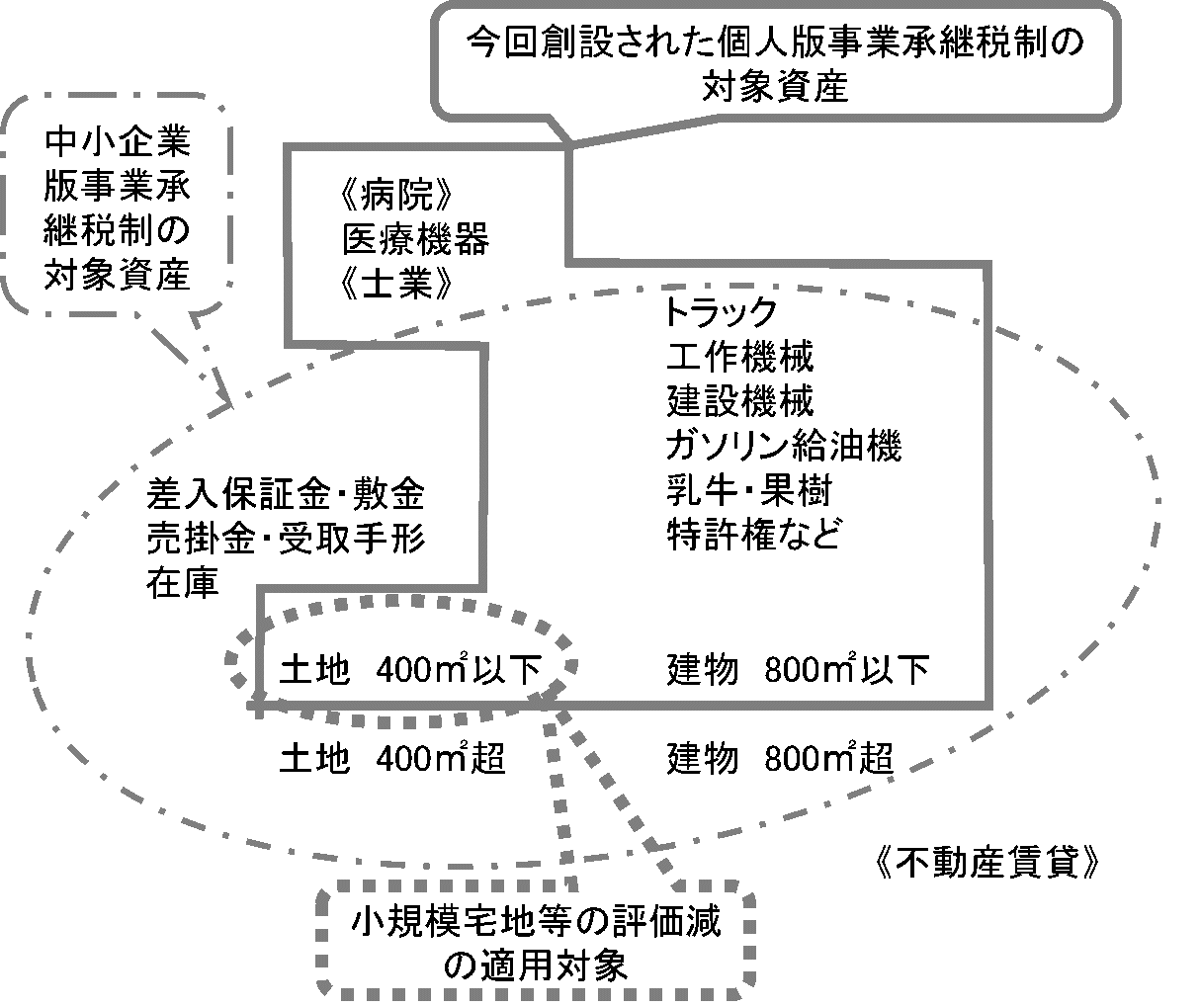

A、会社の事業承継税制は納税猶予の対象資産が非上場株式等ですが、個人版事業承継税制の対象資産は事業用の土地や建物等、一定の減価償却資産である点が主な相違点です。

具体的な相違点は以下の表のとおりです。

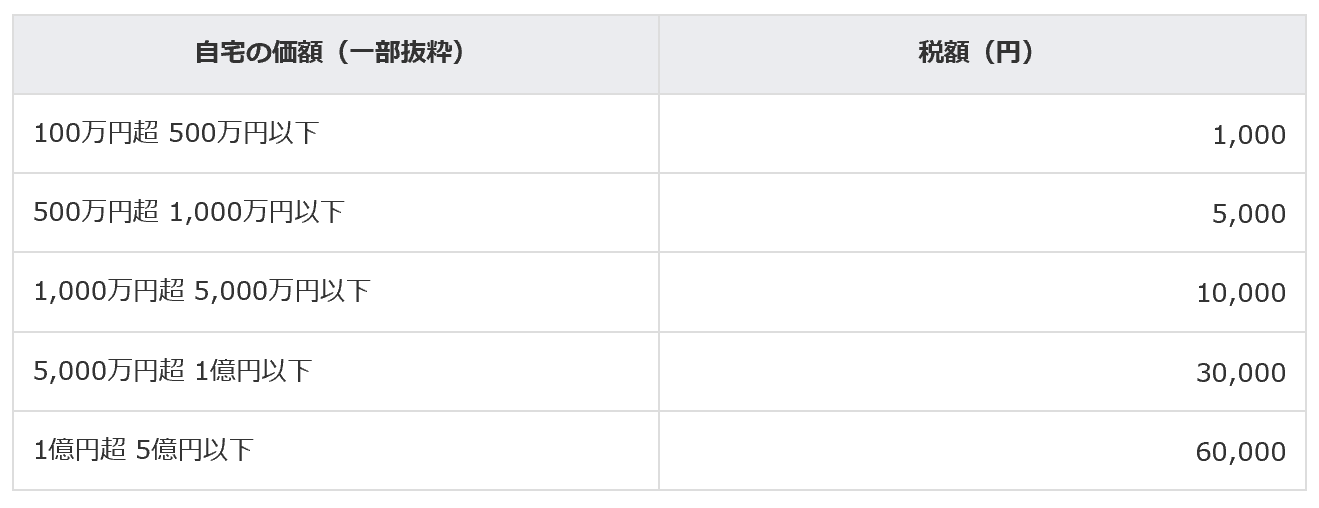

5、適用を受けるための手続きは?

Q、個人版事業承継税制の適用を受けるための手続きを教えてください。

A、以下の4つのステップにより、適用を受けることができます。

(1) 個人事業承継計画を作成し、認定経営革新等支援機関からの指導及び助言を受けたうえで、都道府県庁への確認申請を行います。

(2) 先代事業者から後継者へ特定事業用資産の贈与・相続等を行います。

(3) (2)の後一定の期間内に、都道府県庁へ認定申請を行います。

(4) 都道府県庁から発行された確認書・認定書を添付して、税務署に贈与税・相続税の申告をすることで本税制の適用を受けることができます。

本税制の適用を受けるにあたっては、基本的には「個人事業承継計画の作成」→ 「都道府県庁への確認申請」→ 「特定事業用資産の贈与・相続」→「都道府県庁への認定申請」→「税務署への申告」という流れになります。

(1) まずは先代事業者及び後継者が協力して個人事業承継計画を作成し、その個人事業承継計画について認定経営革新等支援機関からの指導及び助言を受けたうえで、先代事業者の納税地がある都道府県庁へ確認申請を行います。個人事業承継計画の提出期間は平成31年(2019年)4 月1 日から令和6年(2024年)3 月31日までの間に限られています。

(2) 平成31年(2019年)1 月1 日から令和10年(2028年)12月31日までの間に先代事業者から後継者へ特定事業用資産の贈与を行います(又は、後継者が相続等により取得します。)。なお、先代事業者からの贈与・相続の日以後1年間に限り、先代事業者と生計を一にする配偶者その他の親族等から特定事業用資産の贈与・相続等を受けた場合には、その贈与・相続等に係る贈与税・相続税も本税制の適用を受けることができます。

(3) (2)の後一定の期間内に、後継者の納税地がある都道府県庁へ認定申請を行います。

原則として、贈与税の納税猶予の適用を受ける場合には贈与があった年の10月15日から翌年1月15日までに、相続税の納税猶予の適用を受ける場合には相続開始の日の翌日から5か月を経過する日から8か月を経過する日までの間に、都道府県庁へ認定申請を行う必要があります。

(4) 都道府県庁から発行された確認書・認定書を添付して、税務署に贈与税・相続税の申告をすることで本税制の適用を受けることができます。

なお、事業の状況や個人の状況は様々ですので、以下のような柔軟な対応が認められています。

● 特定事業用資産の贈与年と、個人事業承継計画の作成年が同じであれば、個人事業承継計画の確認申請と個人版事業承継税制の各種要件を満たしていることの認定申請は、同時に行うことができます。

● 個人事業承継計画が提出できる期間内であれば、先代事業者からの贈与・相続の後に個人事業承継計画を作成・提出することもできます。

6、個人事業承継計画とは?いつまでに?どこに提出?

Q、個人事業承継計画について教えてください。

A、本税度の適用を受けるには、「個人事業承継計画」を作成し、都道府県知事の確認を受ける必要があります。提出できる期限は令和6年(2024年)3月31日までとなっています。

(1) 本税制の適用を受ける場合には、個人事業承継計画を作成し、都道府県知事の確認を受ける必要があります。

(2) 個人事業承継計画には、事業承継前後の経営見通しを記載し、認定経営革新等支援機関の指導及び助言を受ける必要があります。

(3) 個人事業承継計画が提出できる期間は、平成31年(2019年) 4月1日から令和6年(2024年) 3月31日までとなっています。

(4) 個人事業承継計画は、都道府県知事の確認を受けた後でも、認定経営革新等支援機関の指導及び助言を受けたうえで変更することができます。

(1) 対象者

本税制の適用を受けることが出来るのは、個人事業承継計画を作成し、その個人事業承継計画に記載された個人に限られています。

(2) 記載事項

先代事業者の氏名、後継者の氏名、事業承継するまでの経営見通し、事業承継をした後の経営見通しといった内容を記載します。

また、個人事業承継計画は「中小企業における経営の承継の円滑化に関する法律施行規則」に定められているため、個人事業承継計画を提出できるのは中小企業者に限定されます。したがって、先代事業者が中小企業者に該当することを確認するため、従業員数についても記載が必要です。常時使用する従業員の数は、青色申告書の「給料賃金の内訳」等で確認します。

従業員数がゼロ人であったとしても、個人事業承継計画を提出することができます。

(3)提出期間

個人事業承継計画が提出できる期間は、平成31年(2019年) 4月1日から令和6 年(2024年) 3月31日までとなっています。

贈与・相続自体は、平成31年(2019年) 1月1 日から令和10年(2028年) 12月31日までに発生しているものが対象となりますが、個人事業承継計画は令和6 年(2024年) 3月31日までに提出する必要があります。これは、事業承継には時間がかかることから早期に事業承継に向けた準備に取り組んでもらう必要があるためです。

なお、個人事業承継計画の提出日が令和6 年(2024年) 3月31日までであれば良く、都道府県知事の確認を受ける日付は令和6年(2024年) 4月1 日以降となっても差し支えありません。

(4) 計画の変更

個人事業承継計画に記載された後継者を変更する場合には必ず変更申請を行わないといけません。変更申請を提出する際には、改めて認定経営革新等支援機関の指導及び助言を受ける必要があります。なお、当初提出時とは別の認定経営革新等支援機関から指導及び助言を受けても構いません。

一方で、事業承継するまでの経営見通し、事業承継をした後の経営見通しについては、必ずしも変更申請を提出する必要はありません。ただし、当初は具体的な経営計画が記載されていなかった場合、認定経営革新等支援機関の指導及び助言を受けたうえで、それを具体化するための計画の変更の手続きを行うことが求められます。

(5) 計画通りに実行できなかった場合

個人事業承継計画の確認を受けたにもかかわらず、事業用資産の贈与等を行わなかった場合においても、罰則はありません。

個人事業承継計画を提出した後も、(4)のとおり個人事業承継計画の変更は可能です。そのため、少しでも本税制の適用を受ける可能性があるのであれば、とりあえず個人事業承継計画の提出を行っておくことをおすすめします。

7、個人版事業承継税制に関する書類などはどこで入手するの?

中小企業庁ウエブサイトに以下の書類が掲載されております。

※最新の情報は必ず該当のホームページ等でご確認ください。

◇マニュアル

・「個人版事業承継税制の前提となる経営承継円滑化法の手続マニュアル」

◇申請手続関係書類

<個人事業承継計画(認定の申請にあたり必ず提出が必要です) >

・「個人事業承継計画(様式21の3)」

・「添付書類」

・「個人事業承継計画の変更届(様式24の3)」

※確認を受けた計画を変更する場合に使用します。

・「確認取消申請(様式25) 」

※確認の取消を申請する場合に使用します。

<認定申請(様式) >

(贈与の場合)

・「認定申請書(様式7の5)」

※先代事業者から後継者への贈与 (第一種贈与認定申請)

・「認定申請書(様式7の6)」

※生計一親族等から後継者への贈与 (第二種贈与認定申請)

(相続(遺贈)の場合)

・「認定申請書(様式8の5)」

※先代事業者から後継者への相続 (第一種相続認定申請)

・「認定申請書(様式8の6) 」

※生計一親族等から後継者への相続 (第二種相続認定申請)

<認定有効期間中の報告等>

・「随時報告書(様式第12の2) 」

※認定の有効期間中に認定の取り消し事由に該当した場合に使用します。

・「切替確認申請書(様式第17の2)」

※贈与者の相続が開始した場合において相続税の納税猶予へ切り替えるときに使用します。

・「法人成り後の切替確認申請書(様式第17の3)」

※法人成り後、贈与者の相続が開始した場合において相続税の納税猶予へ切り替えるときに使用します。

◇申請窓口・お問い合わせ先

事業承継税制に関するお問い合わせ先・申請窓口は、申請企業の主たる事務所が所在している都道府県庁です。

※「各都道府県の申請窓口・お問い合わせ先」よりご確認ください。

◇税務申告の際の手続きについて

贈与税・相続税の納税猶予を受けるためには、都道府県知事による認定を受けた後、税務申告の際に別途手続きが必要です。詳しくは国税庁のホームページをご覧ください。

※ 国税庁「事業承継税制特集ページ」よりご確認ください。

中小企業庁ウェブサイト(https://www.chusho.meti.go.jp/zaimu/shoukei/shoukei_kojin_ninntei.htm)を加工して作成

8、個人版事業承継税制のおすすめ書籍は?

「Q&Aで理解する『個人版事業承継税制の仕組みと手続き』」がおススメです。

この解説コラムの監修を頂いた北澤先生(税理士法人山田&パートナーズ)がご執筆した書籍です。

中小企業庁にて、事業承継税制(特例措置)の創設を担当し、まさに、個人版事業承継税制の草案を作成された北澤先生が、個人版事業承継税制の制度概要をわかりやすくQ&A形式で解説した書籍です。個人版事業承継税制の全体像を把握するのに最適な書籍です。ぜひ、ご参考にしてみてください。

(※実は、今回の解説コラムもこの書籍を参考に作成しております)

今回の解説コラムでは紹介しきれいていない「主な適用要件」「担保の提供」「小規模宅地等の選択適用」「具体的な承継パターン」「適用に関する詳細な手続き」「ケーススタディ」等々も掲載されていています。

各章の主な内容は以下のとおりです。

第一章 制度の概要として主な適用要件や猶予税額の計算方法等を説明しています。

第二章 適用手続きについて、手続きごとに提出書類・提出先・記載内容・留意点をまとめています。

第三章 猶予税額が免除される場合又は税額が確定する場合をそれぞれ解説しています。

第四章 ケーススタディとして、個人版事業承継税制と事業用宅地等の小規模宅地等の評価減の特例のどちらの制度を適用した方が有利か、相続人が子1人又は2人だった場合など事例ごとに検討を行っています。

巻末 参考資料として承継計画等の様式を掲載しています。

9、特定事業用資産とは?資産保有型事業とは?

[用語解説]

(1) 特定事業用資産

贈与者又は被相続人(当該贈与者又は被相続人と生計を一にする配偶者その他の親族を含みます。)の事業(不動産貸付業、駐車場業、自転車駐車場業を除きます。)の用に供されていた次に掲げる資産で、当該贈与者又は当該被相続人の事業所得に係る青色申告書(租税特別措置法第25条の2第3項の規定の適用に係るものに限ります。)の貸借対照表に計上されているもの(棚卸資産に該当するものを除きます。)をいいます。

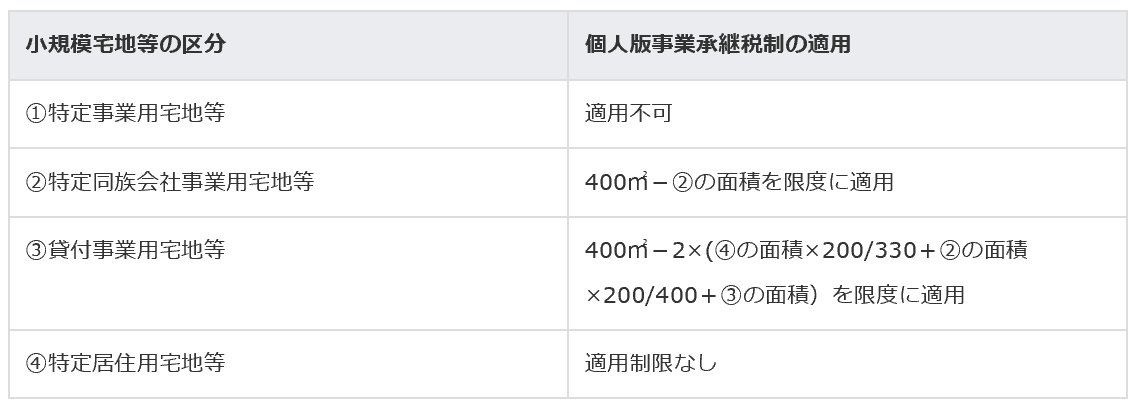

① 宅地等(士地又は士地の上に存する権利をいい、建物又は構築物の敷地の用に供されているものとして一定のものに限ります。)

…当該宅地等の面積の合計のうち400㎡以下の部分(小規模宅地等の特例の適用を受ける場合には、一定の計算式により計算した面積を控除した部分)。

② 建物

…当該建物の床面積の合計のうち800㎡以下の部分

③ 減価償却資産

…機械、器具備品、車両、船舶、構築物、無形償却資産(特許権等)、生物(乳用牛等、果樹等)その他の一定の資産をいいます。

(2) 資産保有型事業

贈与の日又は相続の開始の日の属する年の前年の1月1日から当該贈与に係る贈与税又は当該相続に係る相続税の全部について、免除事由又は確定事由に該当することとなった日までのいずれかの日において、次の①及び③に掲げる金額の合計額に対する②及び③に掲げる金額の合計額の割合が100分の70以上となる事業をいいます。

① その日における当該個人の貸借対照表に計上されている総資産の帳簿価額の総額(事業所得に係るものに限ります。)

② その日における当該個人の貸借対照表に計上されている特定個人事業資産の金額の合計額(事業所得に係るものに限ります。)

③ その日以前5年以内において、当該個人と特別の関係がある者が当該個人から受けた給与のうち、必要経費の額に算入されなかった金額

(3) 特定個人事業資産

特定事業用資産に係る事業所得の貸借対照表に計上されている資産のうち、次に掲げるものが該当します。

① 有価証券等

② 現に自ら使用していない不動産

申請者が所有している不動産のうち、現に自ら使用していないものです。太陽光発電設備を設置している不動産や販売用として保有する不動産は、特定個人事業資産に該当します。

③ ゴルフ会員権等

④ 絵画、貴金属等

⑤ 現預金その他これらに類する資産

(4) 資産運用型事業

贈与の日又は相続の開始の日の属する年の前年の1月1日から当該贈与に係る贈与税又は当該相続に係る相続税の全部について、免除事由又は確定事由に該当することとなった日まで期間内のいずれかの年における事業所得に係る総収入金額に占める特定個人事業資産の運用収入の合計額の割合が100分の75以上となる事業をいいます。

(5) 特定申告期限

次の①又は②のうち、いずれか早い日をいいます。

① 後継者が初めて個人の事業用資産についての贈与税の納税猶予及び免除の適用を受ける贈与に係る贈与税の申告期限

② 後継者が初めて個人の事業用資産についての相続税の納税猶予及び免除の適用を受ける相続又は遺贈に係る相続税の申告期限

【この解説を監修した税理士】

税理士法人山田&パートナーズ マネージャー

2009年慶応義塾大学経済学部卒。2011年税理士法人山田&パートナーズ入所。

2016年10月経済産業省中小企業庁事業環境部財務課(税制専門官)。事業承継税制(平成29年度、平成30年度税制改正) の改正、個人版事業承継税制の草案の作成、事業承継税制の前提となる経営承継円滑化法の政省令改正、マニュアル作成等をはじめ、会計検査院対応、認定等を行う都道府県庁に対する助言等を行う。

2018年10月現職。ZEIKEN LINKS専門家登録。

税理士法人山田&パートナーズ

〒100-0005

束京都千代田区丸の内一丁目8 番1 号丸の内トラストタワーN 館8 階

TEL : 03-6212-1660

URL : https://www.yamada-partners.gr.jp/

人員数:747名(2019年4月1日現在)

地方拠点:札幌事務所、盛岡事務所、仙台事務所、北関東事務所、横浜事務所、新潟事務所、金沢事務所、静岡事務所、名古屋事務所、京都事務所、大阪事務所、神戸事務所、広島事務所、高松事務所、福岡事務所

(2019年4月1日現在)

![【Q&A】個人版事業承継税制とは? 制度の概要や手続きをわかりやすく解説[個人版事業承継税制 入門ガイド]](https://links.zeiken.co.jp/wp-content/uploads/2019/07/forest-1868529_1280.jpg)

](https://links.zeiken.co.jp/wp-content/uploads/2019/07/buildings-984195_640.jpg)

![【Q&A】M&Aに伴う手数料の処理[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)