[事業承継・M&A専門家によるコラム]

個人版事業承継税制の創設 ~事業承継に活用したい手法~

〈解説〉

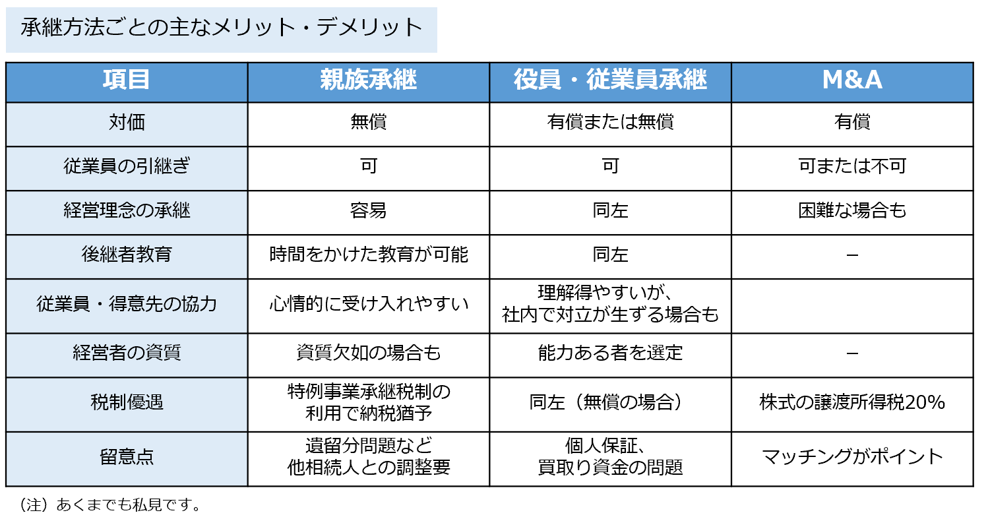

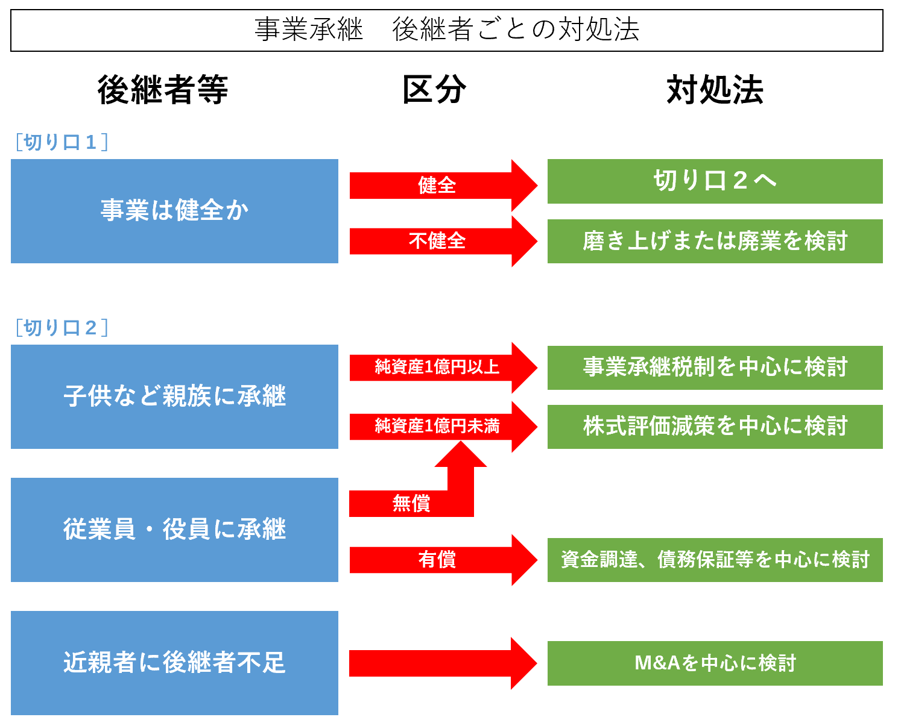

日本の中小企業では事業承継が喫緊の課題となっています。

社長の平均年齢は68歳となり、このまま何もしないと127万社もの

中小企業が消滅するかもしれないということで平成30年度税制改正で

特例事業承継税制が創設されました。

この特例事業承継税制は、相続税贈与税の全額猶予や雇用確保要件の緩和、

倒産廃業時の価格の引き下げなど懸案事項を大幅に改善され、

事業承継計画の申請件数は例年の約10倍と一気に事業承継税制の適用が増加しています。

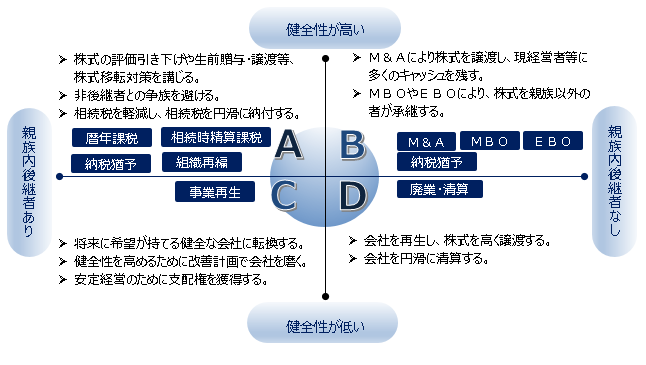

また、特例事業承継税制の創設が契機となりM&Aなどの事業承継も

一気に加速した感じがあります。

(私の肌感覚では以前の2-3倍の案件が進捗し始めたイメージです)

一方で上記の対策は法人に限定されており個人事業者は置き去りにされていました。

法人と異なり事業資産と家計資産が明確に分離されていないなどの懸念点があったためです。

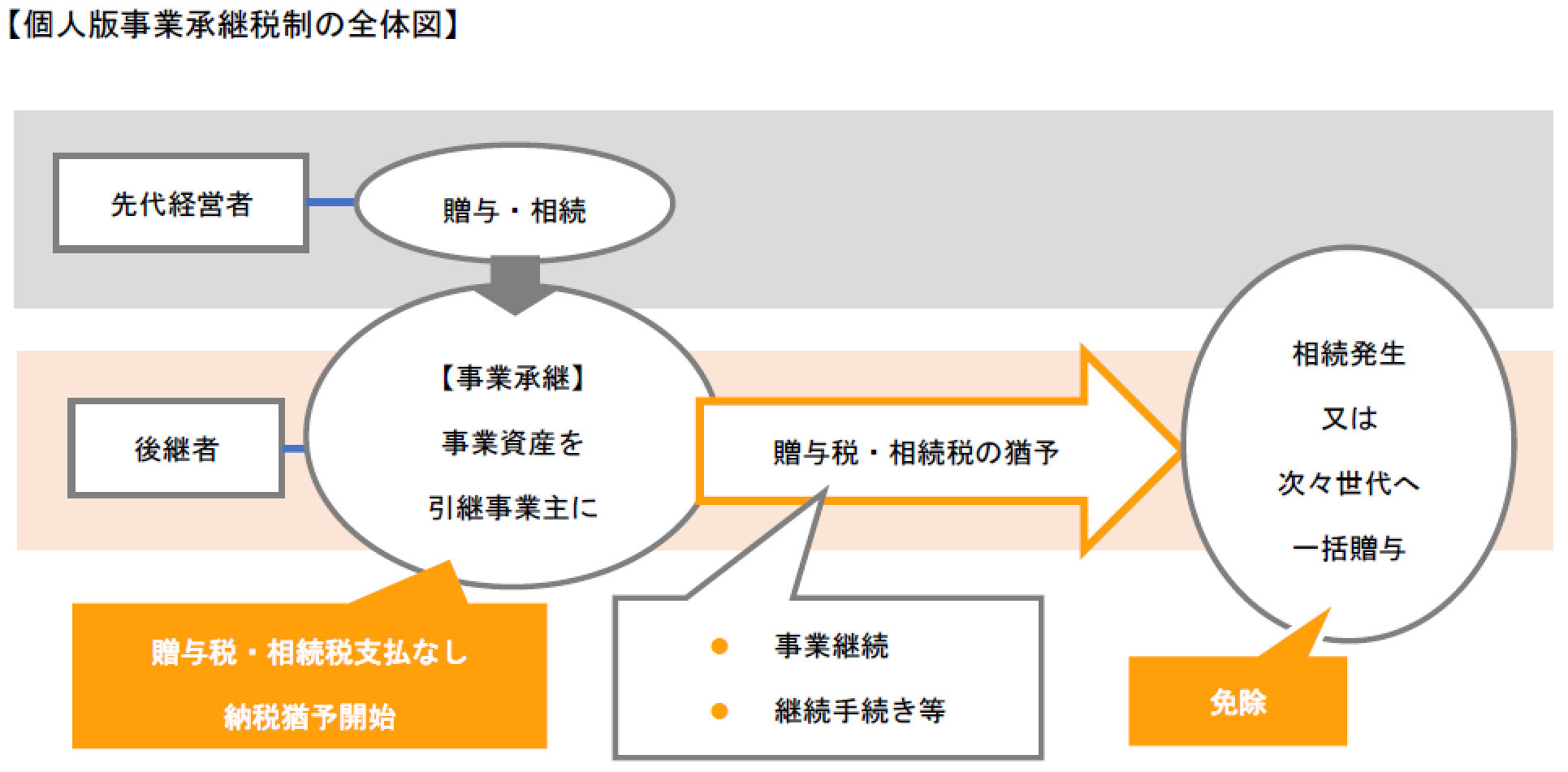

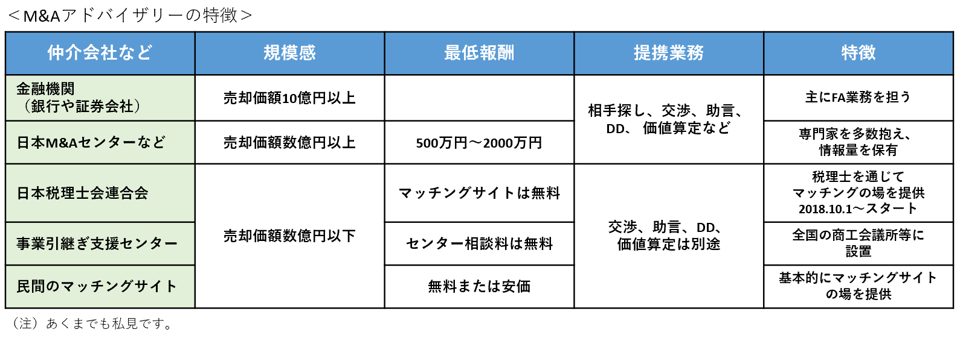

しかし、個人事業者209万人のうち150万人(73%)が

70歳以上と高齢化は法人事業者より深刻でして、それに対し平成31年税制改正では

個人版事業承継税制が創設されることになりました。

基本的には法人版の事業承継税制と同様のフレームワークとなっています。

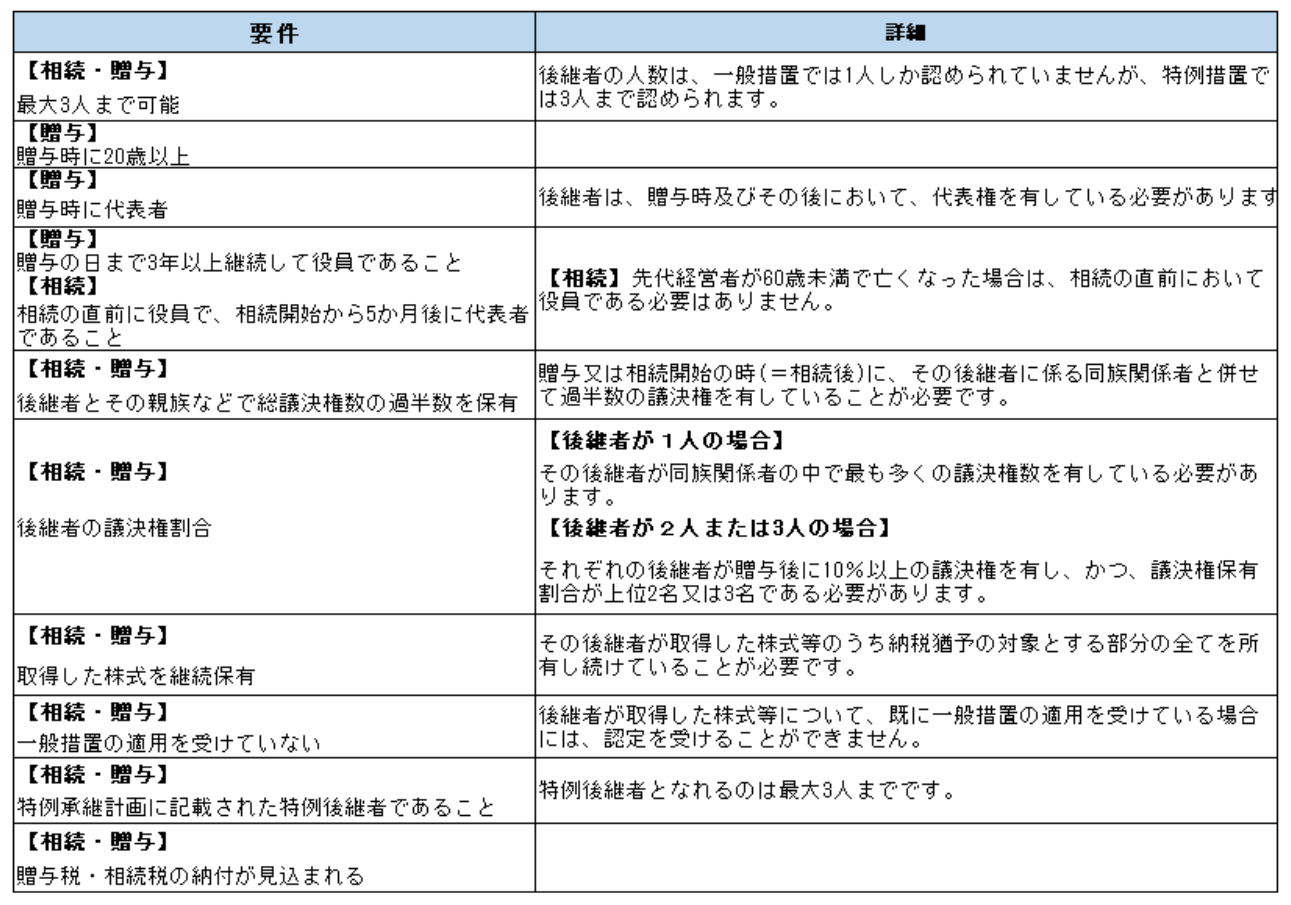

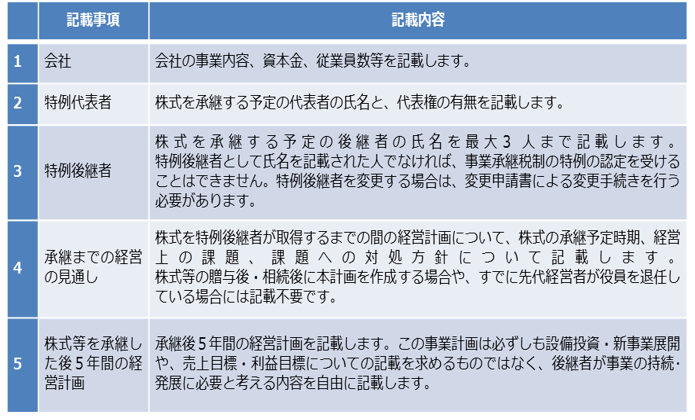

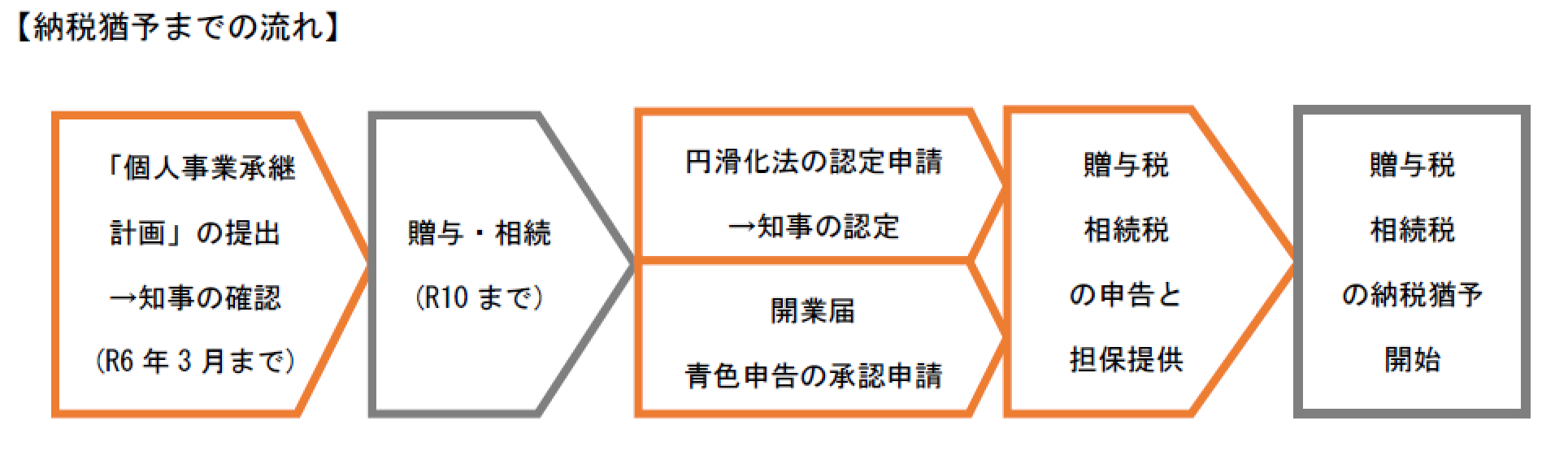

・承継計画は5年間で提出

・贈与相続開始期間は約10年間

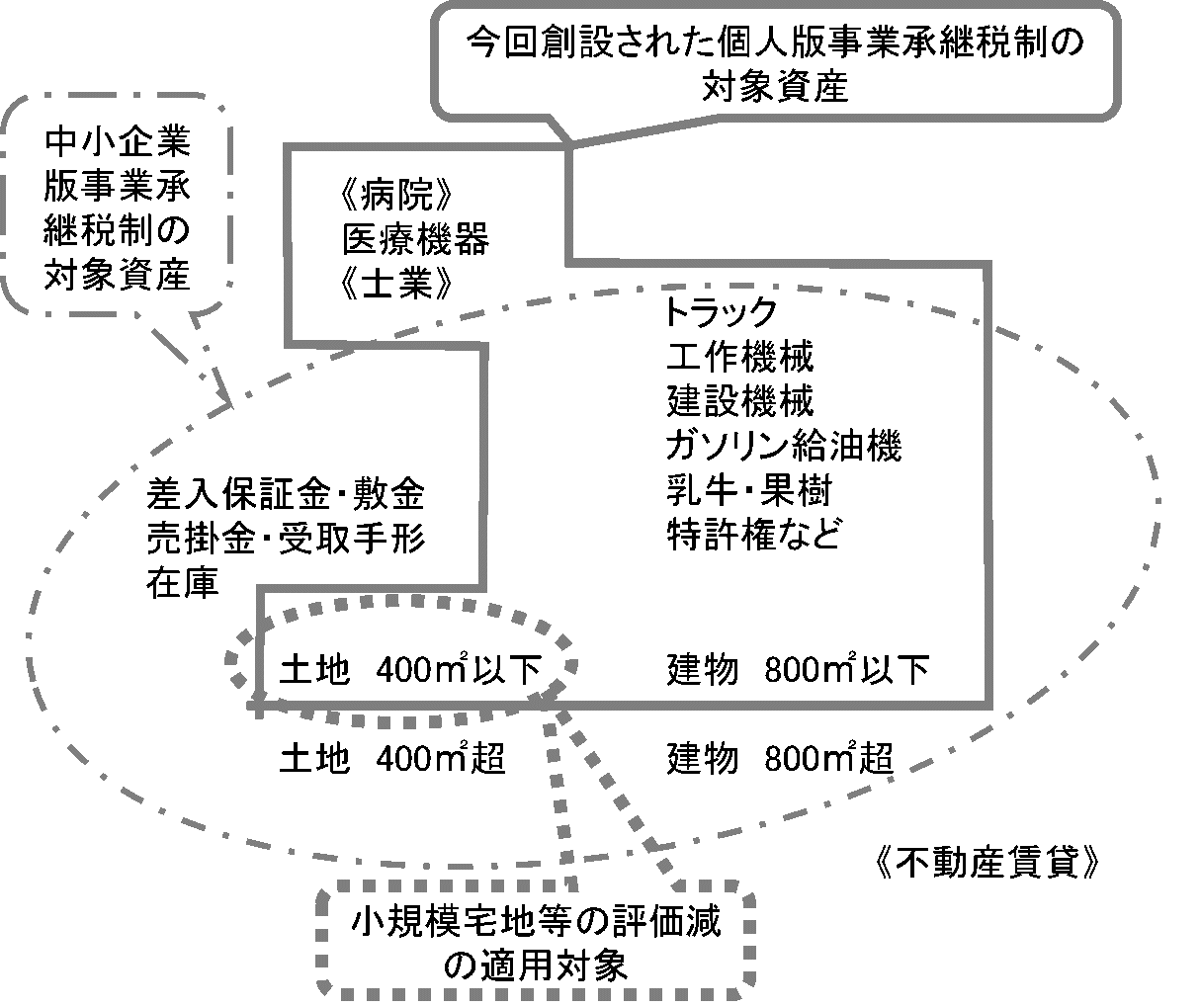

・事業用資産は、土地建物は一定面積まで、その他の減価償却資産は

青色申告書に添付されているBSに計上されたもの

・中小企業経営承継円滑化法の認定が必要

・計画には認定支援機関の認定が必要

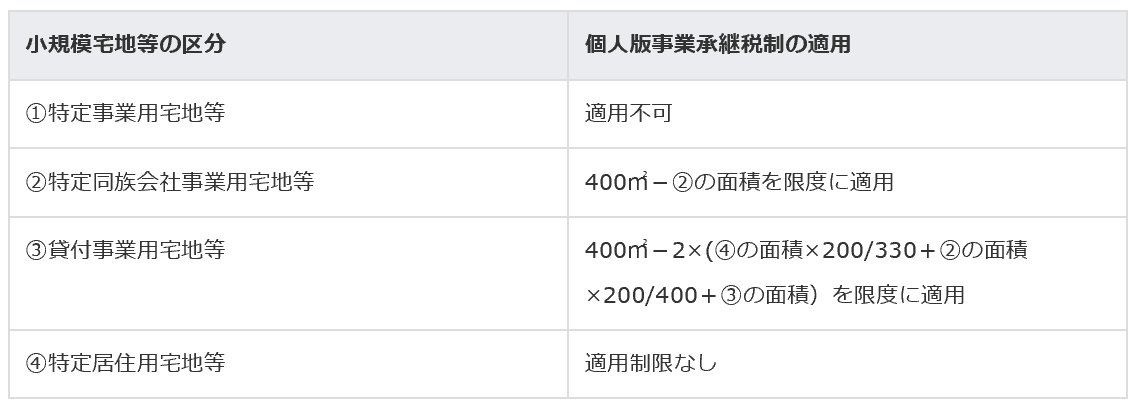

・特定事業用宅地等との併用不可

・法人版と異なり事業制限なし(法人版は医療法人税理士法人等は適用不可)

・その他全額納税猶予・減免措置などは法人版事業承継税制とほぼ同じです。

相続後の取り扱いや個人事業との線引きの難しさなどもありますし、

特定事業用宅地の特例との選択などもありますので、

法人版事業承継より若干使いにくい感じがします。

法人税率は30%弱まで下がっていますので、将来的な問題まで考えると

個人的には法人化のメリットがあるのではないかなと思っています。

「ビジネスブレイン月間メルマガ(2019/07/09号)」より一部修正のうえ掲載

![【Q&A】個人版事業承継税制とは? 制度の概要や手続きをわかりやすく解説[個人版事業承継税制 入門ガイド]](https://links.zeiken.co.jp/wp-content/uploads/2019/07/forest-1868529_1280.jpg)

![【Q&A】子が事業を引き継いだ場合の引き継いだ資産に係る減価償却[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)