[解説ニュース]

事業承継税制を複数の後継者に適用する場合の留意点

〈解説〉

税理士法人タクトコンサルティング(小野寺 太一/公認会計士・税理士)

[関連解説]

■贈与税の納税猶予の適用を受ける贈与により非上場株式を取得した者のみなし配当課税の特例

1.後継者が複数の場合の事業承継税制の取り扱い

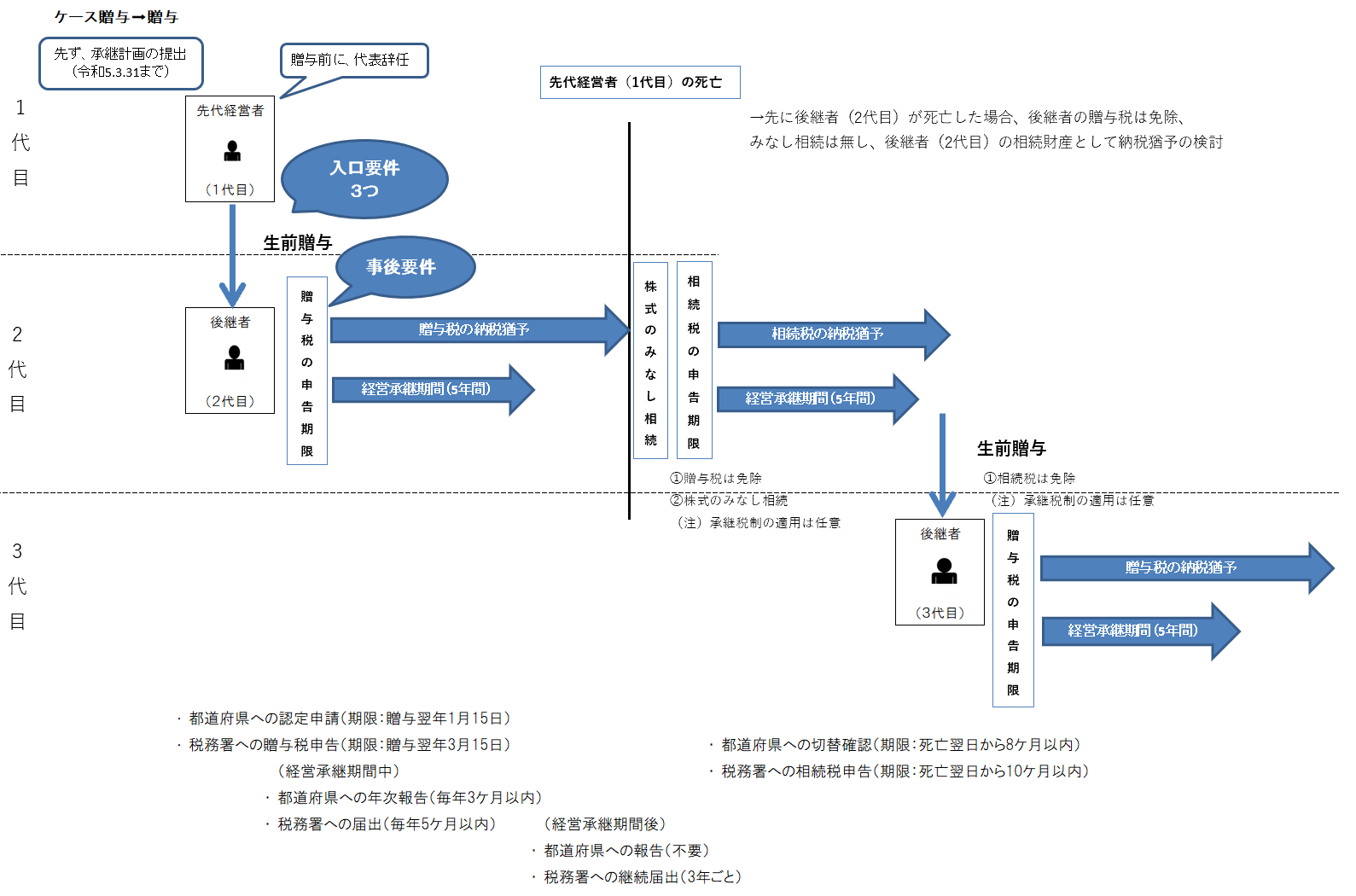

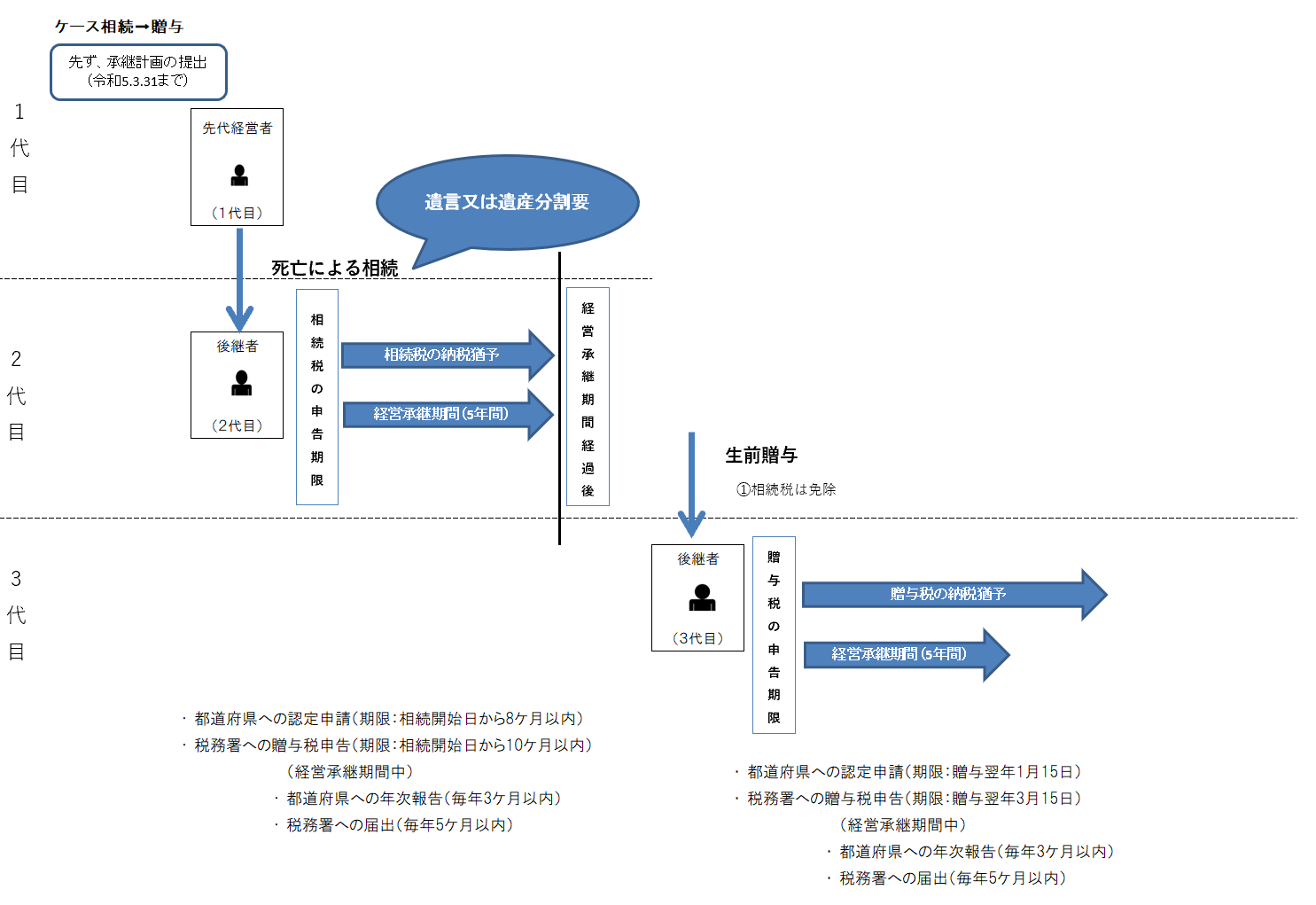

2027年12月末までの贈与又は相続等に適用することができる非上場株式等に係る新事業承継税制(以下、「特例措置」という。)では、対象会社の代表権を有し、同族関係者のうち最も多くの議決権を有する者を含め上位3名までの者で、議決権数の10%以上を有する者であるという要件を満たすことを前提に、後継者3人までの適用が可能となりました。

従来の制度(以下、「一般措置」という。)では非上場株式等を受け取る後継者は1人に限定されていますが、特例措置では、例えば兄弟で会社経営を引き継ぐ場合において、必ずしも株式の承継者を1人に限定せず、2人又は3人で株式を受け取る場合でも適用が可能となっています。

2.後継者が複数の場合の留意点

一般に非上場株式等が複数の株主に分散すると、後継者の経営権の安定性に問題が生じたり、その後の相続等により更なる株式の分散を招くことから、非上場株式等については後継者1人に集中する方が望ましいと言われることが多く、複数の後継者に株式を承継するかについては、承継時に十分な検討が必要です。さらに上記の一般的な注意点の他に、事業承継税制の適用に際して、複数後継者の場合に注意を要する事項があります。

例として、A社のオーナー社長甲がA社の発行済株式総数100株の全てを保有している状態で相続が発生し、特例措置の適用により、長男乙が60株、次男丙が40株を相続したとします。乙と丙への相続自体は1に記載の要件、その他の要件を満たす前提であれば特例措置の適用に問題は生じないと考えられます。

問題が生じる可能性があるのは、乙と丙からその次の後継者への承継のタイミングです。乙、丙がそれぞれ贈与により次の後継者へ株式の移転を考える場合、乙と丙は贈与者としての要件を満たしている必要があります。

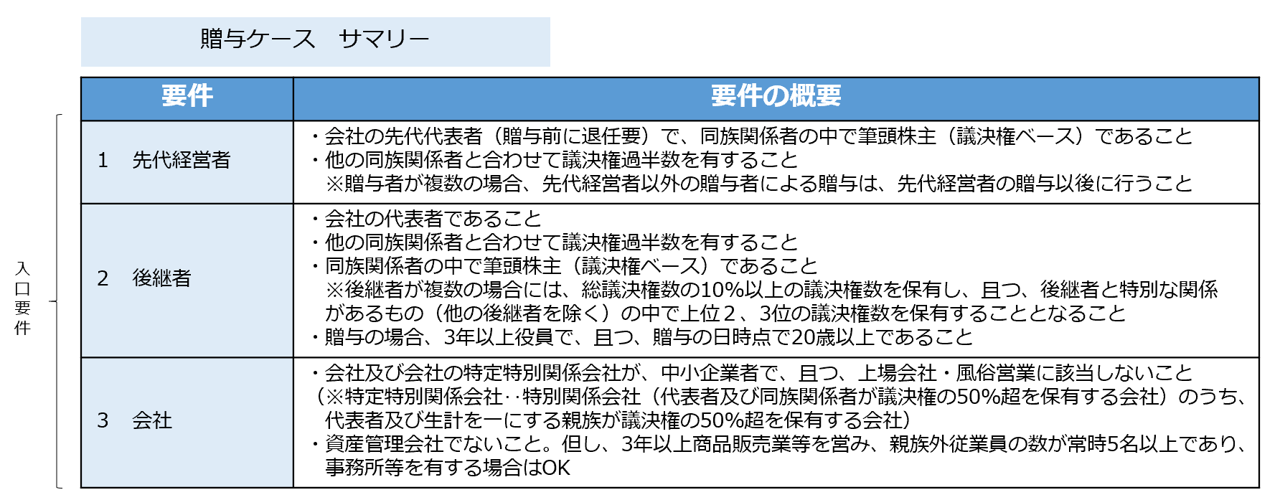

贈与者の要件(既に贈与税の特例措置の適用を受けている者等がいない場合)は概略以下の通りです。

①贈与の前に、その会社の代表権を有していたこと

②贈与の直前において、その個人と同族関係者の有するその会社の株式に係る議決権の数の合計が議決権総数の50%超であること

③贈与の直前において、その個人が有するその会社の株式に係る議決権の数が、同族関係者のいずれかの者が有する議決権の数を下回らないこと

④贈与の時において、その個人がその会社の代表権を有していないこと

ここで、乙、丙から次の後継者への贈与の際に問題となるのは、③の要件です。

乙と丙が株式を相続により取得して以降、まず先に乙が贈与により、次の後継者に特例措置により株式を承継する場合には、乙は丙よりも多くの議決権を有していることから、③の要件を満たし、乙からの承継に問題はないと考えられます。また、その後、丙が贈与により株式を承継させる場合(既に贈与税の特例措置の適用を受けている者がいる場合)には、丙は①~③の要件を満たす必要がないことから、こちらも特例措置の適用に問題はないと考えられます。

一方で、丙が乙よりも先に次の後継者に特例措置により贈与する場合は問題が生じます。丙の有する議決権の数は、乙の有する議決権の数よりも少ないため、③の要件を満たすことができず、結果として、丙から次の後継者への承継の際に、特例措置を適用することはできないと考えられるためです。以上から、丙が生前に贈与により次の後継者に株式を承継させる場合には、乙から次の後継者への承継を待ってから行うか、事業承継税制を適用せずに贈与することとなると考えられます(後者の場合には、丙が猶予されている甲に係る相続税額は打ち切りとなり納税が必要となります)。

贈与であれば、タイミングを調整し、乙からの贈与を先に行う等の調整ができるかもしれませんが、乙からの贈与よりも前に、丙の相続が発生してしまった場合には、特例措置の適用を受けられないこととなります。

甲の相続の際に、乙と丙が同数の議決権を有するように非上場株式等を相続すれば、乙と丙どちらから次の承継を行う場合でも、③の要件を満たすことは可能ですが、乙と丙が全くの同数を有すること自体が会社経営上、問題ないのかの検討は必要と思われます。

なお、乙、丙からの承継が2028年以降となり、一般措置の適用となる場合にも問題が生じます。現在の一般措置では、複数の後継者への承継は認められていないため、先に乙から一般措置により承継された後継者1名に対してのみ、丙から承継することが可能であり、他の後継者に対して丙から株式を承継する場合には、一般措置の適用を受けることができません。

特例措置では、複数の後継者への承継が行えるようになったことから、これまでよりも柔軟な承継が行えるようになったことは事実ですが、上記のような問題が考えられることから、その次の承継まで見据えて決定する必要があります。また、これらの取り扱いについては今後改正される可能性もあるため、実行の際には確認が必要です。

税理士法人タクトコンサルティング 「TACTニュース」(2020/02/17)より転載

![【Q&A】個人事業者の事業承継 ~消費税の仕入税額控除の適用について~[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)