[初級者のための入門解説]

事業承継税制の手続きの流れ ~ゼロから学ぶ「事業承継 超入門」④~

事業承継の基本ポイントを、わかりやすく解説する「ゼロから学ぶ『事業承継 超入門』」シリーズです。

今回は、事業承継税制の手続きの流れについて解説していきます。

〈解説〉

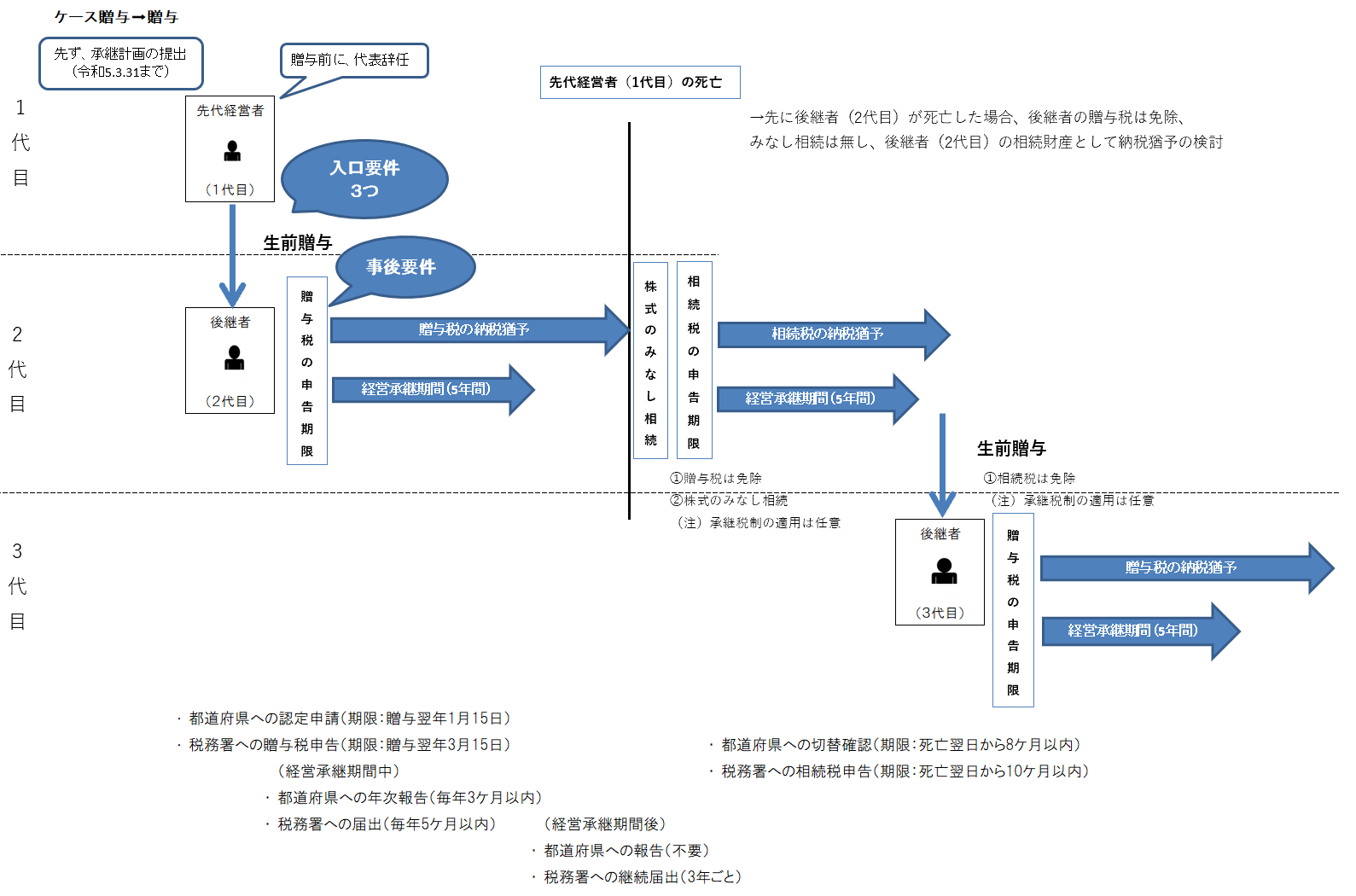

2代目への生前贈与

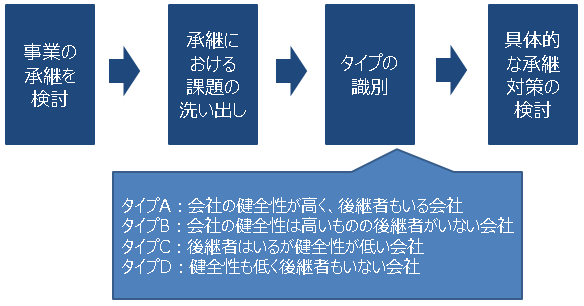

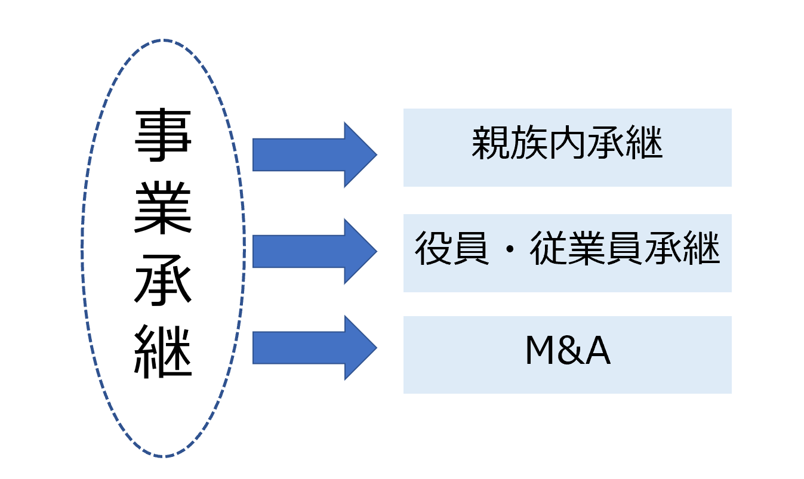

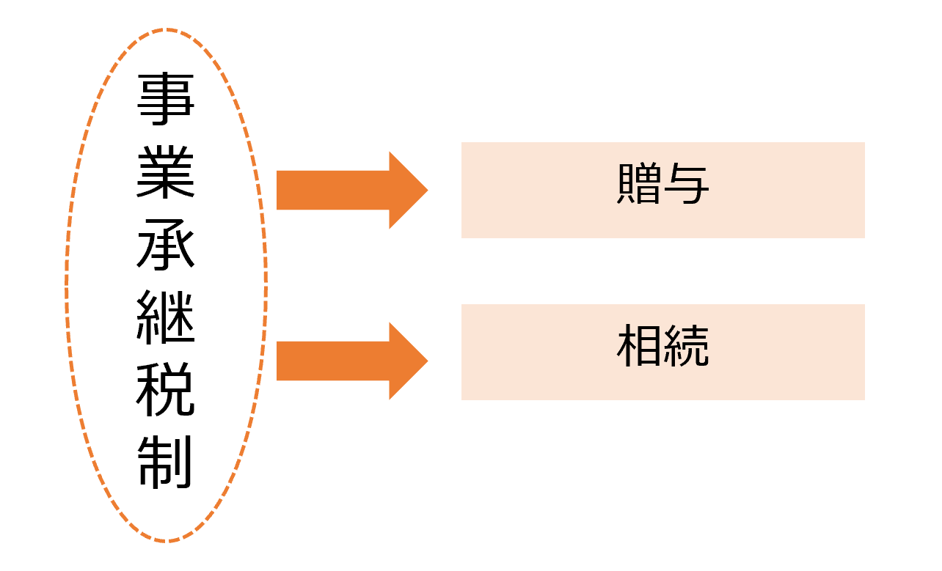

事業承継税制は相続と贈与の両方ともに利用できますが、通常は「計画できない相続」でなく「計画が立て易い贈与」で利用するのが一般的です。

そういうわけで、今回は「贈与ケース」の利用の流れ=利用の全体像について、解説いたします。

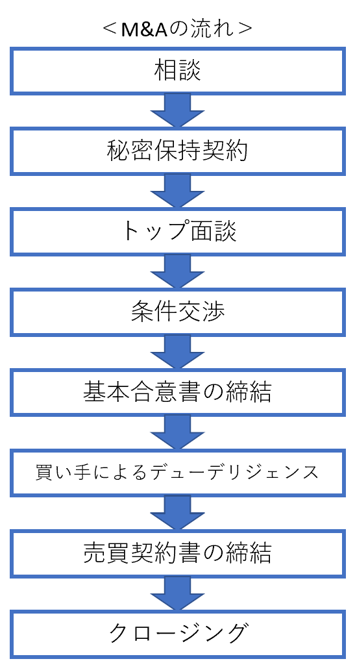

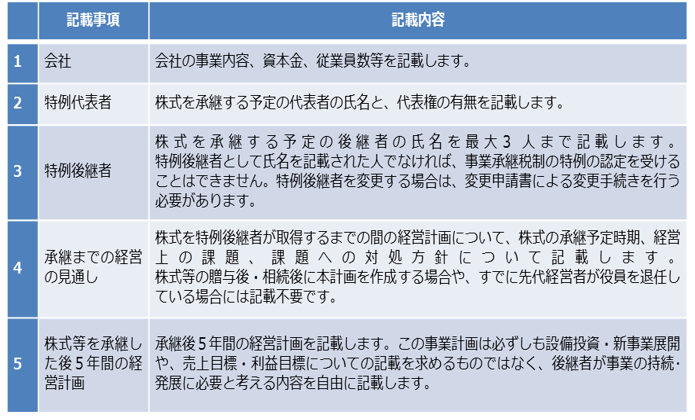

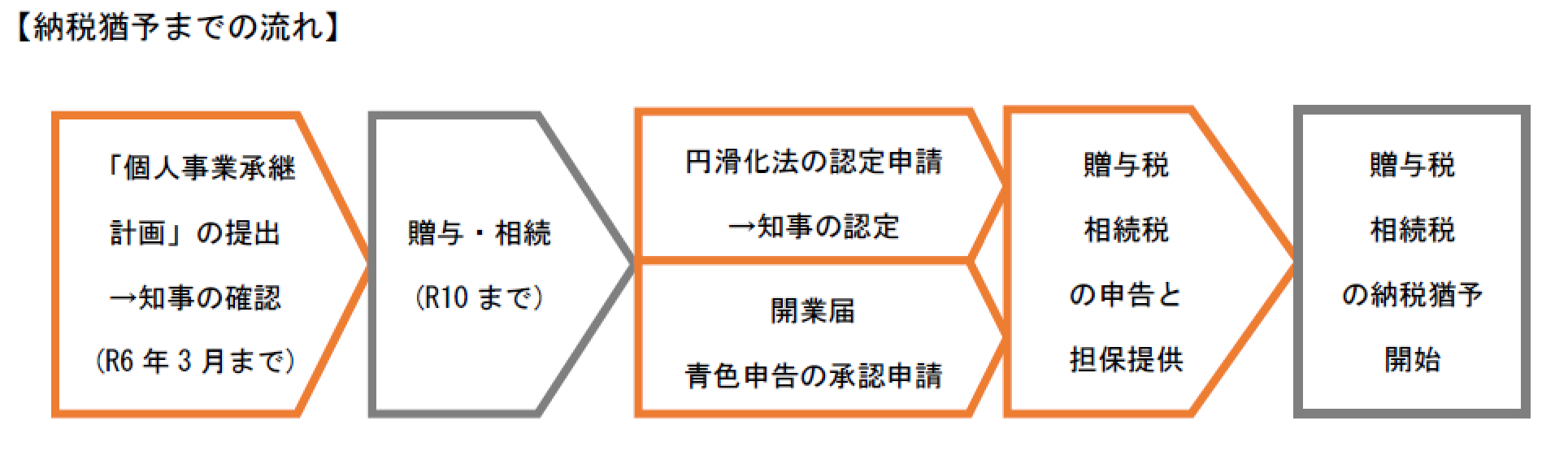

特例事業承継税制(以下、単に「事業承継税制」といいます)を適用する場合には、都道府県への特例承継計画(様式21)の提出が必要ですが、特例承認計画の提出期限は、令和5年3月31日までとなっております。特例承継計画は対象会社が認定経営革新等支援機関(認定を受けた税理士・公認会計士等)の指導・助言を受けて作成し、通常は贈与前に都道府県に提出します。しかし、令和5年3月31日までであれば、贈与・相続後、認定申請までの提出でも認められます。(参考:中小企業庁ホームページ)

https://www.chusho.meti.go.jp/zaimu/shoukei/shoukei_enkatsu_tokurei_yoshiki.htm

次に、生前贈与の実行へと進みますが、通常はXDayである贈与日を先に決め、贈与者である経営者は贈与日前に代表取締役を退任し、受贈者である先代後継者は贈与日前に代表取締役に就任しておきます。贈与日前に代表取締役の交代がすでに行われていれば交代は直前である必要はありません。また、贈与者である先代経営者は代表取締役の地位を辞すればよく、取締役として会社に残り役員報酬を受領することは可能です。

代表取締役交代を行った後に、株式を後継者に対して生前贈与します。

端的に言えば、代表取締役の地位と株式を先代経営者から後継者にバトンタッチするイメージです。

また、事業承継税制は、複数の株式保有者(例えば、先代経営者の妻)から後継者に対して株式を無税で贈与することも可能です。この場合、先代経営者の贈与に引き続いて贈与を実行します。このタイミングはとても重要で、先代経営者の贈与よりも先に、あるいは同時贈与するとその贈与株式については事業承継税制の適用は無いのでご注意ください。

贈与後に、対象会社が期限内(贈与翌年1月15日)に都道府県の担当部局に必要書類をそろえて認定申請を行います。この申請は、個人でなく対象会社が行います。

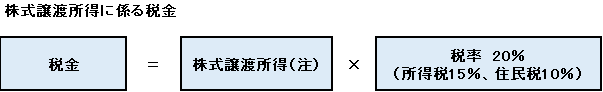

後継者(2代目)は、認定書の写しと共に、贈与税の申告期限内(贈与翌年3月15日)に税務署に贈与税の申告を行います。申告時に、猶予税額とこれに対する利子税に相当する担保の提供を行うと、この株式贈与についての後継者の贈与税は100%猶予されることとなります。

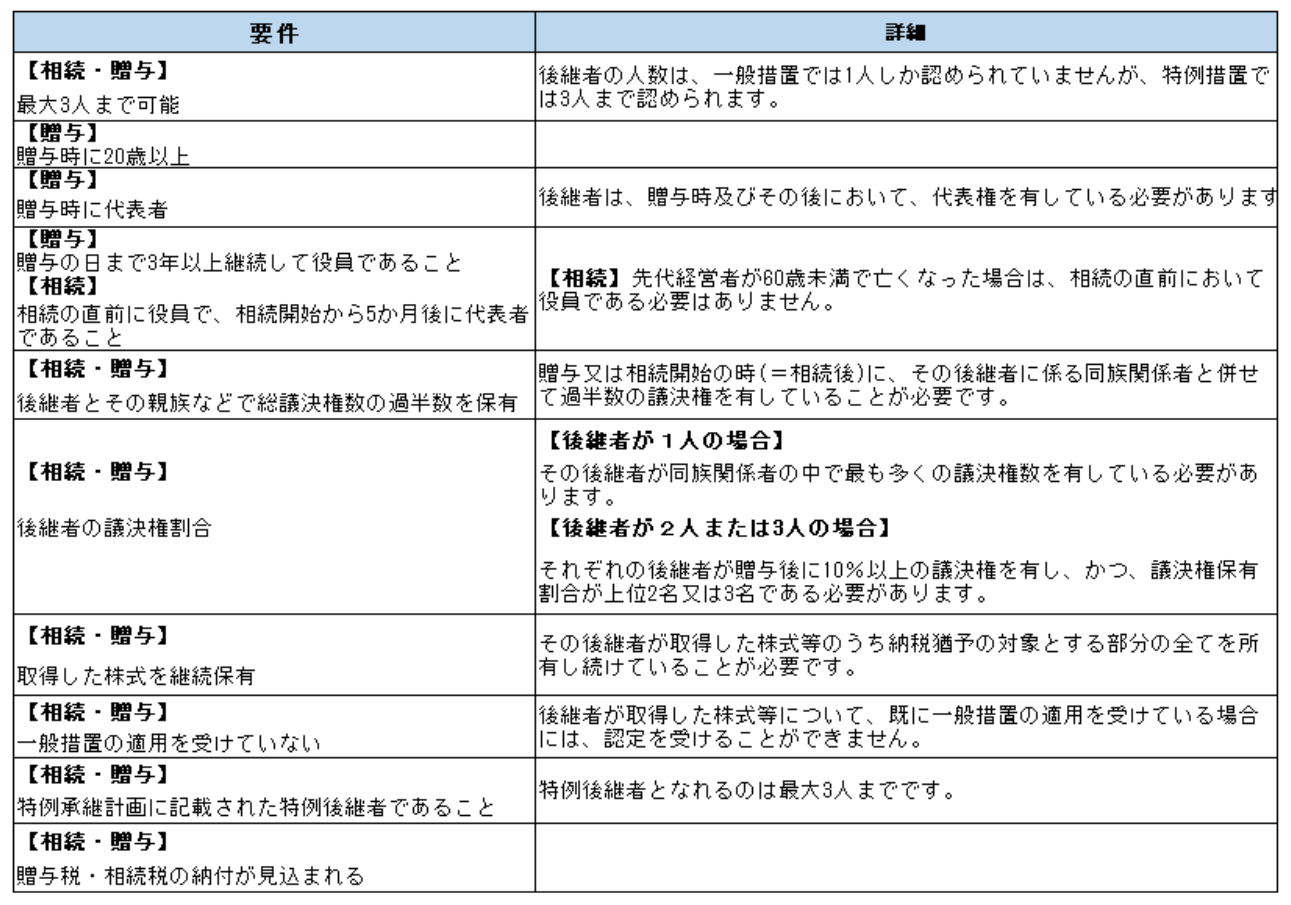

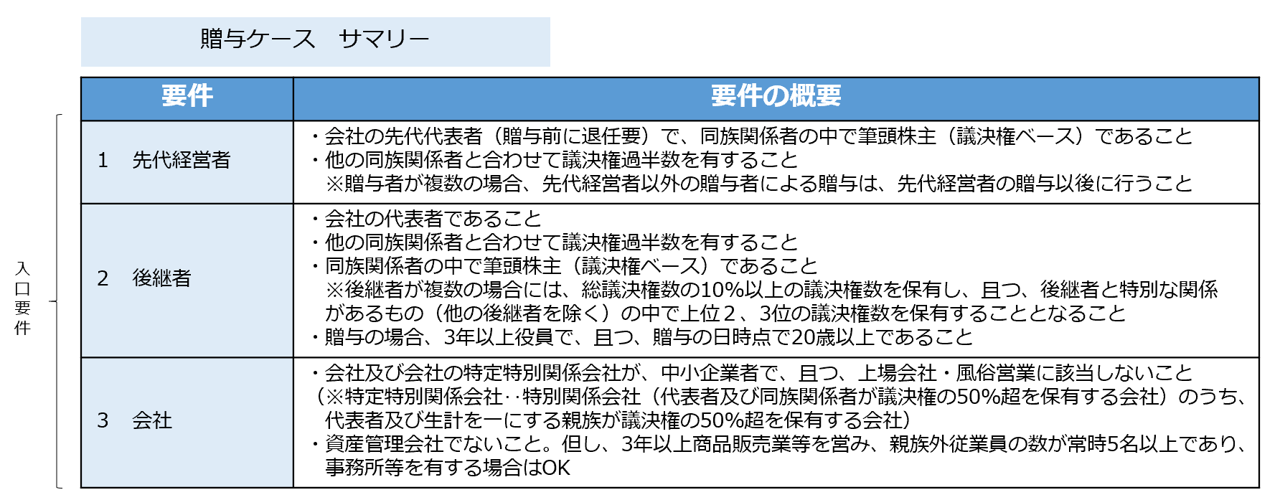

株式の贈与の際には、前回解説した入口3要件(あげる人、もらう人、対象会社)を満たしている必要があります。

生前贈与後の流れ

贈与税の申告期限の翌日から5年間は要件の厳しい経営承継期間です。この間、後継者(2代目)は代表者であり続け、対象となった株式は保有し続ける必要があります。その他前回解説した事後要件(5年間、5年経過後)を満たし続ける必要があります。

なお、先代経営者(1代目)は代表権を有することは認められませんが、有給役員として会社に在籍することが可能ですので、後継者(2代目)を支え、共に要件遵守をサポートできると理想的です。

申告期限の翌日から5年間は、都道府県への報告は毎年申告期限応当日の翌日から3ケ月以内に、税務署への届出書は5ケ月以内に提出が必要です。5年を過ぎると、3年を経過するごとに税務署に届出書の提出が必要ですが、都道府県への報告は不要です。

猶予された免除は

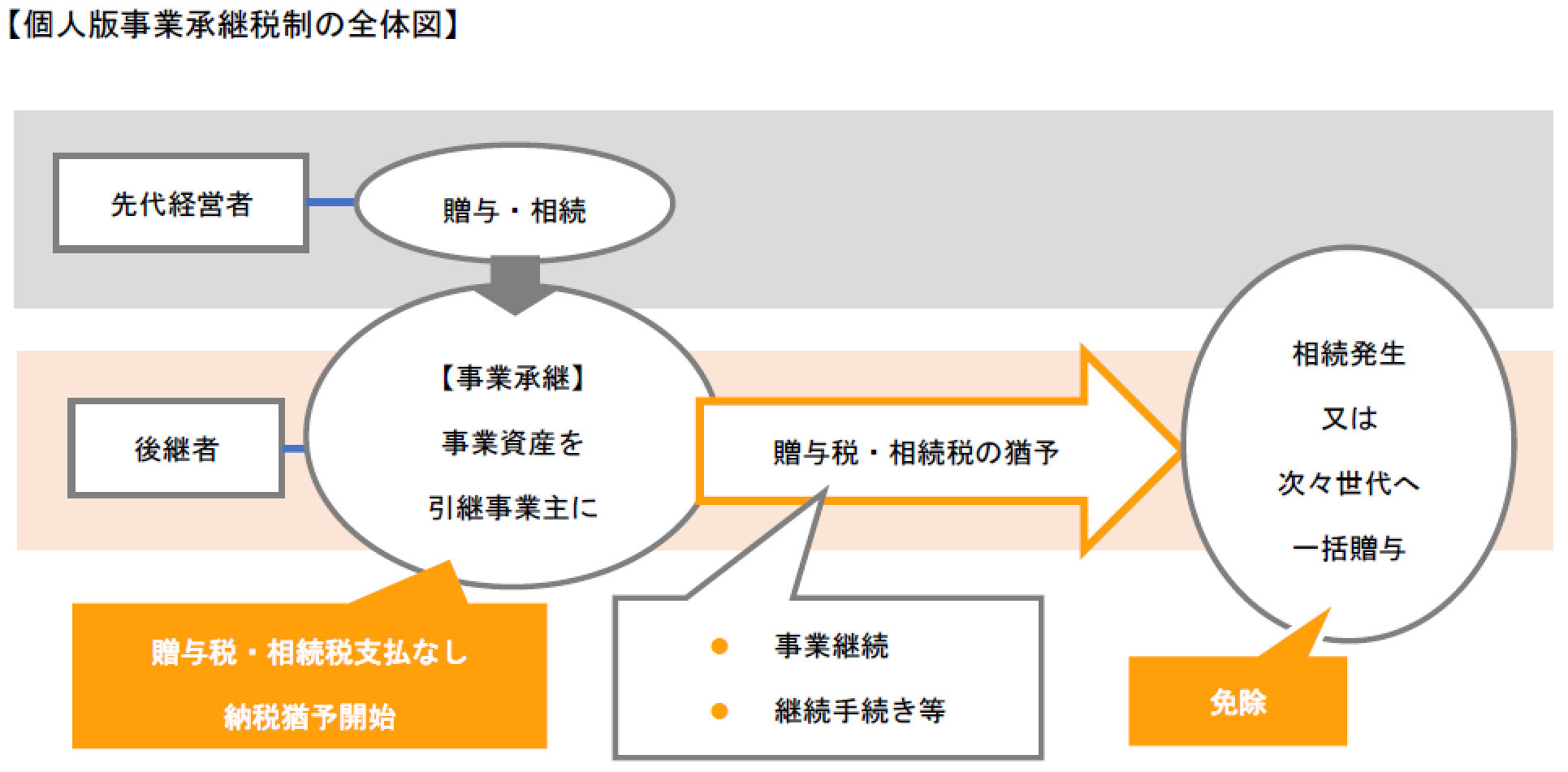

先代経営者(1代目)が亡くなると、後継者(2代目)が猶予されていた贈与税は全額免除されます。

また、後継者(2代目)が贈与を受けた株式は、贈与時の価額で後継者(2代目)が相続または遺贈により取得したものとみなされ、他の相続財産と合算して改めて相続税額が計算されます。

対象会社は、先代経営者(1代目)の死亡後期限内(8ケ月)に都道府県の担当部局に対して切替申請を行い、要件を満たしていることについて確認を受けると、対象株式に対して新たに発生した相続税は、相続税の猶予・免除制度の適用により引続き猶予されることとなります。この切替手続きを失念してしまい、相続税の猶予・免除制度が適用できなくなってしまうので注意が必要です。

3代目への承継

2代目の後継者から次の後継者(3代目)に対して事業承継税制により株式を生前贈与し、無事、次の世代へ承継できたところで2代目の後継者が猶予されていた相続税は晴れて免除となります。他方、後継者(2代目)の死亡により相続が発生した場合も同様に免除されます。

以上の流れを適用が可能なかぎり、代々繰り返していきますと、株式に対する承継時の税金負担が無く承継することが可能です。ただし、事業承継税制はあくまで令和9年12月31日までの制度ですので、今のところ令和10年以降は従前税制のみの適用となります。

なお、令和9年12月31日までに対象株式を贈与した場合のその後の事業承継税制の適用に関してですが、先代経営者が令和10年1月1日以降も生存している場合、みなし相続は令和10年1月1日以降何年先になっても事業承継税制が認められることになっています。すなわち、贈与ケース先行の場合には事実上令和9年12月31日までの期限が伸長される効果が得られます。

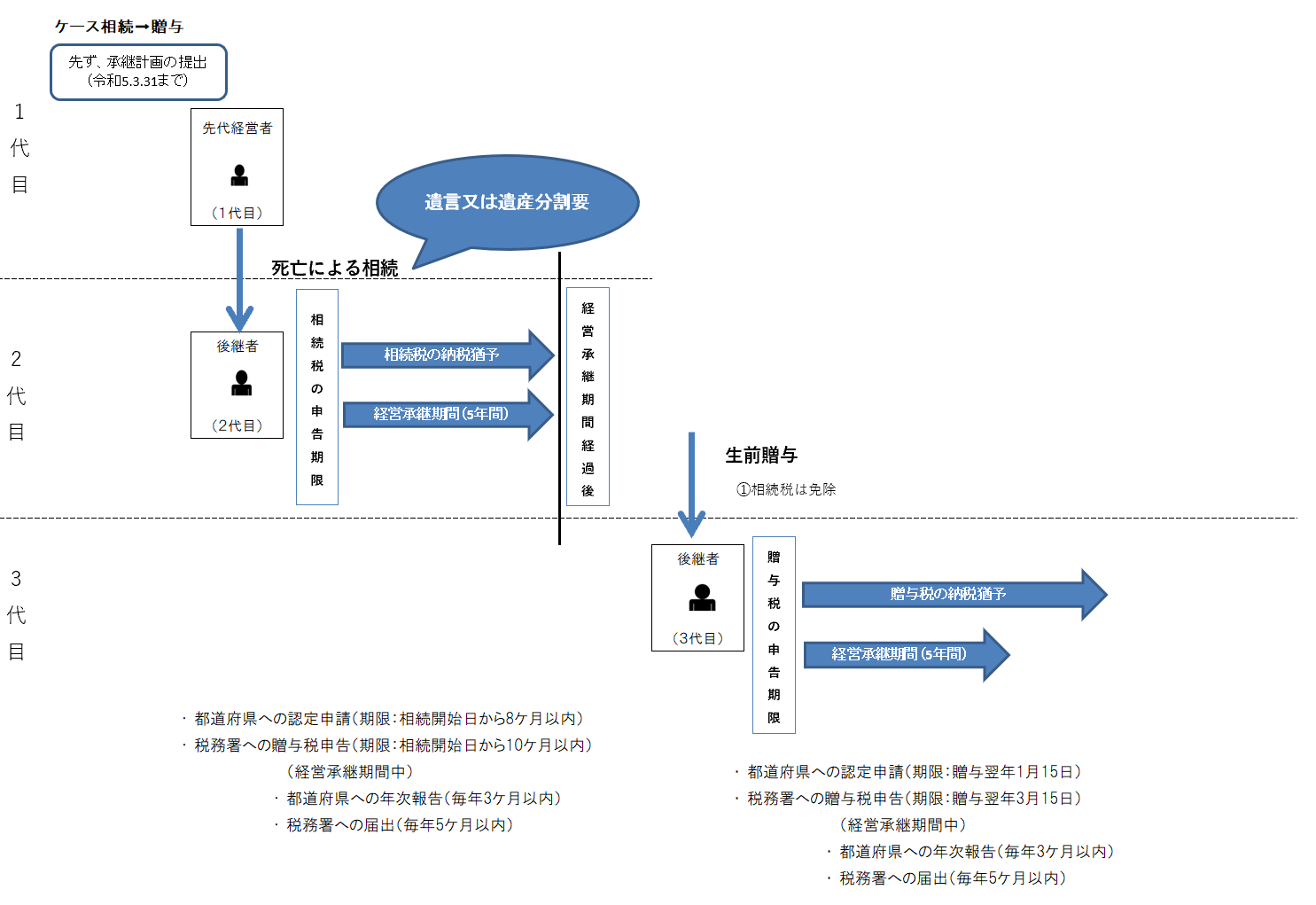

相続の場合

相続の場合は、事業承継税制適用には贈与ケースと同様、特例承認計画の提出が必要ですが、他の実質的な適用関係は先代経営者が亡くなり、相続が発生したところから開始となります。しかしながら、相続発生直後の不安定な状況のなか、後継者単独で5年間の経営承継期間を乗り切らなければならないのは大変なことなので、やはり計画できる贈与の方に優位性があると思います。

![【Q&A】個人版事業承継税制とは? 制度の概要や手続きをわかりやすく解説[個人版事業承継税制 入門ガイド]](https://links.zeiken.co.jp/wp-content/uploads/2019/07/forest-1868529_1280.jpg)