デューデリジェンス(DD)とは? ~ゼロから学ぶ「M&A超入門」⑥~

- 入門ガイド

- 解説コラム

- 連載

[初級者のための入門解説]

デューデリジェンス(DD)とは? ~ゼロから学ぶ「M&A超入門」⑥~

M&A実務の基礎ポイントを、わかりやすく解説する「ゼロから学ぶ『M&A超入門』」シリーズ。

今回は、「デューデリジェンス(DD)」について解説いたします。

〈解説〉

公認会計士 本山純(Ginza会計事務所)

M&Aの場面でよく耳にする「デューデリジェンス(DD)」とは、簡単に言ってしまえば対象会社を調査することです。では、なぜM&Aの際にデューデリジェンス(DD)が必要とされるのでしょうか。

デューデリジェンス(DD)はなぜ必要?

M&Aの目的は様々ですが、対象会社をM&A候補とすることには理由(魅力)があることが一般的です。例えば、自社事業とのシナジー効果が期待できること、エンジニア等の優秀な人材が確保されていること、業界規制や新規契約が困難な重要な契約や権利を保有していることなどが挙げられるでしょう。

しかし、いざ会社を取得してみたら「想定と違った」「契約内容に欠陥があった」ということでは、会社を取得した目的が果たせなくなる可能性が生じます。

また、会社自体を取得する株式譲渡によるM&Aでは、対象会社の負う責任(義務)も合わせて取得することとなります、「会社の財務諸表が適切に作成されておらず、想定していない多額の簿外債務や債務保証が存在した」「重要な税務リスクや訴訟リスクを抱えていた」ということでは投資する意味は乏しく、またいくら魅力的に見える会社であっても事業として立ちいかなくなる可能性も存在します。

デューデリジェンス(DD)は、このような事態が発生しないよう、対象会社の実態を調査し、リスクや課題の洗い出しを行うために実施されます。

また、調査結果を踏まえて、「契約内容の見直しは必要か」「投資の方法(株式譲渡又は事業譲渡)への影響は」「取引価額(企業価値)は妥当か」などが検討されるのが一般的です。

M&Aの目的が様々なように、会社が持つリスクも様々です。そのため、対象会社のリスクや課題を洗い出すためには様々な視点から目的に応じて調査を実施する必要があり、デューデリジェンス(DD)もこの視点に応じて様々な種類があります。

拾い出す課題やリスクは?

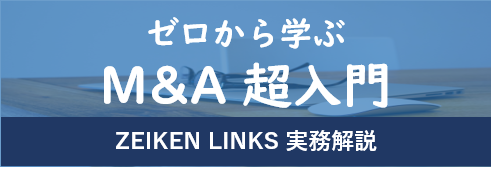

デューデリジェンス(DD)は、その調査の視点から様々な種類がありますが、ここでは一般的なものとして、「財務デューデリジェンス(財務DD)」「税務デューデリジェンス(税務DD)」「法務デューデリジェンス(法務DD)」について、具体的な調査方法やこの調査によって拾い出す課題やリスクを見ていきましょう。

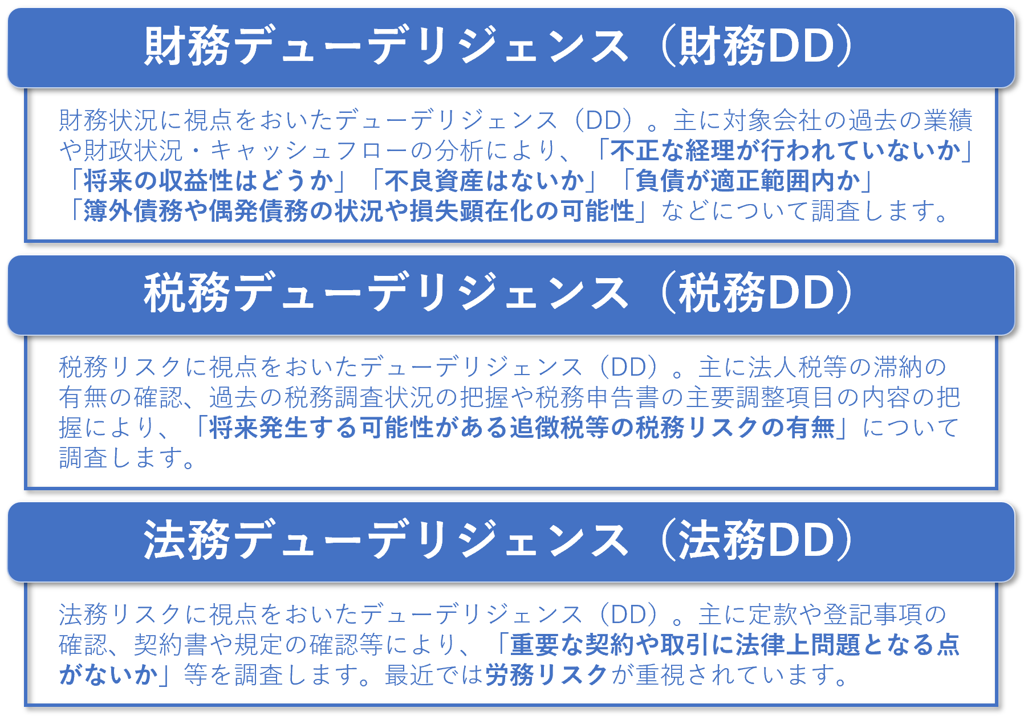

デューデリジェンス(DD)の流れ、実施後の対処は?

これまででご紹介したデューデリジェンス(DD)はほんの一部であり、このほかにも様々な種類のデューデリジェンス(DD)があります。

課題やリスクの洗い出しの観点からは、様々なデューデリジェンス(DD)を実施することが望ましいですが、これにはコストも時間や労力も必要となります。そのため、一般的には対象企業の特徴やM&Aの目的から必要なデューデリジェンス(DD)やその深度を決定していくこととなります。

また、M&Aは多くの利害関係者(取引先や従業員等)に影響を及ぼすものであるため、余計な動揺を生じさせないためにも、その前段で行われるデューデリジェンス(DD)実行の情報が外部に漏れないようにすることも重要です。

デューデリジェンス(DD)による調査結果(報告)を参考に、「投資の最終意思決定」を行うこととなります。

具体的には、「買収リスクを抑制するための契約内容への反映」「M&Aの方法(株式譲渡か事業譲渡か)」「取引価額への反映」「買収後の事業運営方針」などを検討していくこととなります。