[解説ニュース]

令和5年度税制改正:贈与税の相続時精算課税の見直し

〈解説〉

税理士法人タクトコンサルティング(山崎 信義/税理士)

[関連解説]

■【Q&A】事業承継税制:相続税の特例措置における「中小企業者要件」の判定

■【Q&A】被相続人から相続開始の年に贈与を受けた相続人の課税関係

1.改正前の相続時精算課税のあらまし

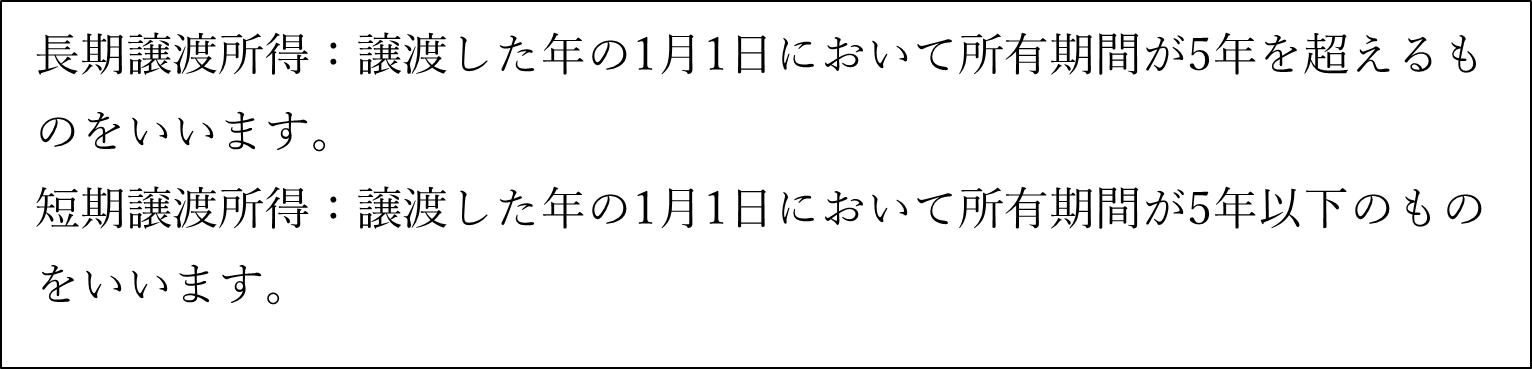

相続時精算課税は、原則、60歳以上の父母又は祖父母(以下「特定贈与者」)から18歳以上の子又は孫(以下「相続時精算課税適用者」)が、財産の贈与を受けた場合に、一定の届出により適用を受けることができます。具体的には、相続時精算課税適用者が特定贈与者から贈与を受けた財産の価額の合計額から、複数年にわたり利用できる特別控除額(最大2,500万円)を控除し、その残額に一律20%の税率をかけて贈与税を計算します(相続税法(相法)21条の9、12、13)。

特定贈与者が死亡した場合は、その相続税の計算上、相続財産の価額に相続時精算課税を適用した贈与財産の価額(贈与時の価額)を加算し、加算された人の相続税の計算上、加算された贈与財産の価額に対応する贈与税の額を控除します(相法21条の14~16)。

2.令和5年度税制改正のあらまし

相続時精算課税の使い勝手を向上させ、生前にまとまった財産を次世代に移転しやすくする税制を構築することを目的に、次の改正が行われました。

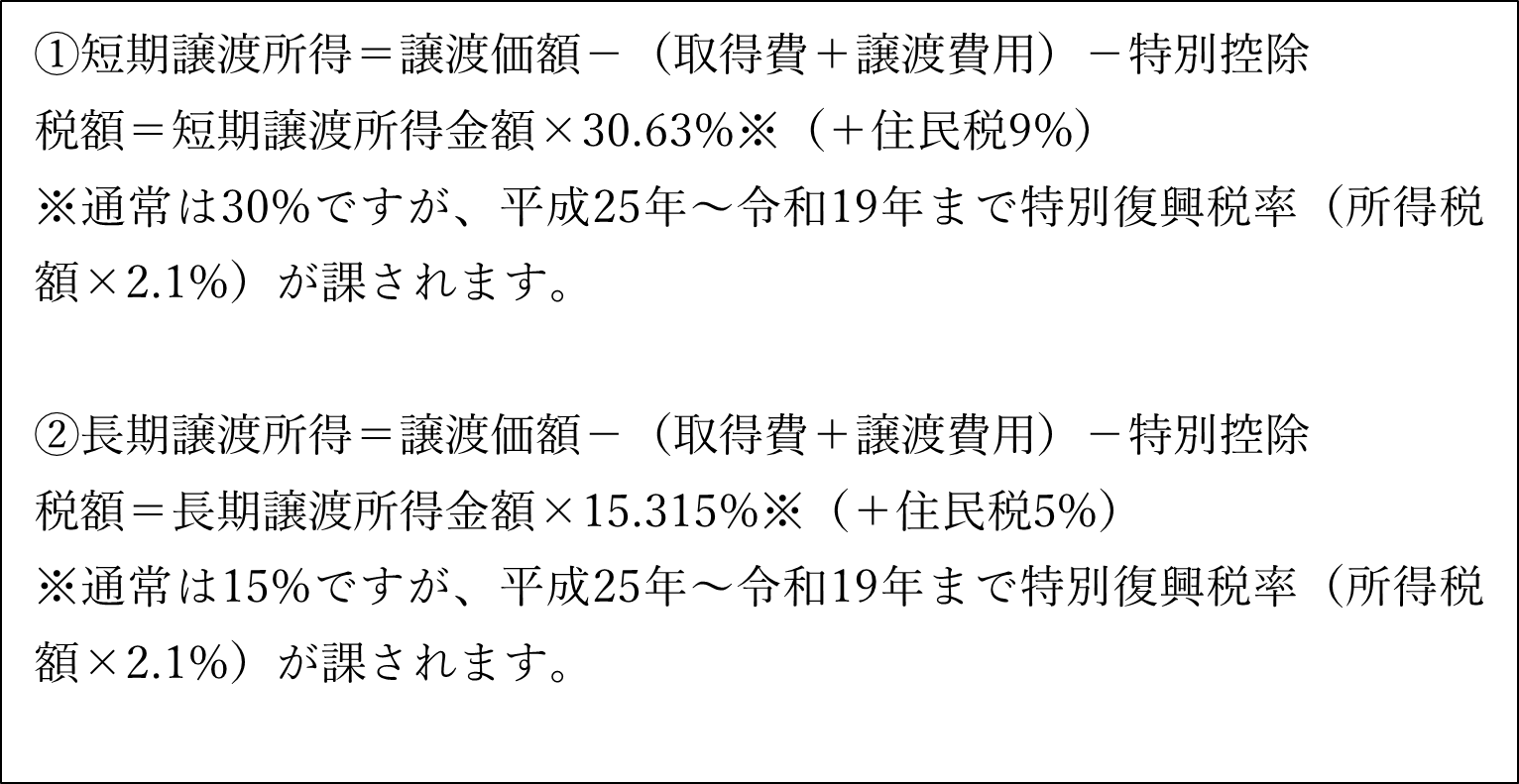

(1)基礎控除制度の導入

相続時精算課税適用者が特定贈与者から贈与により財産を取得した場合、その財産に係るその年分の贈与税については、暦年課税の基礎控除とは別に課税価格から最大110万円の基礎控除が控除されます(相法21条の11の2第1項、租税特別措置法(措法)70の3の2第1項)。例えば、令和6年に相続時精算課税適用者Aが特定贈与者の父から現金200万円の贈与を受けた場合、その年分の贈与税の計算は、200万円-110万円(基礎控除)-90万円(特別控除)=0円となります。その後、令和7年にその父からAが現金2,600万円の贈与を受けた場合、その年分の贈与税の計算は、{2,600万円-110万円(基礎控除)-(2,500万円-90万円)(特別控除)}×20%=16万円となります。

なお、相続時精算課税適用者が同一年中に2人以上の特定贈与者から贈与を受けているときは、特定贈与者ごとに、それぞれ贈与を受けた財産の価額に応じて基礎控除の110万円を按分計算します(相法21条の11の2第2項、相法施行令5条の2、措法70の3の2第2項、措法施行令(措令)40条の5の2)。例えば、令和6年に相続時精算課税適用者Bが特定贈与者の父から400万円、特定贈与者の母から100万円の贈与を受けた場合、父から受けた贈与に係る基礎控除は110万円×400万円÷(400万円+100万円)=88万円、母から受けた贈与に係る基礎控除は110万円×100万円÷(400万円+100万円)=22万円となります。

(2)特定贈与者が死亡した場合の相続税の取扱い

特定贈与者が死亡した場合は、その相続税の計算上、相続財産の価額に、【相続時精算課税適用者が死亡した特定贈与者から取得した贈与財産の価額-(1)の基礎控除】が加算されます(改正後の相法21条の15第1項)。例えば、相続時精算課税適用者Cが特定贈与者の父から令和6年に現金200万円、令和7年に現金2,600万円の贈与を受けた後、父が令和8年に死亡した場合、(200万円-110万円)+(2,600万円-110万円)=2,580万円が父に係る相続税の計算に加算されます。

(3)適用時期

(1)と(2)の改正は、令和6年1月1日以後に贈与により取得する財産に係る相続税又は贈与税について適用されます(改正法附則19条第1項)。

(4)贈与により取得した土地又は建物が災害により被害を受けた場合の特例

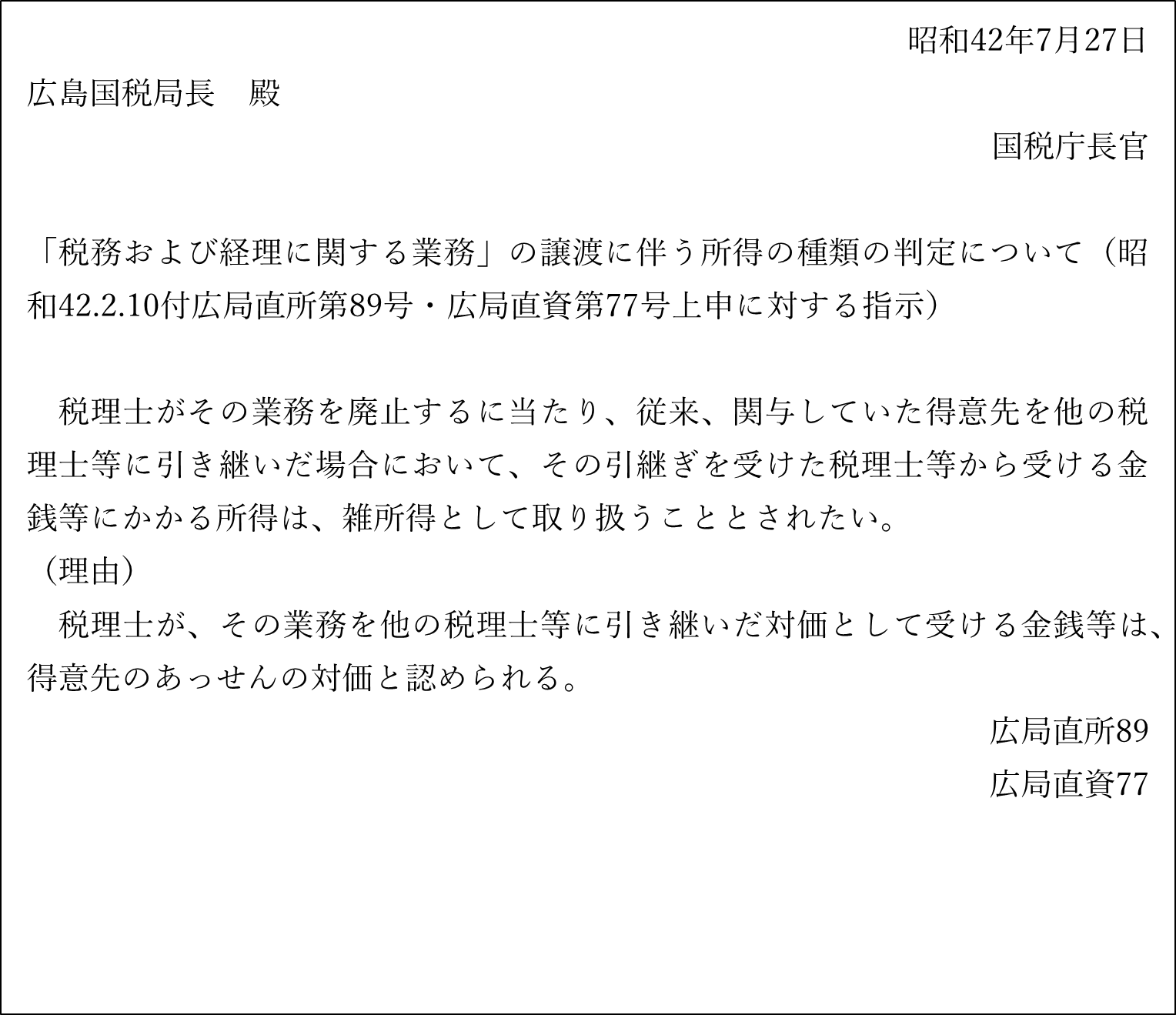

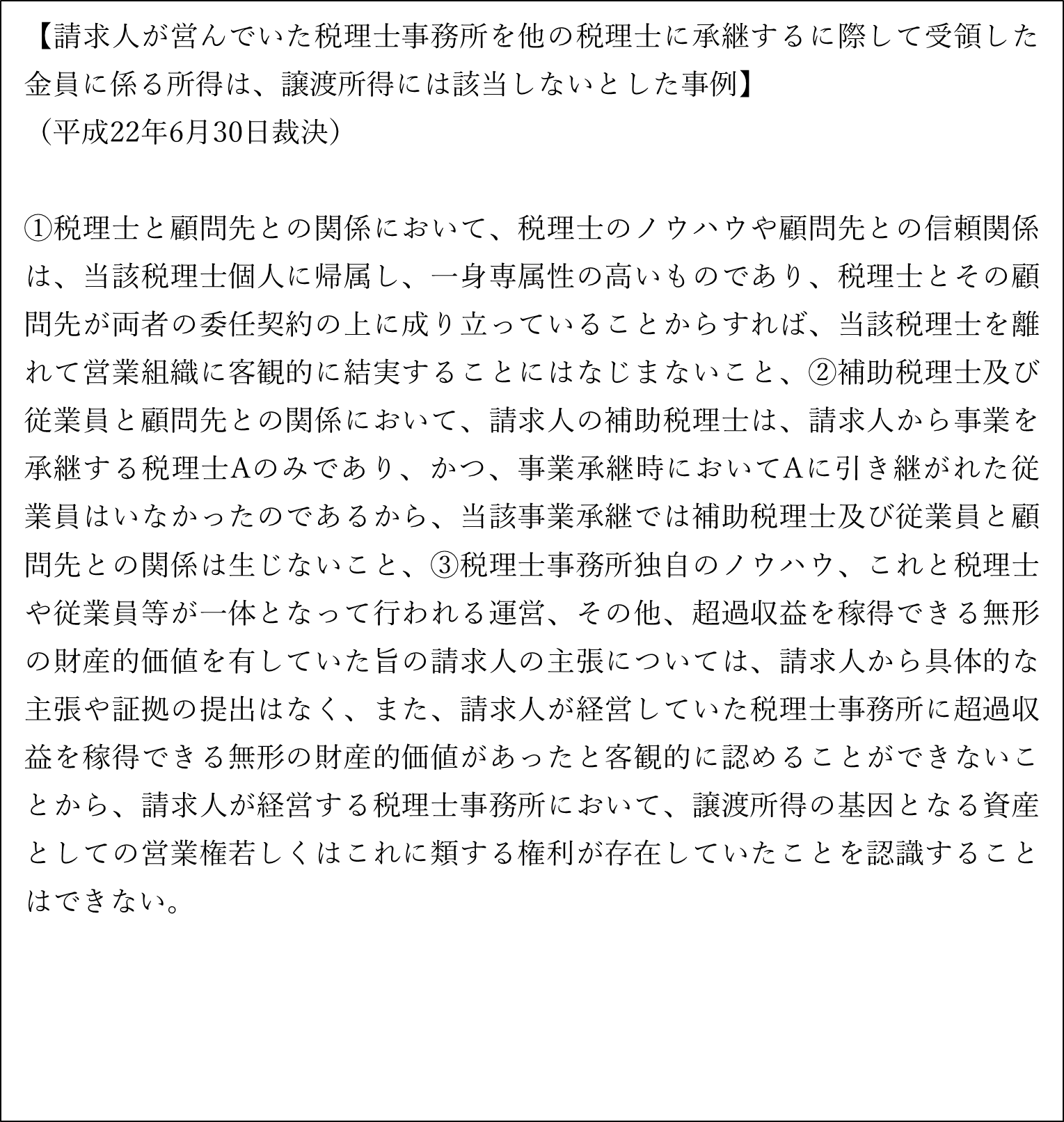

上記1の通り、相続時精算課税適用者が特定贈与者から贈与により取得した土地や建物が、その取得後に災害により被害を受けたことにより、特定贈与者の死亡時の価額が贈与時点の価額よりも下落した場合であっても、特定贈与者に係る相続税の計算上は贈与時の価額を加算するのが原則です。これが今回の改正により、その贈与により取得した土地や建物につき災害により一定以上の被害を受けた場合は、相続税の計算上、特例的に加算する贈与財産の価額の減額が認められることになりました。

具体的には、相続時精算課税適用者が特定贈与者から贈与により一定の土地又は建物を取得した場合において、その贈与の日から特定贈与者の死亡に係る相続税申告書の提出期限までの間に、災害によりその土地または建物が一定の被害を受けたときは、その災害が発生した日から3年を経過する日までに、所轄税務署長に一定の申請書を提出して承認を受けることにより、その特定贈与者に係る相続税の計算上、【その土地又は建物の贈与時の価額-その災害により被害を受けた部分に相当する額】を加算することになります(措法70条の3の3第1項、措令40条の5の3第5項)。この改正は、令和6年1月1日以後に生ずる災害により被害を受ける場合について適用されます(改正法附則51条第5項)。

税理士法人タクトコンサルティング 「TACTニュース」(2023/5/29)より転載

![【Q&A】税理士法人の出資持分の評価[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/07/tree-736888_1280.jpg)

![【Q&A】会社買収により退職した役員が親会社の役員となった場合の退職金[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)