[解説ニュース]

低未利用地等を譲渡した場合の100万円特別控除の適用状況

〈解説〉

税理士法人タクトコンサルティング(遠藤 純一)

[関連解説]

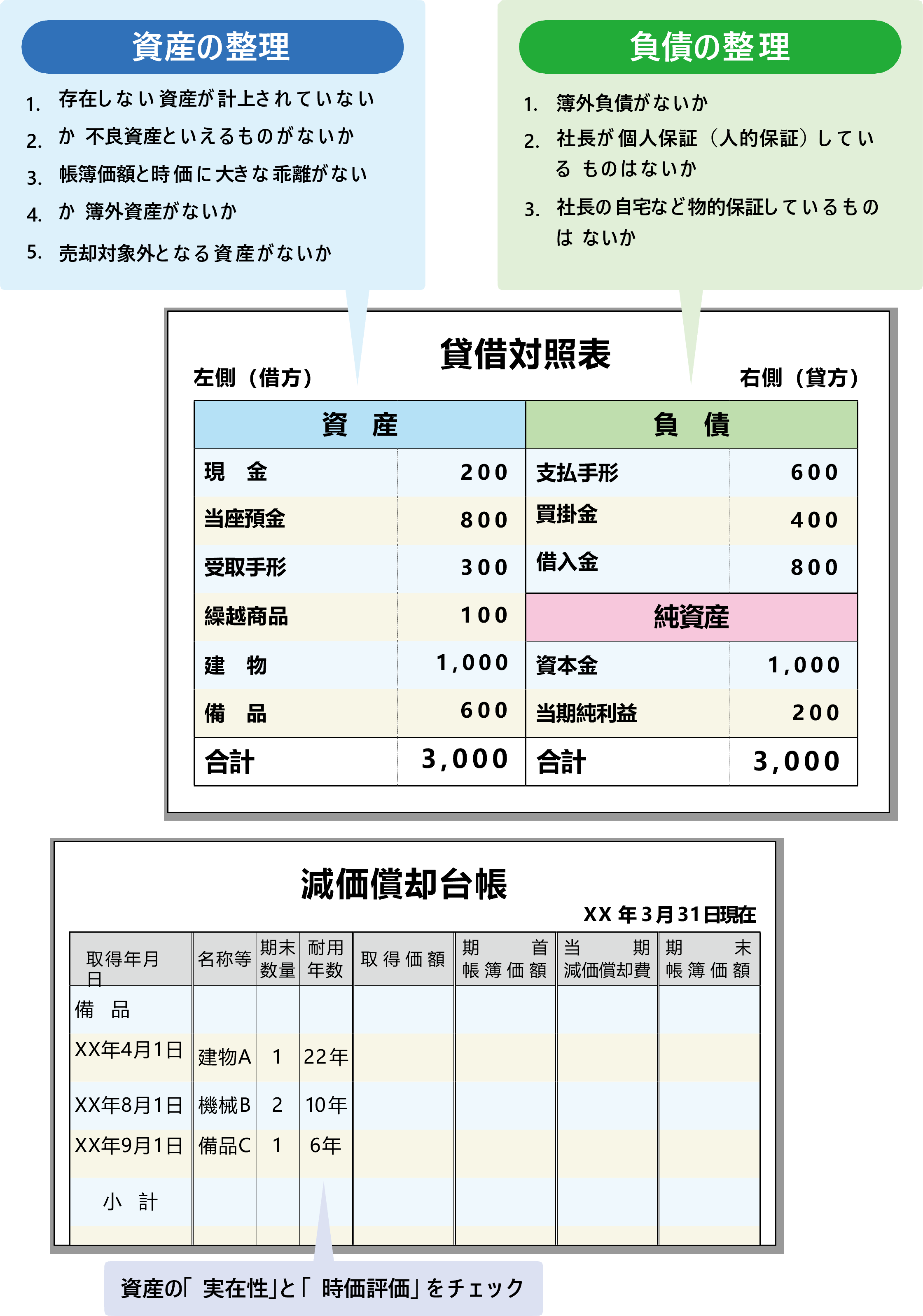

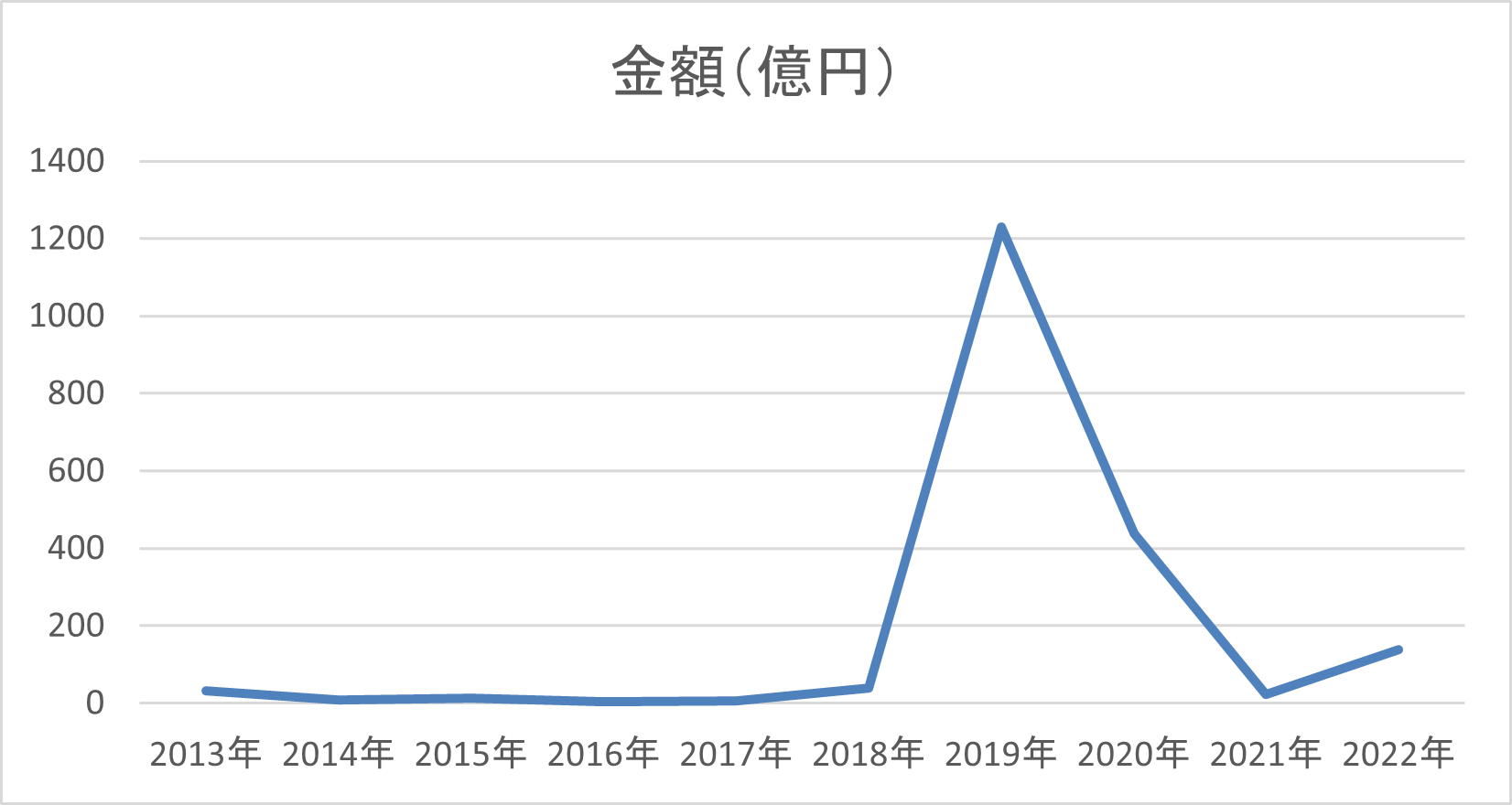

1.創設初年度(令和2年)は2,501件

低未利用土地等を譲渡した場合の100万円特別控除(租税特別措置法35条の3、以下「100万円控除特例」という)の適用状況が、国税庁の最新資料(資産税事務処理状況表)で分かりました。

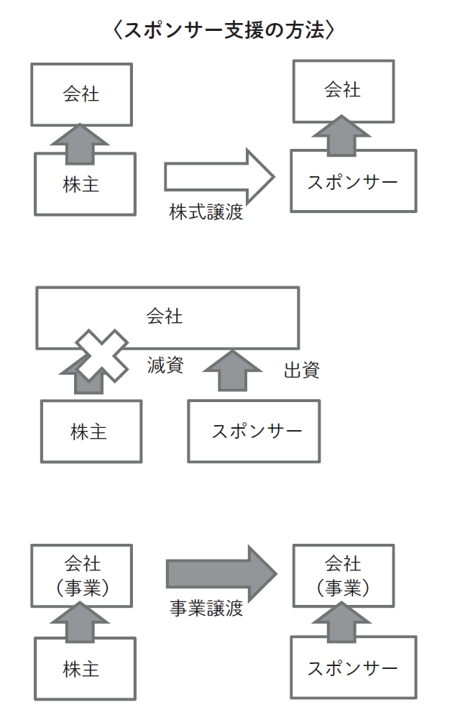

それによると、制度発足の令和2年7月から年末までの令和2年分の適用件数は、全国で2,501件でした。12ある国税局別の適用件数は次の通りです(申告者住所地ベース)。

100万円控除特例の適用に必要な土地所在地の市区町村の確認書交付実績(国土交通省令和3年7月公表)によると、確認書交付実績は全国で2,060件。この中の約2割は共有だったとされています。国税庁のデータは国土交通省のデータをほぼ裏付けるものとなっています。

https://www.mlit.go.jp/report/press/content/001469388.pdf

ただ、国土交通省の公表によると、都道府県1団体当たり平均で確認書は44件とのこと。また、公表されたグラフを見ると、例えば東京国税局管内の東京・神奈川、千葉、山梨の確認書交付実績に比べ、明かに申告件数の方が上回っており、申告者の地元の物件ではなく、他の道府県の土地を譲渡している状況が見えてきます。

2.特例の概要

100万円控除特例は、個人が所定の低未利用土地等を譲渡し、譲渡の後の当該低未利用土地等の利用について、市区町村長の確認がされたものの譲渡であって、その対価の額の合計が500万円以内である場合に、譲渡所得の計算上100万円を控除する制度です。

この場合の譲渡対価500万円以内の判定は、例えば、土地が共有であれば所有者ごとに判定します(措置法通達35の3-2)。たとえば、兄弟2人で持分2分の1ずつ共有の土地を900万円で譲渡した場合は、兄弟で500万円ずつの枠があるため、2人合わせて1000万円以内となり、100万円控除特例の要件をクリアしたことになります。

3.低未利用土地とは

低未利用地等とは、都市計画区域内にある土地基本法第13条第4項に規定する低未利用土地とされています。具体的には、居住の用、業務の用その他の用途に供されておらず、又はその利用の程度がその周辺の地域における同一の用途若しくはこれに類する用途に供されている土地の利用の程度に比し著しく劣っていると認められる土地や、その低未利用土地の上に存する権利のことです。

国土交通省が確認書を交付するにあたって出した文書「低未利用土地等の譲渡に係る所得税及び個人住民税の特例措置の適用に当たっての要件の確認について」によると、「低未利用土地とは、具体的には、空き地(一定の設備投資を行わずに利用がされている土地を含む。)及び空き家・空き店舗等の存する土地とする。

ただし、コインパーキングについては、一定の設備投資を行い、業務の用に供しているものではあるが、譲渡後に建物等を建ててより高度な利用をする意向が確認された場合は、従前の土地の利用の程度がその周辺の地域における同一の用途又はこれに類する用途に供されている土地の利用の程度に比し著しく劣っており低未利用土地に該当すると考えて差し支えない。」とされています。低未利用土地等に該当するかどうかは、これで判断するのがよさそうです。

4.その他の要件等

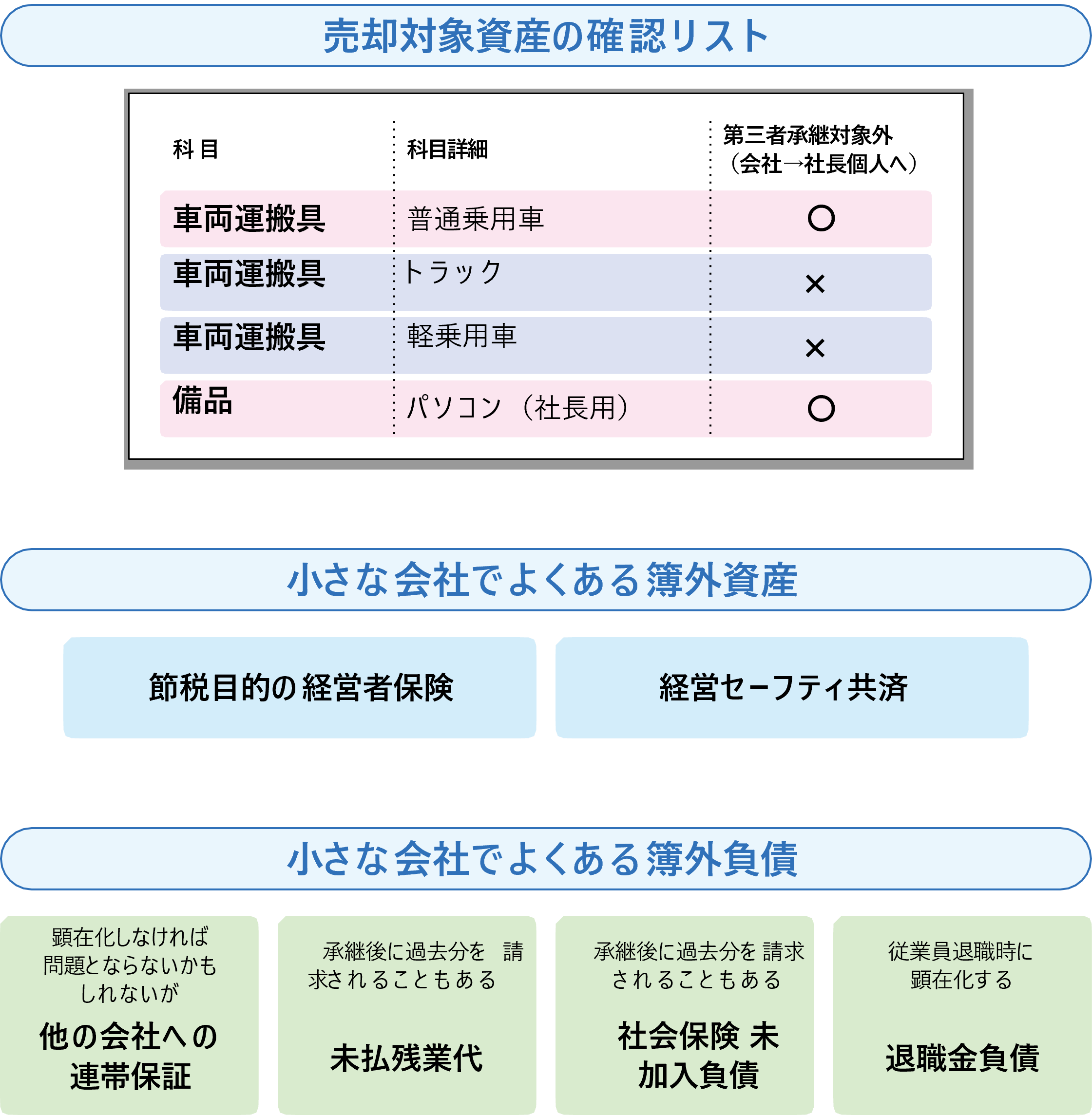

ただし、親族等所定の特別関係者への譲渡ではないこと、譲渡の前3年間に譲渡した土地を分筆して100万円控除特例の適用を受けている等所定の譲渡所得課税の特例を受けていないことが適用の要件です。

手続きは、確定申告書に計算明細書、譲渡した土地が低未利用土地等であること及びその利用について市区町村長が確認した確認書、その土地が分筆等され同特例の適用を受けていないこと等がわかる書類を付けて申告します。

適用期限は2022年12月31日まで。もっとも「空地・空き家」の増加を抑制する制度創設趣旨からすると、制度の適用期限延長も考えられます。しかし利用していない不動産に係る固定資産税等の固定費を削減し、保有財産のリストラをするには、活用しがいのある特例になっているので、チャンスがあるうちに検討したいところです。

税理士法人タクトコンサルティング 「TACTニュース」(2022/06/13)より転載

![【Q&A】非上場株式の譲渡所得における概算取得費[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)