[M&A担当者のための実務活用型誌上セミナー『価値評価(バリュエーション)』」

第5回:財務デューデリジェンスの発見事項の取扱い

〈解説〉

公認会計士・税理士 中田博文

〈目次〉

1、財務DD

2、買収価格への反映

3、収益性分析

4、BS分析

5、事業計画分析

▷第1回:M&Aにおける価値評価(バリュエーション)の手法とは?

▷第2回:倍率法における価値評価(バリュエーション)のポイントとは?

▷第3回:DCF法における価値評価(バリュエーション)のポイントとは?

▷関連記事:売買価格の決め方は?-価値評価の考え方と評価方法の違い-

▷関連記事:「バリュエーション手法」と「財務デューデリジェンス」の関係を理解する

1、財務DD

中規模以上のM&Aでは、公認会計士が財務DDを行い、調査結果を報告するケースが多いと思います。財務DDの目的は、「買収をストップするような重要イシューの検出」です。さらに、調査結果を①買収価格に反映、②契約書に反映、③PMI計画に反映することによって、買い手のリスク低減を図ります。

①買収価格に反映

「過去に設備投資が十分に行われておらず、事業計画の売上高を達成するために、買収後に200百万円の設備投資が必要」という調査結果が報告された場合、事業計画の設備投資額の十分性(設備投資のタイミング及び金額)を確認し、金額等が適当でないと判断される場合は、事業計画を修正します。これによって、財務DDの検出事項が、買収価格に反映され、高値買いのリスクが低減されます。

②契約書に反映

「環境債務等の定量化できない偶発債務の存在」が報告された場合、①土地を譲渡対象から除外する等のスキーム変更、②土壌改善をM&Aの成立条件とする、③当事者が把握していない汚染事実が発覚した場合の補償方法等を検討し、契約書に織り込みます。これによって、財務DDの検出事項が、契約書に反映され、買い手のリスクが低減されます。

③PMI計画に反映

「多額の滞留債権」が報告された場合、買収後に内部統制の構築が必要になります。具体的には、与信管理、月次債権管理資料の作成・報告によって、滞留債権の適時検出、債権回収の早期実行ができる管理体制を構築します。そのための、経理規定の整備、経理メンバーの追加、本社サポート体制を検討します。このように内部統制の構築によって、買い手のビジネスリスクが低減されます。

2、買収価格への反映

財務DDの報告書は、調査結果を価値評価に反映する方法を明示的に記載したものばかりではないため、買い手は、財務DDの検出項目の価値評価(DCF法及び倍率法)への反映方法を理解しておく必要があります。倍率法では、すべての検出項目を価値評価に反映できるわけではない点に注意してください。

3、収益性分析

(1)一過性費用

●例えば、「創業50周年記念費用として100百万円を計上」のように一過性費用を前期に計上していた場合、DCF法及び倍率法では、どのように反映すればいいでしょうか。

●DCF法では、基準日以降のFCFの割引現在価値の合計が事業価値となるため、過去の一過性費用は、価値評価には影響しません。ただし、事業計画の販管費を見積もる際に、過去の販管費率を参考にする場合は、過去の販管費率の計算から一過性費用の影響を除外する必要があります。

●倍率法では、過去実績及び予算値に倍率を乗じて事業価値を計算します。そのため、過去実績及び予算値から一過性費用を除外することによって、一過性費用の影響のない事業価値が算定されます。

(2)撤退事業・取引先の喪失

●DCF法では、事業計画に撤退事業・取引先の喪失の影響が反映されているかを確認し、反映されていない場合は事業計画を修正します。なお、新規取引先の増加によって売上減少の補填を見込んでいる場合、当該取引の実現可能性を十分に検討します。

●倍率法では、過去実績又は当期予算から撤退事業・取引先の喪失にかかる影響を控除する必要があります。具体的には、過去実績又は当期予算から撤退事業にかかる損益及び喪失した取引にかかる損益を取り除きます。

4、BS分析

(1)滞留債権・滞留在庫(帳簿上、評価減を計上していない)

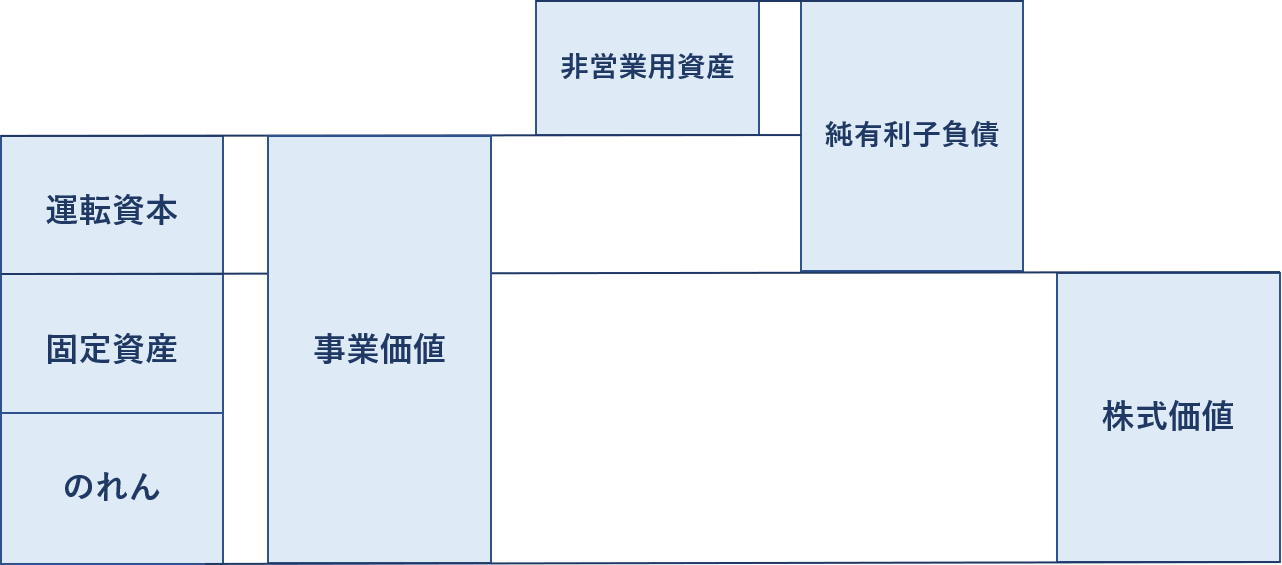

●滞留債権・滞留在庫は財務DDの最頻出の検出項目です。基準時点の運転資本に滞留債権・滞留在庫が含まれている場合、運転資本の水準が、適正な水準と比較して過大になっている可能性があります。そのため、基準時点の運転資本から滞留部分を控除して、運転資本の増減を計算します。なお、基準時点の債権・在庫の回転期間を用いて、将来の債権・在庫の残高推移を推計する場合、基準時点の債権・在庫から滞留部分を控除して回転期間を計算します。さらに、滞留在庫の処分に廃棄コストが見込まれる場合、廃棄コストを純有利子負債に含めます。

●倍率法では、運転資本の水準・増減を考慮しないため、滞留債権・滞留在庫の影響を価値評価に反映することが出来ません。そのため、DCF法との計算結果の相違要因となります。なお、滞留在庫の処分に廃棄コストが見込まれる場合、DCF法と同様に廃棄コストを純有利子負債に含めます

(2)引当金の不足

●財務DDで引当金不足が検出されるケースも非常に多いです。DCF法では、検出された引当金が毎期経常的に発生するキャッシュアウトに対応する場合(ex 製品保証引当金、賞与引当金等)、事業計画に適切な引当金の見込額を費用計上するとともに、引当金残高の増減を運転資本の増減としてFCFに反映させます。これによって、引当金のキャッシュアウトのタイミングとFCFが対応して、引当金の不足が事業価値に反映されます。検出された引当金が一時的に発生するキャッシュアウトに対応する場合(ex 資産除去債務)、キャッシュアウト見込み額を純有利子負債に含めます。

●倍率法では、検出された引当金が毎期経常的に発生するキャッシュアウトに対応する場合(ex 製品保証引当金、賞与引当金)、過去実績又は当期予算に適切な引当金の見込額を費用計上します。これによって、引当金の不足が事業価値に反映されます。検出された引当金が一時的に発生するキャッシュアウトに対応する場合(ex 資産除去債務)、DCF法と同様にキャッシュアウト見込み額を純有利子負債に含めます。

(3)偶発債務(訴訟、環境債務等)

●偶発債務は定量化しないと、価値評価に反映できないので、財務DD担当者は可能な限り、前提条件を置いて、偶発債務の定量化を図ります。DCF法及び倍率法ともに、定量化された偶発債務を純有利子負債として、事業価値の控除項目とします。

(4)過去の設備投資の不足

●過去の資金繰りの影響によって、設備投資が十分に行われていないケースがあります。DCF法では、事業計画の売上高を達成するために必要な設備投資見込額を将来のFCFに反映します。

●一方、倍率法では、将来の設備投資額を考慮しない(類似会社の設備投資の水準をベースとしており、個別企業の特殊事情を考慮しない)ので、過去の設備投資の不足の影響を価値評価に反映することが出来ません。そのため、DCF法との計算結果の相違要因となります。設備投資の不足額が金額的に重要である場合は、不足額を純有利子負債として、事業価値から控除することを検討します。

5、事業計画分析

(1)事業計画の前提条件

●「製品が成熟化しているにも関わらず、事業計画の販売価格が横置きのままである」、「新規取引先の増加によって販売数量の増加を達成する見込み」、「材料価格の変動を販売価格に転嫁するまでのタイムラグが長い」、「人件費のベースアップが考慮されていない」等、事業計画の前提条件が、過去の実績と比較してアグレッシブになっているケースが多くあります。DCF法では、市場データーや専門家のアドバイスを参照して、前提条件を見直し、見直し後の修正事業計画を基にした事業価値を算定します。

●倍率法では、過去実績又は予算をベースに事業価値を算定するため、前提条件の修正をダイレクトに事業価値に反映させることが出来ません。

(2)カーブアウト

●カーブアウト案件では、①コスト構造の変化( 売り手のグループ間取引から買い手のグループ間取引への変更等)と②一過性コストの発生(ex. ITデーターの移管コスト、オフィス移転コスト、従業員の引越費用等)が検出事項となります。

●DCF法では、カーブアウト後の前提条件に沿った事業計画を用いて価値評価をすることで、検出事項を価値評価に反映することができます。具体的には、①コスト構造の変化を事業計画に織り込み、②一過性コストを純有利子負債に含めて事業価値の控除項目とします。

●倍率法では、過去実績又は予算をカーブアウト後の数字に修正(プロフォーマ調整:過去にカーブアウトがあったと仮定して財務諸表を作成)をします。具体的には、①コスト構造の変化を過去実績又は予算に織り込み、これに倍率を乗じて事業価値を算定します。②一過性コストは、DCF法と同様に、純有利子負債に含めて事業価値の控除項目とします。

①.png)

②.png)

③.png)

④.png)

①.png)

②.png)

③.png)

④.png)

.png)

②.png)

②.png)

③.png)

④.png)