[スモールM&A マッチングサイト活用が成功のカギ]

第4回:マッチングサイトの種類

ネット音痴でも大丈夫!こんなに進化したマッチングサイトの実情とは

〈解説〉

様々なマッチングサイト

マッチングサイトは、わずか数年で一気に増えた。増えるだけではなく、毎月のようにどこかのマッチングサイトがリニューアルを繰り返している状況だ。マッチングサイトは現在、多種多様なものが存在していて、利用しにくいものや、マッチング数が少ないもの等も含めて玉石混交といっていいだろう。

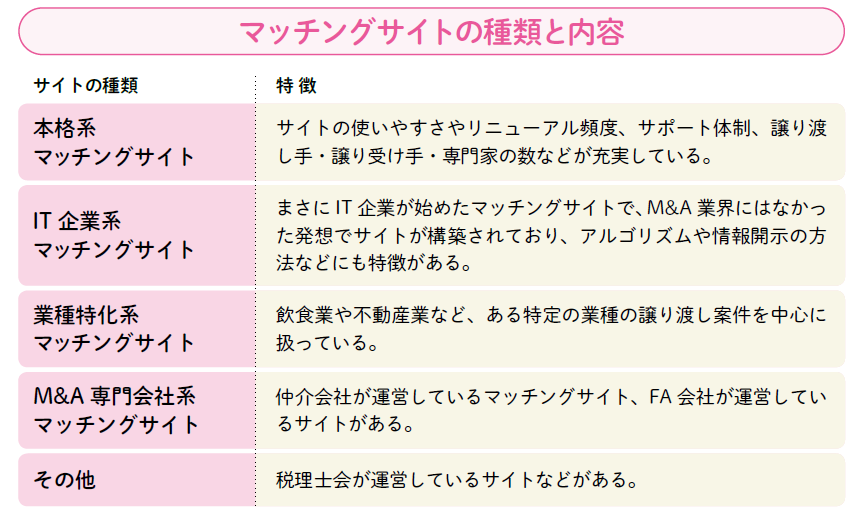

マッチングサイトを敢えて色分けすると、「本格系」「IT企業系」「業種特化系」「M&A専門会社系」となる。本格系とは、サイトの使いやすさやリニューアル頻度、サポート体制、譲り渡し手・譲り受け手・専門家の数などが充実しているサイトのことである。IT企業系とは、まさにIT企業が始めたマッチングサイトで、M&A業界にはなかった発想でサイトが構築されており、アルゴリズムや情報開示の方法などにも特徴がある。業種特化系とは、飲食業や不動産業など、ある特定の業種の譲り渡し案件を中心に扱っているサイトのことである。M&A専門会社系とは、第三者承継の仲介会社やFA会社が運営しているサイトのことである。その他、税理士会が行っているサイトなどがある。

また、マッチングサイトの登録数が少なくて現在は活況なようにはみえなくても、今後の市場環境やサイト機能などの条件によって、もしかしたら登録数が増加するかもしれないと思えるほど、マッチングサイト業界は日進月歩であることも付け加えておく。

登録サポートや逆オファー機能があるサイトも

マッチングサイトのサービスや機能の部分についても様々なものがある。例えば、皆さんのような後継ぎを探している会社がサイト運営会社に電話をすると、マッチングサイトへの登録のサポートを丁寧にしてくれるところもある。もちろん、無料である。この場合、一般的にはサイト運営会社は後継者候補から手数料を徴収しているのである。

オーナー経営者がサイトに登録して、じっと後継者候補が現れるのを待つ以外にも、逆オファーのような形で、オーナー経営者から後継者候補へアプローチできる機能が付いているサイトもある。

更には、多数の専門家を抱えていて、適宜必要に応じて専門家をオーナー経営者や後継者候補に紹介できることをメリットとしてうたっているサイトもある。

登録者の9割は後継者候補

ここで小さな会社の社長である皆さんにとって、重要な情報がある。それは、これらマッチングサイトに登録している人たちのことである。実はそのほとんどが後継者候補であるということだ。とあるサイトでは、登録者の9割が後継者候補であると公表している。ということは、後継ぎ不在の社長の皆さんにとっては、チャンスが広がっているということだ。廃業を選択する前に、マッチングサイトの登録に是非チェレンジしてみよう。

ご自身で登録が難しい場合は、会計事務所に相談することをお勧めする。特に「第三者承継支援」を行っている会計事務所や、マッチングサイトを活用した実績があればなお安心だ。

[用語解説]

■仲介会社

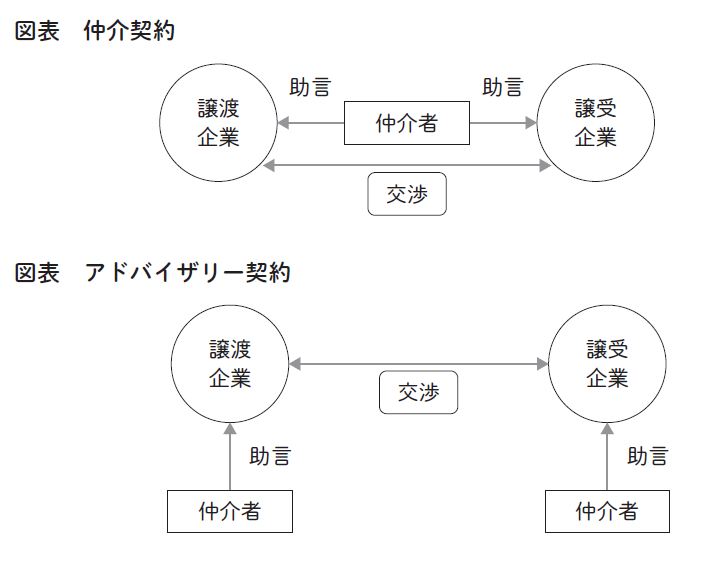

同一のアドバイザーが譲り渡し手と譲り受け手の双方の間に立ち、交渉の仲介を行う。マッチングに強みがある。

■FA会社

ファイナンシャル・アドバイザー会社の略で、譲り渡し手と譲り受け手どちらかと個別に契約を結び、一方のみの第三者承継業務をサポートする。

書籍「小さな会社の事業承継・引継ぎ徹底ガイド ~マッチングサイト活用が成功のカギ」より

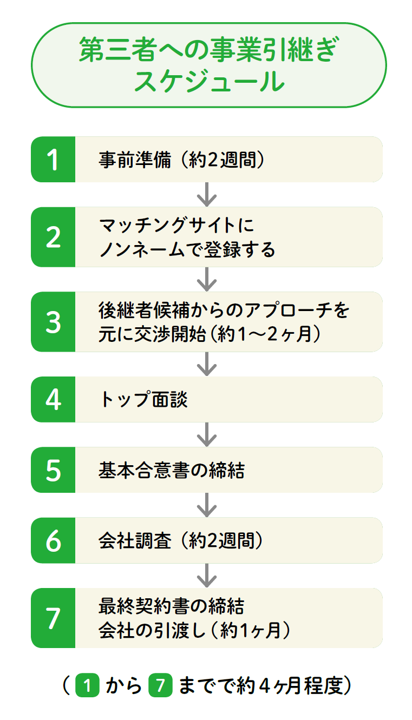

事前準備を十分に行った上でマッチングサイトに登録することになるが、その登録は秘密保持の観点から、「会社名などを伏せた形のノンネームバリューシート(業種やエリア、概算売上金額や利益金額、特徴などの文章、売買価格を含めた売却条件などを記したもの)」で行うことになる。

事前準備を十分に行った上でマッチングサイトに登録することになるが、その登録は秘密保持の観点から、「会社名などを伏せた形のノンネームバリューシート(業種やエリア、概算売上金額や利益金額、特徴などの文章、売買価格を含めた売却条件などを記したもの)」で行うことになる。

.png)

![売却するならどこがいい? -同業他社?大企業?ファンド?-[M&A担当者がまず押さえておきたい10のポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/home-office-336378_640.jpg)