[業界別・業種別 M&Aのポイント]

第14回:「合同会社のM&Aの特徴や留意点」とは?

~合同会社と株式会社との比較した特徴は?~

〈解説〉

▷関連記事:「会計事務所・税理士事務所のM&Aの特徴や留意点」とは?

Q、合同会社のM&Aを検討していますが、合同会社M&Aの特徴や留意点はありますか?

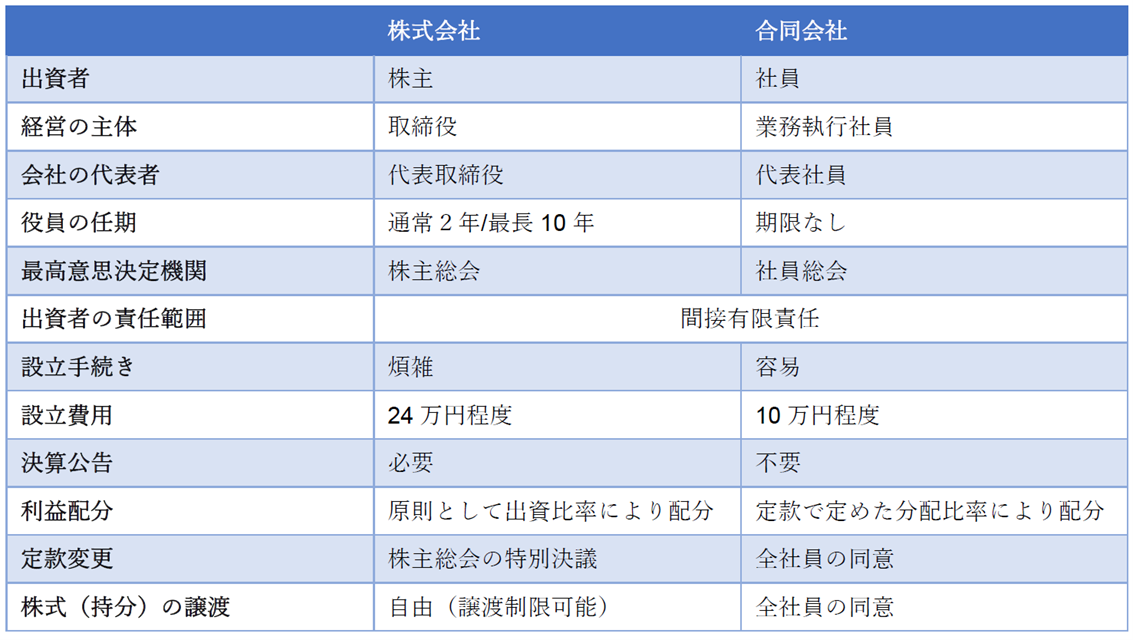

合同会社は、持分会社と呼ばれる会社形態の1種です。持分会社は株式会社と異なり株式を発行していないため、議決権の考え方や、所有と経営の分離に対する考え方等が異なります。合同会社の株式会社と比較した特徴は下記のとおりです。

合同会社におけるM&Aでは、持分を譲渡するために社員全員の同意が必要となります。さらに、持分を承継して合同会社に出資をした場合の持分は出資額に関係なく1となり、会社を支配することは難しくあまり会社売却には適していないといえるでしょう。

そのため、合同会社を売却するためには、会社変更手続きをして、株式会社に会社形態を変更した上で株式売却を行うことになります。

また、合同会社であっても、事業譲渡であれば可能です。事業譲渡は、会社を存続したまま会社の事業の一部、または全部を売却する事を意味します。

会社売却と違い、包括的ではなく、個別に必要な事業だけを選んで売却可能ですので、売り手にも買い手にもメリットがあります。事業譲渡をすると、事業における資産、負債、取引先や契約上の地位も買収先の会社に変更されるので契約先の債権者の同意が必要です。

合同会社においての事業譲渡は総社員の同意ではなく、通常の業務執行として社員の過半数の決定でよいとされています。しかし、事業譲渡は経営に直結する重要な決定事項なので、定款において総社員の同意が必要と定められている会社もあるため、定款を確認してみましょう。

合同会社は、株式会社と比較して設立の容易さや費用面でのメリットがある一方、M&Aではデメリットに働くことがあります。M&Aでの選択可能なスキームが限定される等の特徴があるので、専門家を交えて慎重に検討する必要があります。