[M&A担当者のための 実務活用型誌上セミナー『税務デューデリジェンス(税務DD)』]

第3回 M&A取引に伴う税務リスクとその対応

[解説]

税理士法人LINK 公認会計士・税理士 長野弘和

〈目次〉

1.M&A取引に伴う税務リスク

(①法人税、②消費税、③源泉所得税、④関税)

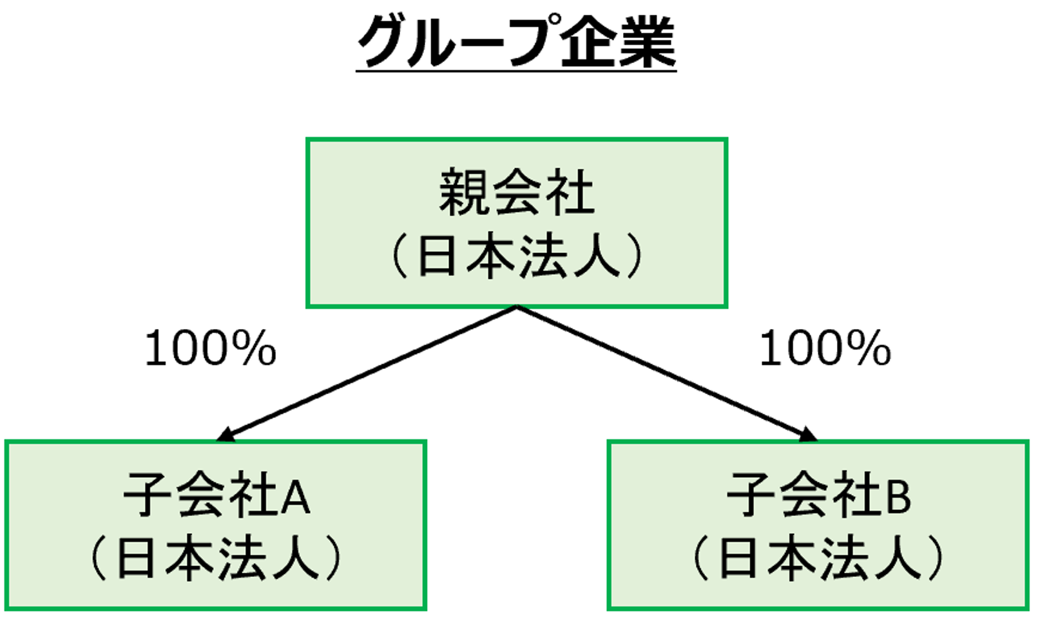

2.グループ企業に係る税務リスク

(①棚卸資産取引、②役務提供取引、③固定資産取引、④資金貸借取引)

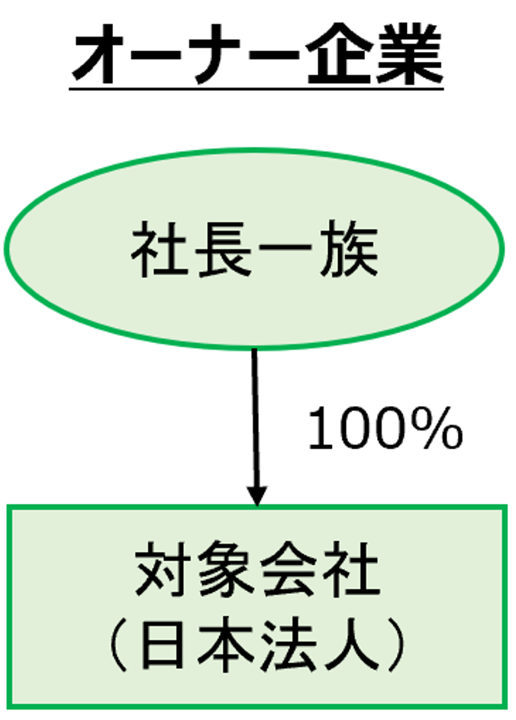

3.オーナー企業に係る税務リスク

(①役員給与、②個人資産と会社資産の混同)

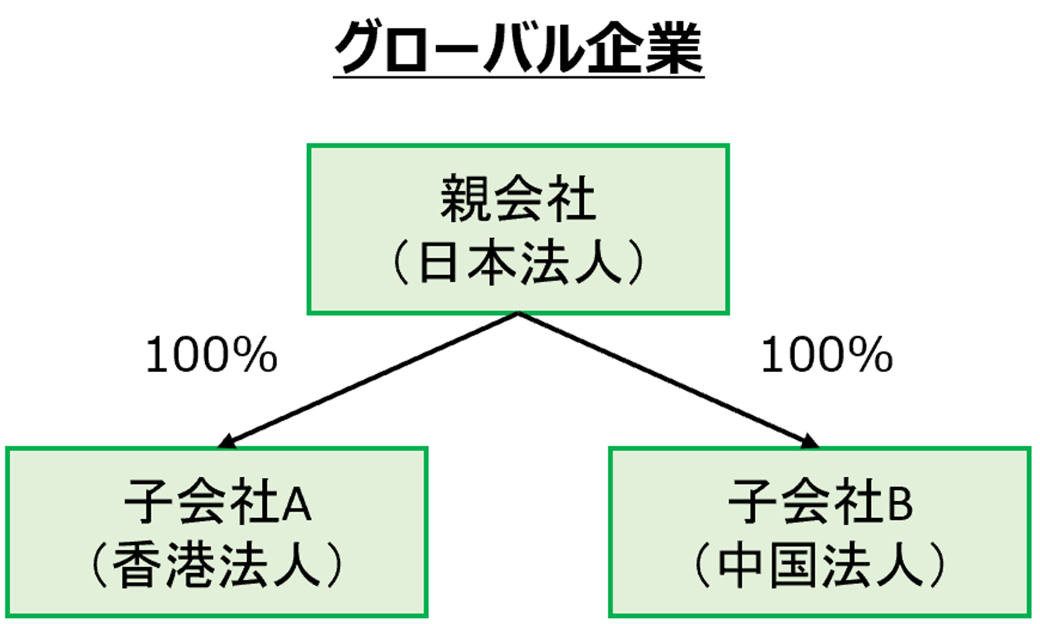

4.グローバル企業に係る税務リスク

(①移転価格税制、②タックスヘイブン対策税制、③海外子会社の所在する国の税制に係る税務リスク)

5.発見された税務リスクへの対応

(1)買収価格への反映による対応

(2)表明保証による対応

(3)ストラクチャーの変更による対応

(4)M&Aの中止による対応

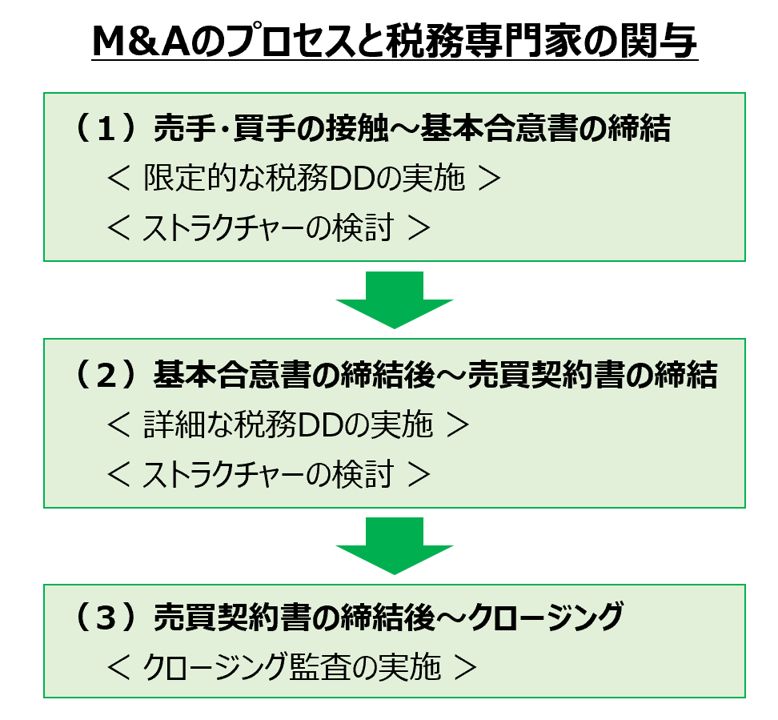

▷第1回:M&Aにおける税務デューデリジェンスの目的、手順、調査範囲など

1.M&A取引に伴う税務リスク

M&Aにおける一般的な税務リスクは、買収対象となる企業や事業の過去の税務処理の内容(税務申告書の内容等)に誤りがあり、それが買収後の税務調査等において露見し、想定外のデメリットを負うことと言えます。税務リスクの特徴として、企業の存続を脅かすような重大なリスクとなる可能性は高くありませんが、税務調査は定期的に行われることから、リスクが顕在化する可能性は高いと言えます。また、それがメディア等で報じられることによるレピュテーションリスクもあります。

M&Aの後に顕在化する可能性のある主な税務リスクを税目別に見ると、①法人税、②消費税、③源泉所得税、④関税等が挙げられます。

①法人税は、その他の税目に比べて税率が高く、また住民税や事業税と連動することもあり、金額的な重要性は高いです。税制も複雑で毎年のように税制改正が行われることもあり、税務処理を誤るリスクも高いです。M&Aにおいて複雑な組織再編を伴う場合には税制の適用を誤るリスク、グローバル企業の案件等では特に影響の大きい移転価格税制やタックスヘイブン対策税制等に係る税務リスク等、税務リスクを検討する上で最も重要性は高い税目と言えます。

②消費税は、近年の税率引き上げに伴い重要性は高まっていると言えます。一般的には金融業や不動産業等と言われますが、他の業種でも課税売上割合が低く、仕入税額控除が制限される会社については、税務リスクの重要性が高まります。特に詳細な検討を行う必要がある場合を除き、法人税と比べて調査の範囲・深度は限定的となる場合が多いと言えます。

③源泉所得税は、課税所得が発生していない場合でも支払が行われるという特徴があります。海外への支払がある場合、非経常的な支払がある場合等、源泉徴収漏れが生じやすい取引が行われている場合には、税務リスクが高まります。特に詳細な検討を行う必要がある場合を除き、法人税と比べて調査の範囲・深度は限定的となる場合が多いと言えます。

④関税は、国や業種によって重要性が高い場合があり、特に欧州では関税について税務調査等で問題となるケースが見られます。関税の専門家の関与が必要となるという特徴もあります。上記の税目とは異なり、一般的には調査が必要と判断された場合にのみDDが行われています。

2.グループ企業に係る税務リスク

資本関係のある企業グループは、グループ会社間で様々な規模・種類の取引が行われています。グループ会社間において、経済合理性に疑義のある取引が行われている場合、税務調査において寄附金や受贈益の認定が行われるリスクがあります。

グループ会社間の取引には、①棚卸資産取引、②役務提供取引、③固定資産取引、④資金貸借取引など、様々な取引があります。

①棚卸資産取引については、(後述する移転価格税制を除き)通常大きな税務リスクは想定されませんが、不自然な取引が行われていないか、頻繁な(異常な)取引価格の変更が行われていないか等には留意が必要です。

②役務提供取引、③固定資産取引、④資金貸借取引などについては、実態を伴った取引か、対価の授受が行われているか、対価の設定が適切かどうか、といった点が税務調査の主な論点となります。取引実態の伴わない支払いが行われている、資金の貸付を行っているにも関わらず利息を受け取っていない、出張者や出向者に係る人件費等の費用が請求されていない等、様々なケースがあります。対価の設定が適切かどうかという点については、その妥当性の検討が難しいところですが、どのような考え方で取引価格を設定しているか確認するとともに、明らかに異常と考えられる取引価格になっていないか、頻繁な(異常な)取引価格の変更が行われていないか等には留意が必要です。

3.オーナー企業に係る税務リスク

個人やその一族が所有する会社(オーナー企業)は、上述のグループ企業と同様の税務リスクがありますが、それだけでなく、その個人(一族)との取引についても税務リスクがあります。

例えば、①役員給与、②個人資産と会社資産の混同などが挙げられます。

①役員給与については、不相当に高額と指摘された場合には、不相当に高額な部分について損金の額に算入することができません。また、いわゆる「定期同額給与」や「事前確定届出給与」等に該当しない役員給与についても損金の額に算入することができません。これらはオーナー企業に限った話ではありませんが、株主と役員が一致しているオーナー企業では特に留意が必要です。

②個人資産と会社資産の混同については、主にオーナー企業で見られる事象です。個人やその一族にとって、個人で支出すると節税効果がない場合でも、法人で支出すると節税効果が見込まれます。本来は個人で負担すべきものを法人に負担させている可能性がある点には留意が必要です。

4.グローバル企業に係る税務リスク

対象会社が海外に子会社を有する場合、留意すべき税務リスクが大幅に広がります。日本の税制だけをとっても、いわゆる国際税務に係る税務リスクが関わってきますが、その中でも特に留意すべき税務リスクとして、①移転価格税制と②タックスヘイブン対策税制が挙げられます。また、③海外子会社の所在する国の税制に係る税務リスクも関わってきますので、日本の税務専門家だけでなく、海外の税務専門家と連携した検討が必要となります。

①移転価格税制については、グローバル企業にとって影響が非常に大きく、税務調査で否認された場合の税負担が多額になりやすいという特徴があります。税務DDでは限られた時間・情報の中で調査をすることになりますが、移転価格税制への対応状況や取引規模、グループ各社の利益水準等から、効果的かつ効率的な調査を行い、重要な税務リスクを抱えていないか留意が必要です。

②タックスヘイブン対策税制については、軽課税国(税負担割合が20%未満)に所在する海外子会社が多額の利益を計上している場合には、特に検討が必要となります。ペーパーカンパニーではなく事業実態の伴った(適用除外要件を満たす)海外子会社であっても、資産性所得(利息、ロイヤリティ等)を多く有する場合には合算課税を受ける可能性がありますので、重要な税務リスクを抱えていないか留意が必要です。

③海外子会社の所在する国の税制に係る税務リスクについては、海外子会社についても同様に詳細な税務DDを行うことが望まれます。しかしながら、全ての海外子会社について詳細な税務DDを実施することは時間的・物理的な制約から現実的ではありません。特に重要な海外子会社は詳細な税務DDを実施するとしても、残りの海外子会社については日本の親会社を通じて得られる情報を用いたハイレベルな調査を実施する、重要な項目に限定して詳細な調査を行う等により、重要な税務リスクの特定に努める必要があります。重要性がないと考えられる海外子会社についても、想定外の税務リスクを抱えている可能性は否定できませんので、全く何も検討しないというのは避けた方が良いと言えます。

5.発見された税務リスクへの対応

税務DDを通じて発見された税務リスクについては、それぞれ対応方法を検討することになりますが、それには大きく4つの方法があります。

(1)買収価格への反映による対応

税務DDを通じて発見された税務リスクについては、なるべく定量化するとともに、可能な限り買収価格に反映すべきです。税務リスクは定量化が難しい場合も少なくありませんが、リスクの金額は極力大きく算定した上で、売手と交渉することが望ましいと考えます。

(2)表明保証による対応

売買契約書における売手の表明保証という形で対応する方法もあります。表明保証とは、売買契約書において、一定の事項が真実かつ正確であることを表明するもので、真実あるいは正確ではなかった場合には、金銭による補償等を可能とする条項が合わせて定められます。例えば、税務申告や納税が適正に行われていること等がありますが、発見された税務リスクのうち、定量化が困難なもの、あるいは買収価格への反映が困難なものについては、表明保証による対応が考えられます。

なお、表明保証による対応については、金額や期間に一定の制限が設けられることが一般的です。また、実際に売手からの補償が得られそうかという点についても留意が必要です。

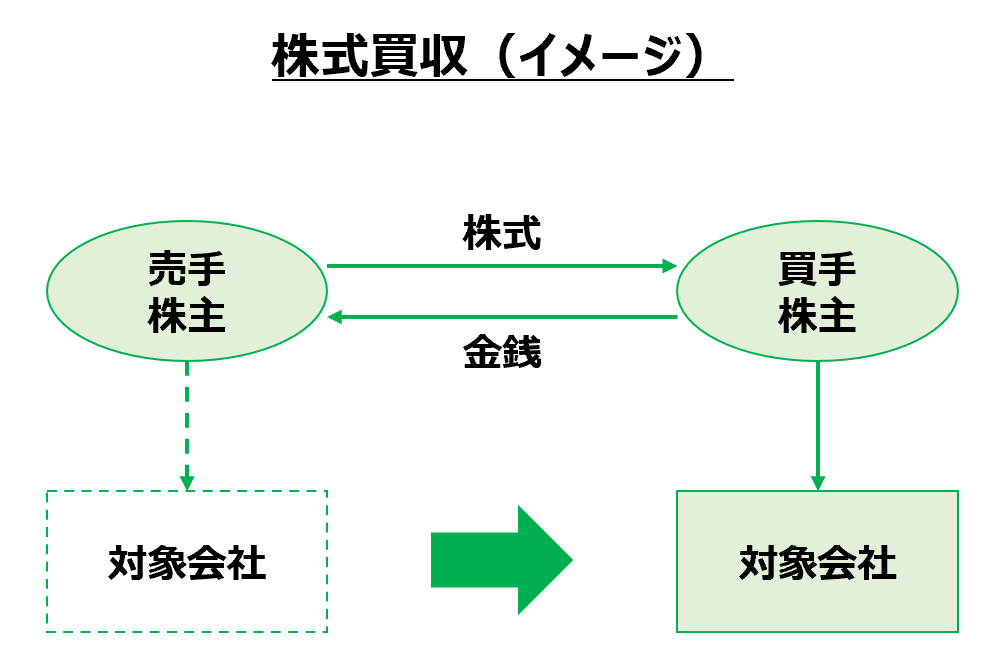

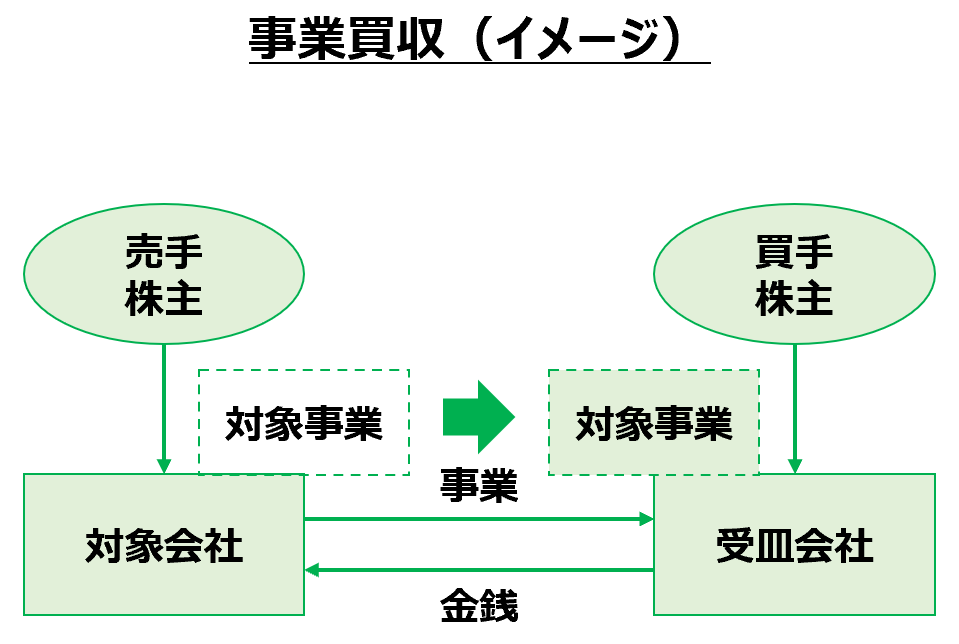

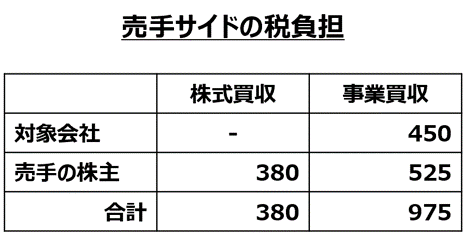

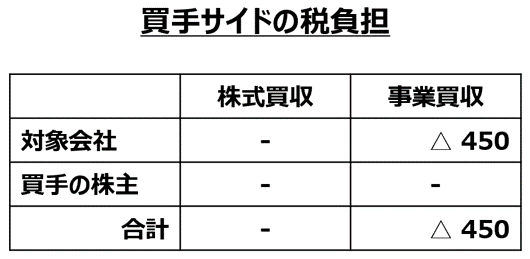

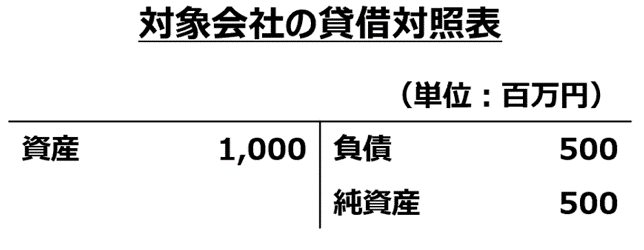

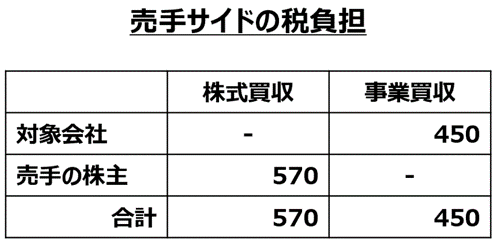

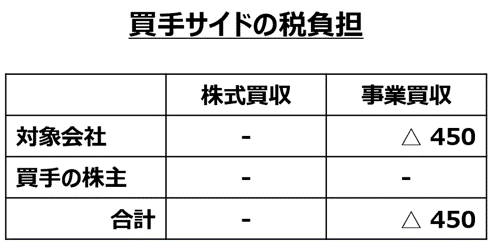

(3)ストラクチャーの変更による対応

ストラクチャーの変更によって、税務リスクに対応する方法もあります。例えば、ストラクチャーについて株式買収から事業買収へ変更することで、税務リスクを切り離してしまうという方法があります。ストラクチャーの変更は、売手が難色を示すことも少なくありませんので、売手との交渉が重要になります。

(4)M&Aの中止による対応

いずれの方法によっても税務リスクへの対応が出来ず、かつ、それが許容できない税務リスクと判断された場合は、M&Aの中止を検討することになります。

![M&A取引に伴う税務リスクとその対応[M&A担当者のための 実務活用型誌上セミナー『税務デューデリジェンス(税務DD)』]](https://links.zeiken.co.jp/wp-content/uploads/2020/07/図①-1.png)

![M&A関連費用の取扱い[伊藤俊一先生が伝授する!税理士のための中小企業M&Aの実践スキームのポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/06/pencil-1891732_640.jpg)