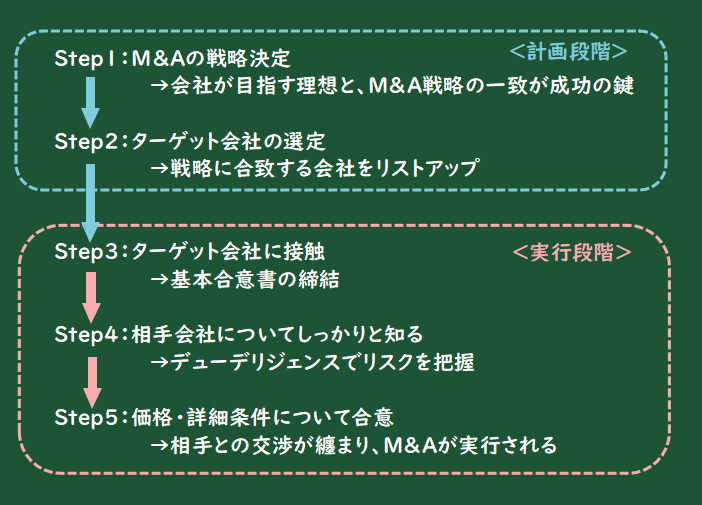

M&Aの流れ(実行段階)~ターゲット会社に接触しよう、相手会社をしっかりと知ろう、価格や詳細条件について合意しよう~[わかりやすい‼ はじめて学ぶM&A 誌上セミナー]

- 入門ガイド

- 解説コラム

- 連載

[わかりやすい‼ はじめて学ぶM&A 誌上セミナー]

第5回:M&Aの流れ(実行段階)

~ターゲット会社に接触しよう、相手会社をしっかりと知ろう、価格や詳細条件について合意しよう~

〈解説〉

公認会計士・税理士 清水寛司

〈目次〉

実行段階

1.ターゲット会社に接触しよう

2.相手会社をしっかりと知ろう

3.価格や詳細条件について合意しよう

▷第1回:なぜ「会社を買う」のか~買う側の理由、売る側の理由~

▷第2回:どのようにM&Aを行うのか~株式の売買(相対取引、TOB、第三者割当増資)、合併、事業譲渡、会社分割、株式交換・株式移転~

▷第3回:M&A手法の選び方~必要資金、事務手続の煩雑さ、買収リスクを伴うか~

▷第4回:M&Aの流れ(計画段階)~M&Aの流れ(全体像、戦略は明確に、ターゲット会社を見つけよう)~

M&Aの流れ:実行段階

1. ターゲット会社に接触しよう

実行段階で最初にやることは、リストアップしたターゲット会社に優先順位をつけ、実際に接触することです。M&Aの提案に応じてくれるかは相手の状況次第ですし、最も交渉力が発揮される場面となります。相手会社が経営難であったり、創業者が引退を考えているタイミングだと交渉が成立しやすいですね。なお、M&Aは経営の最重要トピックであり、非常に機密性の高い情報となりますので、接触のタイミングで「秘密保持契約書」を締結します。

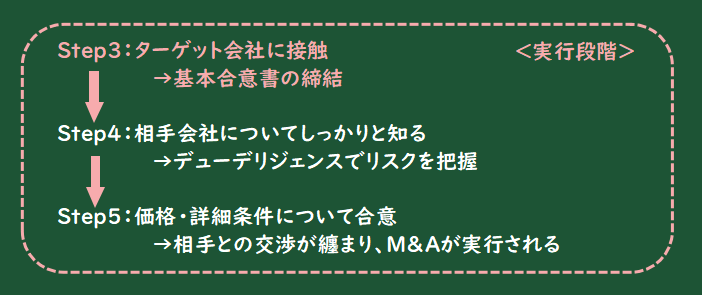

<Step3は、ターゲット会社に接触すること>

ここで買収や統合の方向である程度合意ができた場合、「基本合意書」を締結します。LOI:Letter of IntentやMOU:Memorandum of Understandingと略されることがある、重要な契約書です。

多くの場合、以下のような事項を基本合意書に纏めます。

●M&A取引の基本的な合意内容

●価格に関する事項

●M&Aの方法や条件

●買収資金の調達方法

●M&Aを行うことによる相乗効果(シナジー効果とよく言われます)

●役員や従業員の雇用条件

●スケジュール

●有効期間、訴訟時の対応等その他の事項

基本合意書の段階である程度決めておくことになります。この際、優先交渉権や独占交渉権等を盛り込むこともあります。自社と相手会社の状況に合わせて、交渉した内容を盛り込んでいきます。

2. 相手会社をしっかりと知ろう

基本合意書を締結したら、詳細について詰めていく段階になります。ここでポイントになるのが、相手会社を「しっかりと」知ることです。計画段階でスクリーニングを行い接触する上で「ある程度」は相手会社のことを把握しています。しかし、実際にM&Aを行うに当たっては「より詳細に」相手会社を把握する必要があるのです。

調理方法が分からない野菜や、使い方が分からない家電は買いませんよね。買う側の気持ちになってみると、「ある程度」の情報だけで会社の命運を左右するかもしれないM&Aを行うのはかなり怖い部分があります。

<Step4は、相手会社について知ること>

例えば、こんな怖さがあるでしょう。

●思わぬ訴訟を抱えている

●全く知らない簿外負債を抱えている

●相乗効果を見込んで買収したのに、実は自社と全く相乗効果が発揮されない分野だった

●組織風土が自社と大きく異なる

●税務署から指摘される可能性のある処理をしている

●環境問題を抱えている

●残業代を巡って労働者と対立している

●保有する技術に重大な瑕疵がある

●優良顧客がM&A後に離れてしまう可能性がある

●自社と全く合わないシステムを使用しており、統合に際し多大な労力がかかる

これらを買う前に知ることができたのと、買った後で知ったのとでは大違いです。

事前に知っておくことで費用の発生をある程度予見することができますし、社会的信用が失墜する可能性を検討することもできます。それらは全て価格に織り込むことができますし、致命的な事項が見つかった場合はM&Aを破談にすることもできます。

一方、買った後に知ったのでは後の祭りです。当初見込んでいた相乗効果を上回る程の費用が発生してしまい、最悪の場合は自社の信用が失墜してしまいます。

この「怖さ」を減らし、相手会社を「しっかりと」知る行為が「デューデリジェンス」(DD:Due diligence)です。ビジネス、財務、税務、法務、労務、人事、環境、システムの観点から相手会社を詳細に調査していきます。

ただ、調査には手間もコストも時間もかかり、対応する相手会社の負担もかかります。そのため必要な部分に絞って行うことになります。

よく行われるのは「ビジネスDD」「財務税務DD」「法務DD」で、ビジネスDDはコンサルティング会社、財務税務DDは公認会計士・税理士、法務DDは弁護士に依頼するのが一般的です。

3. 価格や詳細条件について合意しよう

デューデリジェンス完了後、その結果を踏まえて最終的な価格やその他詳細条件について詰めていきます。

一番重要なことは、M&Aを「進めるか」「断念するか」を決定することです。デューデリジェンスの結果によってはM&Aを断念せざるを得ない程の重要事項が見つかることもあります。改めて事実関係を確認の上、進退の決断をまずは行うべきでしょう。

進む決断をした場合、価格・条件を交渉し、表明保証、特別補償条項や価格修正条項を合意の上契約を締結します。様々なリスクを予防し、万が一の事態に備えるためにも、この買収契約書はとても重要な契約書となりますので、弁護士と詳細に詰めていくことになります。

<Step5で、最終合意し、M&A実行>

さて、M&Aの価格はどのように決まるのでしょうか。基本は交渉事の世界ですが、人参1袋で150円~200円だろうと考えるように、ある程度の目安が存在します。

相手会社の価値を評価し、M&A価格の参考とする情報を出すことをバリュエーション(Valuation)と言います。バリュエーションによって企業価値を評価しておくことで、相手会社の適正な価格を頭に入れた上で交渉事に臨むことができます。また、多くの人に買収価格を説明する上でとても役立つ情報になるため、M&Aにおいてバリュエーションを行うことは欠かせません。自社で簡便的に行う場合もあれば、証券会社や公認会計士・税理士に依頼することもあります。

こうして詳細な条件が決定し、M&Aが実行されることになるのです。

[実行段階のPoint]

M&A成功のためには、相手会社のことをしっかり知った上で交渉することが必須。

前回と今回とで、M&Aの第一歩として「M&Aの一連の流れ」を見ていきました。大きく計画・実行段階に分けて、全5ステップがありましたね。

漠然としたM&Aに対するイメージが、少しでも具体的になっていただけると嬉しいです。次回から複数回に分けて「相手会社をしっかりと知る」ためのデューデリジェンスについて細かく見ていきましょう。