M&Aのプロジェクトチームはどうする?-社内メンバーと社外専門家の活用-[M&A担当者がまず押さえておきたい10のポイント]

- 入門ガイド

- 解説コラム

- 連載

[M&A担当者がまず押さえておきたい10のポイント]

第7回:M&Aのプロジェクトチームはどうする?-社内メンバーと社外専門家の活用-

[解説]

松本久幸 公認会計士・税理士(株式会社Stand by C)

大和田寛行 公認会計士・税理士(株式会社Stand by C)

▷第6回:売買価格の決め方は?-価値評価の考え方と評価方法の違い-

▷第8回:デューデリジェンスとは?-各種DDと中小企業特有の論点―

▷第9回:M&A時の会計処理は?-企業業績へのインパクトは!?-

M&Aは売り手・買い手双方にとって重要な取引です。特に買い手側ではM&Aのプロセス推進を担うプロジェクトチームが組成されます。

プロジェクトチームは経営企画部門、事業部門、財務部門、経理部門等から部門横断的にメンバーを選任する必要があります。M&Aでは、的確な理解力、分析力、判断力といったスキルが求められますので、上記部門において相応の経験や知見をもった社員から構成することが望ましいと考えます。

経営企画部門はM&A全体の取り纏め、推進を担います。他部門の意見を取りまとめ、調整し、経営陣とコミュニケーションを取り、案件全体の舵取りを行います。また、後述するフィナンシャル・アドバイザーとの窓口を務め、平時においては案件のソーシングを行うのも経営企画部門の役割であることが多いです。

事業部門は、買い手企業と同業の企業を買収する場合等で、特にその知見を発揮することが期待され、そうした場合、ビジネスDDを事業部門が行うケースもあります。

財務部門は資金全般を担当します。M&Aでは多額の資金が必要となるケースが多く、財務部門の役割も重要といえます。

経理部門はプロジェクトチームの中では後方部隊に位置付けられます。M&Aに伴う業績や財務状況へのインパクトを分析・把握し、事業計画や財務報告に反映させるという非常に重要な役割を担います。一般的な投資家にとって企業のM&Aは将来の業績や株価に影響を与える重要なイベントです。上場企業には、投資家に対してM&Aの目的や狙いを的確に説明するとともに、将来業績への貢献度合いを高い精度を持って予測し開示することが求められています。

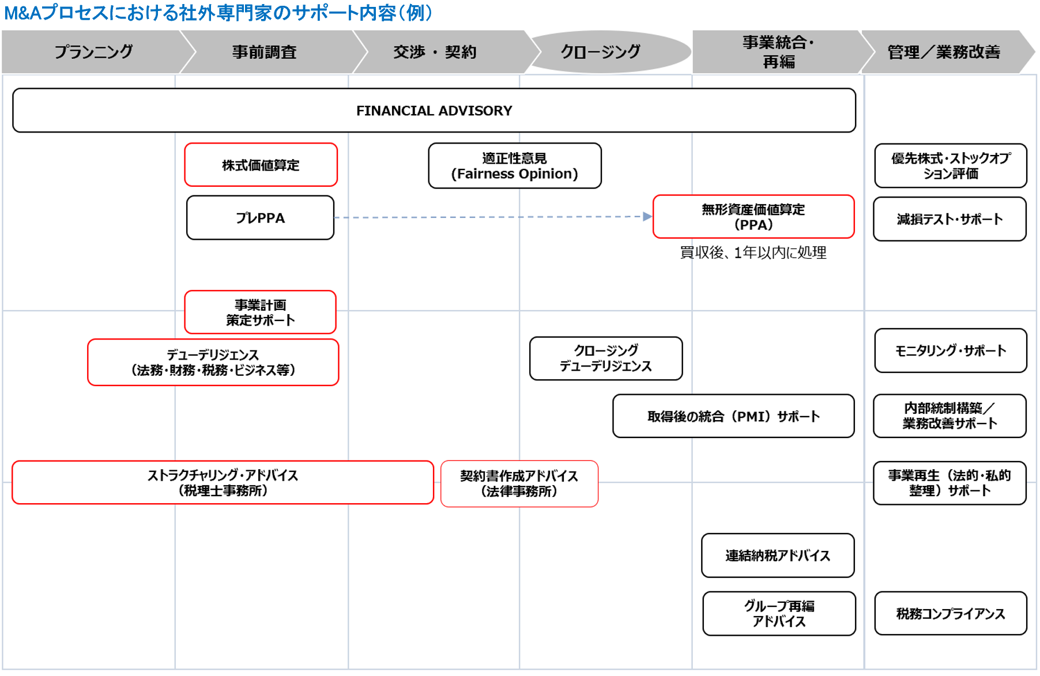

ここまでは買い手企業の社内におけるプロジェクトチームについてみてきましたが、M&Aを成功に導く上では社内リソースだけでなく社外専門家を活用することも不可欠といえます。多くのM&Aで社外の専門家が起用されます。社外専門家には、案件全般にわたってサポートを行うフィナンシャル・アドバイザー(FA)、デューデリジェンスを行う公認会計士や弁護士等の各種専門家などが挙げられます。通常、一定規模以上のM&Aでは、売り手と買い手それぞれにFAが付き、DD対応や交渉全体の取りまとめを行うことが一般的です。FAには、M&A仲介会社、証券会社の投資銀行部門などが起用されます。

M&Aの買い手企業においては、社内のプロジェクトチーム間のみならず、社外専門家ともうまく連携していくことが、プロジェクトを円滑に進める上で大変重要となります。