[中小企業経営者のためのワンポイント解説]

「事業存続に向けて検討すべき方策」~コンサルティングという観点からの『事業承継』とは?⑧~

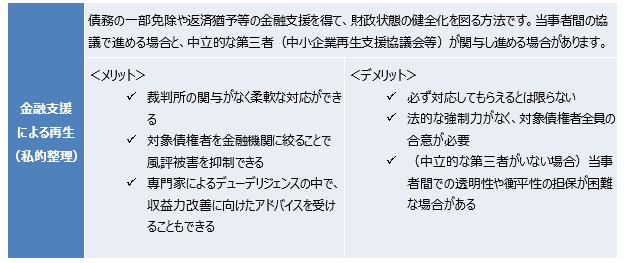

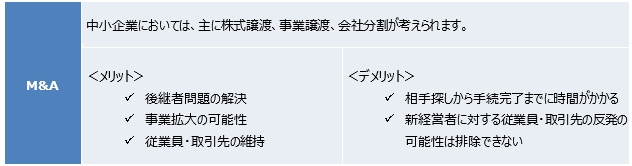

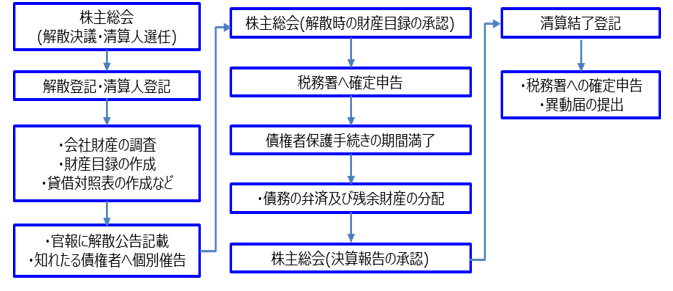

コンサルティングという観点からみた「事業承継」と題した8回目の今回は、前回に引き続き、第1回でご紹介したタイプD(健全性が低く親族内後継者がいない会社)に着目します。 前回は最終的に会社が廃業・清算を選択した場合の手続の流れを説明いたしましたが、今回は廃業という選択に至る前に事業存続に向けて検討すべき方策について紹介いたします。

〈解説〉

税理士法人髙野総合会計事務所 前田俊/公認会計士

【検討すべき方策】

税理士法人髙野総合会計事務所 「TSKニュース&トピックス」(2019年5月21日)より再編集のうえ掲載