【Q&A】等価交換事業が行われた場合に適用を受けることが出来る譲渡所得の特例

- ニュース/レポート

- 解説コラム

- 連載

[解説ニュース]

等価交換事業が行われた場合に適用を受けることが出来る譲渡所得の特例

〈解説〉

税理士法人タクトコンサルティング(薦田 彩子/税理士)

[関連解説]

■店舗兼住宅を譲渡した場合の居住用財産の3,000万円控除と事業用資産の買換え特例の併用

■居住用財産の譲渡に係る3,000万円控除から住宅ローン特別控除への特例選択の変更の可否適用を受けることの可否

【問】

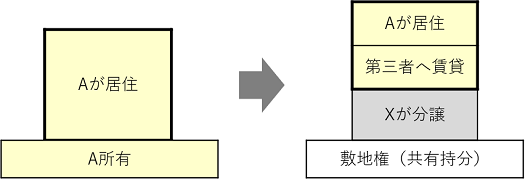

京都千代田区に土地を保有するAと、不動産業者Xとで共同マンションを建築する、いわゆる等価交換事業を行うことになりました。マンション建築後、Aは土地譲渡の対価として土地と同価値の2室を取得し、下図の用途に供する予定です。

土地は30年前の取得時より価値が上昇しており、譲渡所得の金額として所得税等の課税対象となることから、下記いずれかの特例の適用を検討しています。それぞれの特例の適用を受けた場合のメリット・デメリットを教えて下さい。

①立体買換えの特例(措法37条の5第1項2号)

②居住用財産の譲渡にかかる3000万円の特別控除および軽減税率の特例(措法35条、31条の3)

なお、建物は耐用年数が経過しており価値はなく、不動産業者XはAと特別な関係はありません。

【回答】

1.各特例の概要

(1)立体買換えの特例(既成市街地等内における中高層耐火共同住宅建設のための買換え特例)

等価交換事業のための特例として、「立体買換えの特例」という制度が設けられています。一定要件を満たせばその不動産の譲渡益の全部又は一部に係る所得税等の課税を繰延べることができます。

Aは買換え資産を自己の居住用、および自己の貸付用に供していることから、他の一定要件を満たせば本特例の適用を受けることが出来ます。主な要件の概要は以下の通りです(措法37条の5第1項2号、措令25条の4、措通37の5-1~5-10)。

(2)居住用財産の譲渡にかかる3000万円の特別控除・軽減税率の特例

自己が居住していた家屋やその敷地を親族関係等特別の関係がない相手に売却した場合、一定要件を満たせば譲渡所得の金額から最大3,000万円の控除を受けることができます(措法35条第1項、2項)。また、保有期間が譲渡年の1月1日において10年超であることなどの一定要件を満たす場合には、軽減税率の特例の適用を重ねて受けることができます(措法31条の3)。なお、(1)の立体買換えの特例とは併用ができず、選択適用となります(措法37条の5第1項、31条の3第1項)。

2.各特例を受けた場合のメリット・デメリット

(1)立体買換えの特例

メリット:土地の譲渡益の全部にかかる所得税等の課税を繰り延べることができるため、今回の申告では納税が0になります。

デメリット:買換え資産の取得価額は、譲渡資産の取得価額を引き継ぐため、将来買換え資産を売却した際に課税を受けることになります。

(2)3,000万円の特別控除・軽減税率の特例

メリット:3,000万円までの譲渡益に対する課税が免除され、3,000万円を超える部分も軽減税率の特例の適用があります。取得価額は現在の時価となり将来への課税の繰り延べはありません。

デメリット:譲渡益が3,000万円を超える部分は課税を受けるため、現金が手許に残らない等価交換事業では、納税が困難であるケースも予想されます。

税理士法人タクトコンサルティング 「TACTニュース」(2020/07/27)より転載