売却候補先選定の考え方 ~M&Aの買手による違い、スキーム、売却後の経営体制、売却価格、売却スケジュールなど~ [税理士のための中小企業M&Aコンサルティング実務]

- 入門ガイド

- 解説コラム

- 連載

[税理士のための中小企業M&Aコンサルティング実務]

第3回:売却候補先選定の考え方

~M&Aの買手による違い、スキーム、売却後の経営体制、売却価格、売却スケジュールなど~

〈解説〉

Q、M&A における買手先選定の着眼点と手続きを教えてください。

A、買手には同業他社や既存取引先、また属性としてはオーナー系事業会社、上場企業、投資ファンドなど様々考えられますが、何を重視するかによって適した買手が異なってきます。

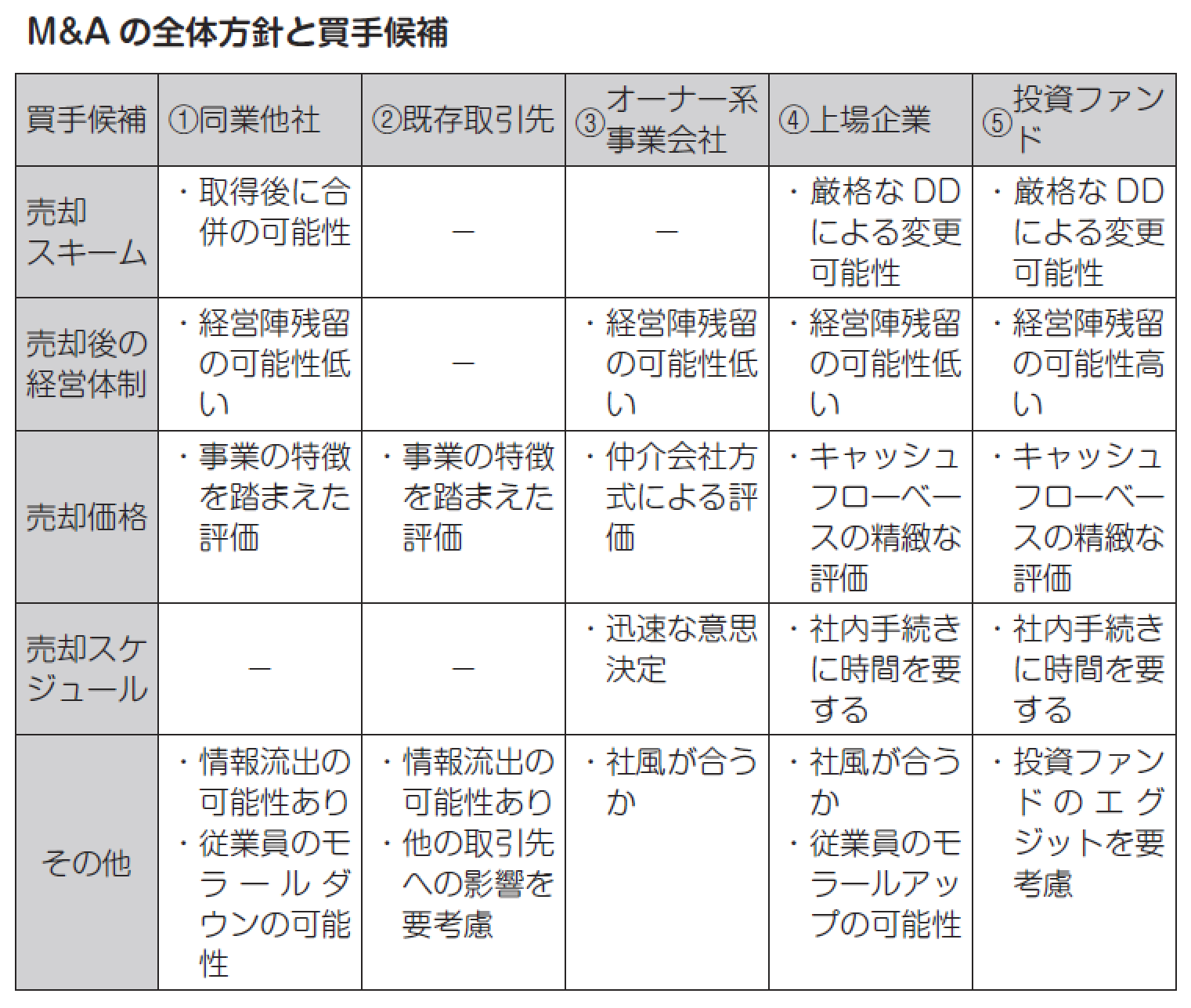

図表は買手候補とM&A の全体方針の関係についてまとめたものです。

まず、①同業他社ですが、事業に関する説明をする必要がないので自社の良い面も悪い面も評価されます。数字には表れていないが卓越した製造技術や特許を保有していたり、大手の会社と取引口座を持っているなど同業であるからこそ評価できるポイントがあります。

一方で業界特有のリスクや問題点についても熟知している点は売手にとっては不利になります。ライバル会社の子会社となることを嫌うオーナーも多いですし、それにより従業員の士気が下がる可能性がある点はマイナス要因です。また、情報漏洩や業界内に事業売却のうわさが広まってしまうことも懸念されるので慎重な対応が必要です。

②の既存取引先への譲渡は実務上よくあるケースです。売手としては相手と長年の付き合いがありますので安心感がある点がメリットとなります。デメリットとしては既存顧客が離反する可能性が挙げられます。複数の上場メーカーを顧客に持つ卸売会社が、そのうちの1 社であるA 社の傘下に入ったところA 社のライバルであるB 社やC 社が商品を買ってくれなくなったといった話もあります。

また、同業他社同様、情報漏洩の可能性もあります。M&Aの過程では顧客別の取引条件など機密事項も開示をすることになりますが、M&A が成立しなかった場合、取引先に機密情報を知られただけに終わることにもなりますので情報開示には慎重な対応が必要です。

③から⑤は買手の属性の比較です。③のオーナー系事業会社であれば意思決定が早くスケジュールが比較的スムーズに進みます。考慮点ですが、オーナー企業はオーナーの個性が企業の個性に強く反映しますので社風が合わない場合、従業員が退職してしまうなどのデメリットが生じます。

なお、株価評価については現在、非上場企業による非上場企業を対象としたM&A では仲介会社方式が一般的となります。

④上場企業は③と全く逆で、デュー・ディリジェンス(DD)や機関決定などの手続きがあるためスケジュールは後ろ倒しになります。

また、譲渡価格は厳格なDD を行った上でDCF 法(ディスカウント・キャッシュフロー法)などを用いて決められますので成熟企業の評価額は厳しいものになることが多いです。従業員にとっては知名度のある企業グループに入れることになるので仕事の進め方についていけるかといった課題はあるものの、士気が上がる効果も期待できます。オーナーが従業員の将来を案じて信頼できる上場企業に自社を託すというのはストーリーとしても美しいのですが、上記のデメリットも勘案して候補にするか決めたいところです。

最後の⑤投資ファンドも基本的には上場企業と同じですが、一番異なるのはファンドは投資の回収で利益を上げないといけないので、原則として3 年~5年後には再売却されるという点です。また、ファンドは金融投資家であり、事業経営のノウハウは持たないことが多いので、交渉次第ですが、株式を売却した後も経営陣として残留できるメリットもあります。

(「税理士のための中小企業M&Aコンサルティング実務」より)