個人版事業承継税制 超入門ガイド(その2)~適用後の手続と注意点~

- 入門ガイド

- 解説コラム

- 連載

[初級者のための入門解説]

個人版事業承継税制 超入門ガイド(その2)~適用後の手続と注意点~

〈解説〉

前回に引き続き、個人版事業承継税制を、ざっくり、やさしく、わかりやすく解説します。今回のテーマは、「適用後の手続きと留意点」です。「適用後の手続きは?」「取消事由とは?」「どのような方におススメなの?」など、皆さまの素朴な疑問にお答えします。

適用後の手続きは?

相続税・贈与税の申告が終わった後は、「3年おき」に、「税務署に届け出」が必要です。

これは取消事由に引っかかっていないかどうかを確認するための届け出です。

取消事由??

この制度は、あくまで納税の”猶予”なので、相続や贈与のタイミングで要件を満たしていればよいだけでなく、その後も「要件を満たし続けること」が必要です。

次のようなときには、猶予は取消しになります。

・事業をやめたとき

・届け出を忘れたとき

・対象となった事業用資産を売ったり、廃棄したとき(詳しくは後程)

取り消しになったらどうなるの?

取り消しになったら、猶予されていた相続税・贈与税を一括で支払わなければなりません。それに加えて、猶予されていた期間の利息も支払う必要がありますが、これも結構な金額となります。

えっ!!それは怖いですね。やめたほうがよいのでしょうか?

ケースバイケースですね。

猶予税額が少額であれば、他の方法を考えたほうがよいと思います。

猶予税額が高額であれば、取消事由に該当するリスクや届け出の事務負担、猶予される税額などを吟味して、熟考です。高額の相続税・贈与税が支払わなくてよくなるのは、大きなメリットだからです。

注意点は?

なかなか癖のある制度なので、注意点は結構多いです。

~注意点①~

猶予されている間、「担保」が必要です。

~注意点➁~

対象の事業資産を「買い替える」ときには、あらかじめ手続きが必要です。

この制度は、事業を続けていること、対象の資産を使い続けることが猶予を受け続けられる要件ですので、対象資産を売ってしまうと、適用を受けられなくなってしまいます。

なので、買い替えるときは、ちゃんと代わりの資産を買いますよ、という手続きが必要です。

また、対象資産が陳腐化して「廃棄」するときにも手続きがあります。

~注意点➂~

一番の注意点は、先ほどもありましたが、この制度は、あくまで納税の”猶予”なので、相続や贈与のタイミングで要件を満たしていればよいだけでなく、その後も「要件を満たし続けること」が必要です。

細かく言うと、取消要件はとてもたくさんの項目があるのですが、普通の事業者が該当するかもしれない項目はそれほど多くはありません。

とはいえ、猶予期間が極めて長期間に及びますし、取消しになってしまうと猶予されている税額の全額を、利息も付けて支払わなければならないことになってしまいますので、適用を受けた後も、この制度に精通した税理士のサポートを継続して受けることは必須です。

なんだかいろいろ難しそうですが、この制度は、どんな人におススメ?

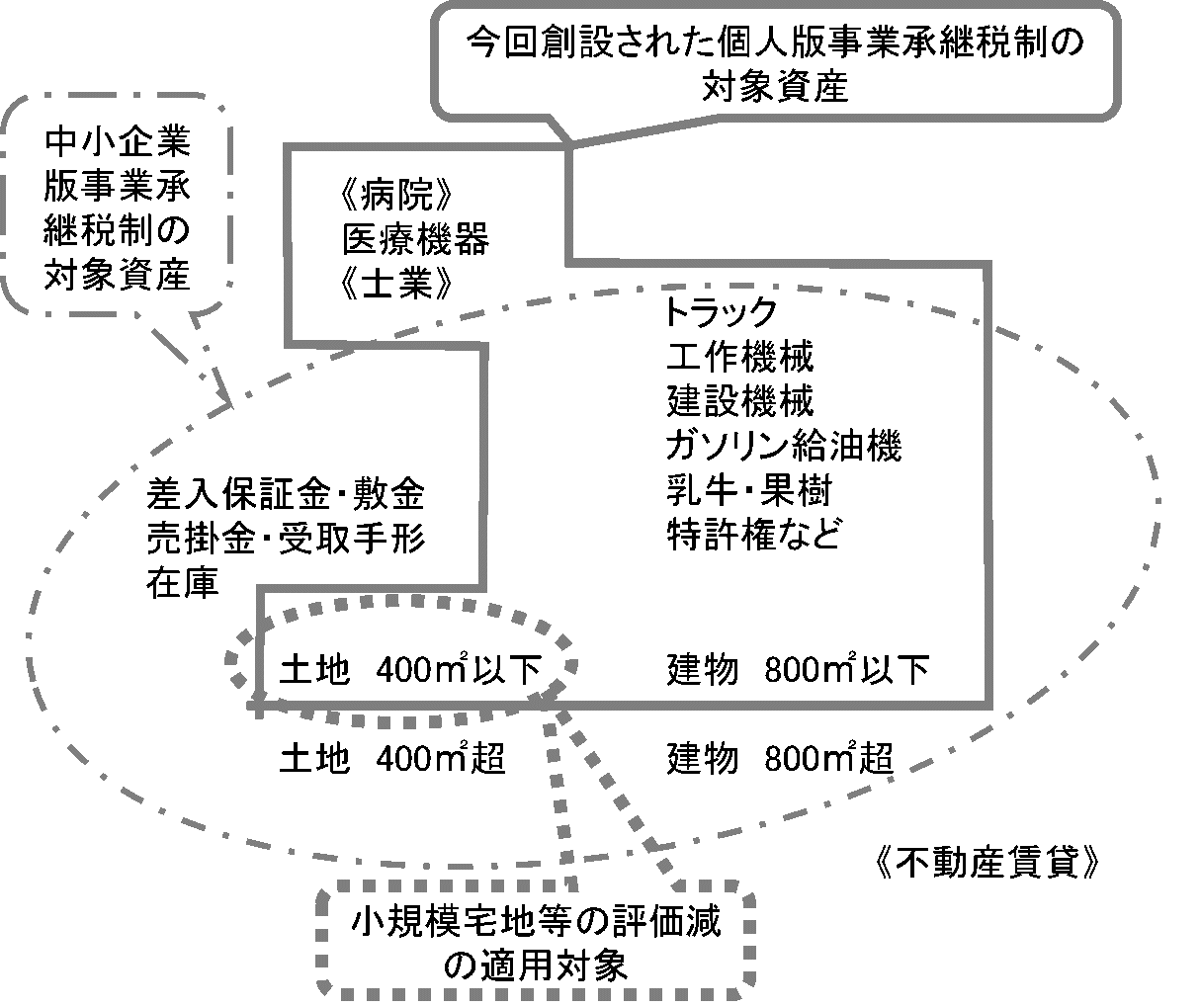

まずは、適用マップを見てみましょう。

マップを見ると、中小企業の事業承継税制は基本的に会社全体が対象になるのに対して、個人版の事業承継税制は、対象となる「資産が限定」されていることがわかります。そのため、法人成りした上で中小企業の事業承継税制の適用を受けたほうが、一般的には有利です。

ただ、中小企業の事業承継税制の適用を受けられない病院・診療所や士業の方の利用は考えられます。特に、CTやMRIなどの高額な医療機器がある場合や、比較的新しい建物がありその評価が高い場合などは、有効な場合が多いでしょう。

また、何らかの事情で法人成りが難しい場合にも、活用を検討されるとよいと思います。

【個人版事業承継税制 適用マップ】

うちは個人病院なんだけど、適用は受けた方がいいの?

これまで見てきた通り、この制度は、手間もかかり、いろいろ注意点も多くある制度です。

それに対し、この制度の唯一のメリットは、相続税・贈与税の納税が猶予されることです。

なので、適用を受けるかどうかを考えるときには、まずは、メリットである猶予税額がいくらなのかを計算することがとても大事です。

その上で、メリットとデメリットを天秤にかけて、慎重に判断していくことになります。

専門家の助言も必ず参考にしましょう。