iDeCo(個人型確定拠出年金) ~節税効果を解説~

- ニュース/レポート

- 解説コラム

- 連載

[解説ニュース]

iDeCo(個人型確定拠出年金) ~節税効果を解説~

〈解説〉

税理士法人タクトコンサルティング(宮田 房枝/税理士)

[関連解説]

■住宅取得等資金の贈与の非課税制度 コロナ禍の影響で入居等が遅れた場合

1. はじめに

iDeCo(イデコ・個人型確定拠出年金)は、個人で任意に加入できる私的年金制度です。コロナ禍でも堅調にその加入者数を増やしており、加入者数は過去5年間で約7.5倍に増加しています。老後生活資金の不安を懸念する声が聞かれる昨今ですが、iDeCoをうまく活用すれば、税制優遇措置の恩恵を受けつつ老後の生活資金を効率よく蓄えられる可能性があります。

本稿では、iDeCo最大のメリットとも言われる税制優遇措置を中心に、具体例を用いて解説します。

2.制度概要

(1)掛金の拠出・商品の運用

加入者※1が、運営管理機関※2や運用商品※3を選び、掛金※4を拠出します。運用益(利息や分配金等)は再投資に充てられ、資産は原則として60歳になるまで引き出すことができません。

※1 企業型確定拠出年金の加入者等は加入できない場合がある。ただし、2022年10月からはほぼ誰でも利用できるように制度改正が予定されている。

※2 iDeCoを取り扱う証券会社や銀行等の金融機関のこと。本稿執筆日現在、約160社あり、その中から1社だけ選ぶ。運営管理機関によってサービスや手数料が異なる。

※3 各社、3~35銘柄程度の厳選された商品(「元本確保型」の商品(定期預金・保険)と「元本変動型」の商品(投資信託))がある。運用商品によって信託報酬が異なる。

※4 拠出額には上限がある。例えば、自営業者は月額6.8万円、企業年金のない会社に勤務する会社員や専業主婦(夫)は月額2.3万円、公務員は月額1.2万円が上限。

(2)老齢給付金の受給

原則として60歳以降に、その運用結果に基づいた老齢給付金を一時金又は年金(分割)で受け取ります。

3.個人の税務上の取扱い(所得税・住民税)

(1)掛金の拠出時

加入者が拠出する掛金は、所得税・住民税の計算上、全額が所得控除(小規模企業共済等掛金控除)の対象となります。すなわち、拠出期間にわたり、毎年「その年の拠出額×税率※」相当額の節税効果があります。

※所得税は課税所得金額に応じて5~45%、住民税は10%。

(2)商品の運用時

金融商品の運用益は、通常は所得税及び住民税の課税対象(多くは源泉分離課税20%※)ですが、iDeCoの運用商品から生じた運用益は、非課税となります。すなわち、運用期間にわたり、毎年「その年の運用益×20%」相当額の節税効果があります。

※ 2037年までは復興特別所得税も課税されるため20.315%。

(3)老齢給付金の受給時

①一時金で受給する場合

次の算式により計算した金額が、退職所得として、他の所得とは分離して課税されます。

| 退職所得の金額 =(勤務先からの退職一時金等の額 + iDeCoの一時金の額- 退職所得控除額)× 1/2 |

次の算式により計算した金額が、雑所得として、課税されます。

雑所得の金額 = 公的年金等の年金額 + iDeCoの年金額 - 公的年金等控除額

4. 具体例

(1)前提

30歳の会社員が30年間、毎月2万円の掛金をiDeCoに拠出し、年利3%で運用できたとします。

(2)運用結果・節税効果(1万円未満切捨てにて表示)

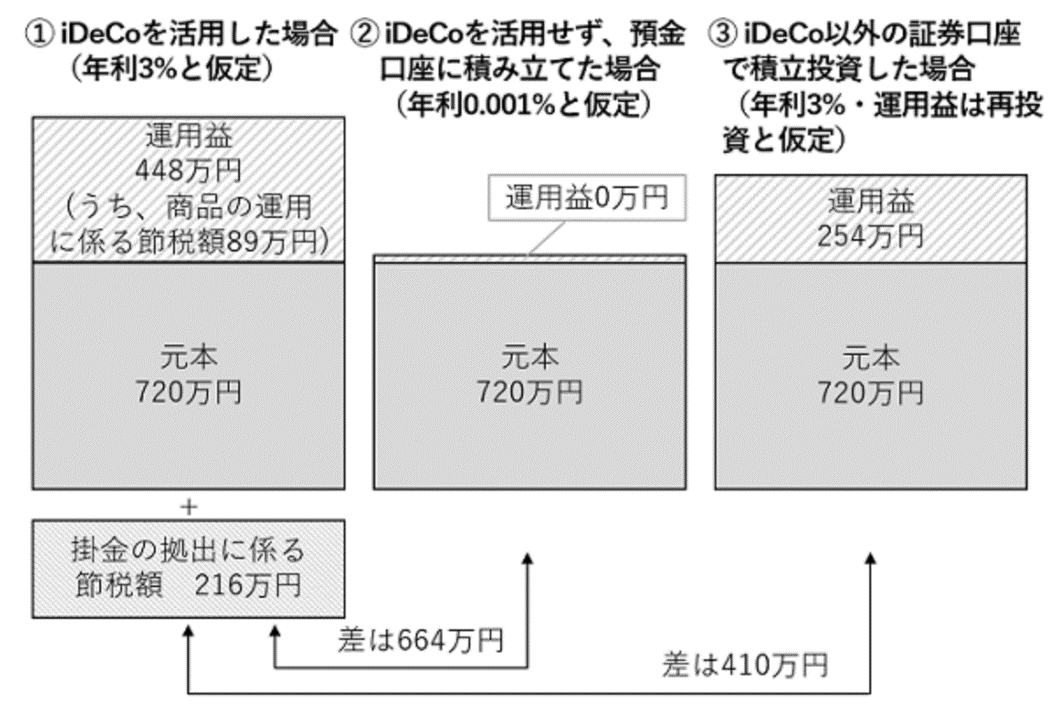

上記(1)の前提に基づく、60歳の時点での運用資産総額は約1,168万円(元本約720万円+運用益約448万円)、節税効果は次のとおりです。

※課税所得金額に応じた所得税の適用税率は20%とし、復興特別所得税及び老齢給付金の受給時は考慮外とします。

(3) iDeCoの活用有無による財産額の差

毎月2万円を30年間運用する場合、iDeCoの活用の有無により、財産額に次のような差が生じます。

税理士法人タクトコンサルティング 「TACTニュース」(2021/06/14)より転載