事業承継税制 ~「個人資産の株式化」とその規制~

- ニュース/レポート

- 解説コラム

[解説レポート]

事業承継税制 ~「個人資産の株式化」とその規制~

[解説]

税理士法人山田&パートナーズ 税のシンクタンク事業部 天木雪絵

[目次]

1.はじめに

2.非上場株式等についての相続税・贈与税の納税猶予制度の概要

3.個人資産の会社への移転(個人資産の株式化)

4.納税猶予の趣旨と、個人資産の株式化に対する規制

5.規制の具体的内容

(1) 現物出資等に関する規制

(2) 資産管理型会社に関する規制

(3) 外国会社株式等を猶予税額計算の対象から除く規制(納税猶予額算定段階での規制)

6.個人資産の株式化の例

7.同族会社等の行為計算否認規定、組織再編成に係る行為計算否認規定の適用の可能性

8.結び

〔凡例〕

円規 中小企業における経営の承継の円滑化に関する法律施行規則

措法 租税特別措置法

措令 租税特別措置法施行令

措規 租税特別措置法施行規則

措通 租税特別措置法関係通達

1.はじめに

平成30 年度税制改正では、新事業承継税制として非上場株式についての相続税・贈与税の納税猶予制度の対象が拡充され、適用要件(猶予継続要件)が大幅に緩和された。これまでの事業承継税制としての措置に加え、10 年間の特例措置として、納税猶予の対象となる非上場株式等の制限(総議決権数の3 分の2 まで)の撤廃や、納税猶予割合の引上げ(80%から100%)、雇用継続要件である5年平均80%維持の実質的な撤廃等が盛り込まれた。

これを契機に事業承継の検討に本腰を入れる経営者が増えることも予想される。そしてその検討にあたっては、後継者の経営基盤を盤石のものとするため、事業用財産を承継会社に集約し、その上で納税猶予を活用する事案も増加することが考えられる。例えば個人所有の事業関連会社が多数存在してしまっているケース、個人所有のままである事業用資産についてそのままでは遺留分対策などで後継者の支配権が及ばなくなる危険性が高いケースなどである。

しかし、納税猶予制度については今回の税制改正で主要な要件の緩和が図られているとはいえ、依然として数多くの要件が設けられている。特に、先代経営者の個人所有財産を承継会社に移転し、代わりに承継会社発行の株式として所有すること(個人資産の株式化)で事業用財産の集約を図る場合には、猶予対象財産を肥大化させ相続税の負担を回避しうることから、行き過ぎた節税が行われないよういくつかの規制が置かれている。

事業承継を進めるにあたり、承継会社への事業用財産の集約を検討する場合には、事業遂行上必要であるにもかかわらずこうした規制に掛かってしまい、納税猶予が受けられなくなる、ということがないよう十分留意して進めなければならない。本稿では、この個人資産の株式化に関する規制について、整理・検討する。

2.非上場株式等についての相続税・贈与税の納税猶予制度の概要

非上場株式等についての相続税・贈与税の納税猶予制度とは、「後継者が、贈与又は相続等により、都道府県知事の円滑化法(*1)の認定を受ける非上場会社の株式等を先代経営者から取得し、その会社の事業を承継して経営していく場合には、その非上場株式等に係る贈与税・相続税について、一定の要件のもとその納税を猶予し、後継者の死亡等により猶予額が免除される制度」をいう。

ある経営者がオーナーとして自社株式をそのまま有していると、その経営者の相続発生時には有価証券として相続税が課税されるが、その自社株式を後継者へ事業の承継とともに贈与又は相続により引き継いだ場合には、その承継した自社株式に係る贈与税又は相続税は、後継者がその株式を所有して事業を継続している限りその納税を猶予される。さらに後継者がその死亡の時まで株式を所有して事業を継続した場合(もしくは次の世代に贈与税の納税猶予制度を適用して株式を贈与した場合)には、猶予されていた税額の全額の免除を受けることができる。免除されるまでに特例の適用を受けた自社株式を譲渡をしたり、事業が継続されなかった場合には猶予税額の全部又は一部を利子税と併せて納付する必要がある点はリスクとなるが、事業の承継が成功した場合には、後継者が先代経営者からの世代交代時に支払うはずであった自社株式にかかる相続税を支払わずにすむ、という画期的な仕組みとなっている。

なお、この制度は、下記4 つの制度で構成される

① 相続時に自社株を承継する場合に適用を受ける「非上場株式等についての相続税の納税猶予制度(措法70 条の7 の2、措法70 の7 の6、参考条文14、18)」

② 贈与時に自社株を承継する場合に適用を受ける「非上場株式等についての贈与税の納税猶予制度(措法70 の7、措法70 の7 の5、参考条文7、17)」

③ 上記②の贈与者が死亡した場合にみなし相続につながる「非上場株式等の贈与者が死亡した場合の相続税の課税の特例(措法70 の7 の3、措法70 の7 の7、参考条文15、19)」

④ 上記③のみなし相続時に継続して納税猶予制度を選択できるよう設けられた「非上場株式等の贈与者が死亡した場合の相続税の納税猶予制度(措法70 条の7 の4、措法70 条の7 の8、参考条文16、20)」

(*1)円滑化法・・・中小企業における経営の承継の円滑化に関する法律

3.個人資産の会社への移転(個人資産の株式化)

事業承継税制は自社株式の後継者への移行を強力に促進するものとして期待される制度ではあるが、この先代経営者の有する自社株式に係る相続税が事業承継により猶予される仕組みを利用し、相続税の負担を軽減しようとの発想もでてこよう。すなわち個人資産を承継会社へ出資し、株式に変えてしまうことで相続税の負担を減らすことが可能となる。極端な話をすれば、先代経営者の個人資産をすべて承継会社に持たせることができれば相続税をすべて猶予の対象とし、ゆくゆくは免除を受けることも可能となるのである。

そのため、相続税では、この制度の趣旨を超えてまで個人資産の株式化が行われることがないよう各種規制を置いている。

4.納税猶予の趣旨と、個人資産の株式化に対する規制

(1)事業承継税制の趣旨

事業承継税制は、日本経済の重要な部分を占める中小企業の事業承継を円滑に進め、地域経済の活性化と雇用創出を図ることを目的として、下記2つの視点を踏まえて制度設計がされている。

①事業承継に当たり重い負担となっている相続税の負担を軽減し、税金が払えないなどの理由により株式が分散し、経営が不安定になることを回避する。

②計画的に事業承継に取り組むことで、相続紛争をできうる限り回避し、また、単なる財産としての承継ではなく、経営として有機的一体をなす事業としての早期の確実な承継を可能とする。

(2)規制の内容

これらの制度趣旨を超えた個人資産の株式化による租税回避が行われないようにするため、下記3つの個別的な規制が設けられている。

①現物出資等に関する規制

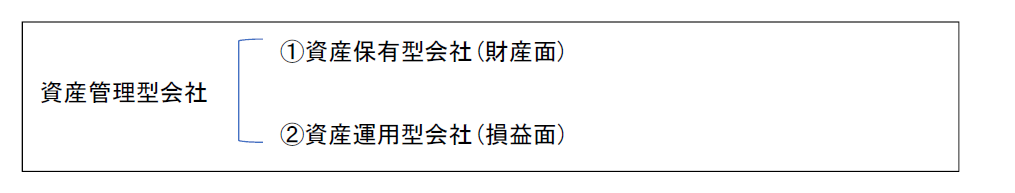

②資産管理型会社(資産保有型会社及び資産運用型会社)に関する規制

③外国会社株式等を猶予税額計算の対象から除く規制

個人資産を無制限に会社へ移転することを防ぎ不当に相続税を回避することを防ぐ観点から①の現物出資等に関する規制が設けられている。また、納税猶予制度の趣旨になじまない財産が会社に移転されるのを防ぐ観点から②の資産管理型会社の規制及び、③の外国会社株式等を猶予税額計算の対象から除く規制が設けられている。

以下、上記3つの規制について詳しく確認する。

5.規制の具体的内容

(1) 現物出資等に関する規制

①概要

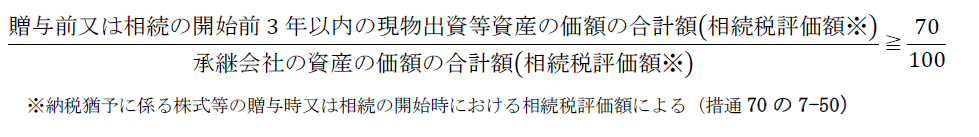

先代経営者の個人資産を無制限に承継会社の株式に付け替えることを防止する為、贈与前3 年以内、又は相続開始前3 年以内に後継者及び後継者の同族関係者から承継会社に対して行われる現物出資及び贈与(以下「現物出資等」という。)の価額が、贈与時又は相続開始時における承継会社の総資産の時価に対し、70%以上となる場合には、納税猶予を受けることができない。なお、資産管理型会社の規制(後述(2))ではその判定基準に帳簿価額を使用するのに対し、ここでは時価(財産評価基本通達による相続税評価額)が用いられる。(措法70 の7㉙、措通70 の7-50、参考条文13、23)

②判定式

(2) 資産管理型会社に関する規制

①概要

納税猶予の制度が、地域経済の活性化・雇用創出を目的としていることから、これらの趣旨になじまない賃貸不動産や投資有価証券などが無制限に納税猶予の対象となることを防ぐため、資産管理型会社に該当する場合には、納税猶予の規定は受けられない。資産管理型会社は、さらに資産保有型会社と資産運用型会社に分類され、前者は財産面から、後者は損益面から規制されているが、納税猶予の制度を受けるためには、いずれにも該当しないことが必要となる。

②資産保有型会社に該当しないこと

承継会社の総資産の帳簿価額に対し、賃貸不動産や投資有価証券等の「特定資産」の帳簿価額が70%以上となる場合には納税猶予制度は受けられない(円規1⑫、円規6①七ロ、措法70 の7②八、措法70 の7②一ロ、参考条文2、4、10、8)。ただし、一定の事業実態を有する会社(後述④)については資産保有型会社にはあたらないものとみなされる(円規6②、措令40 の8⑥、参考条文5、21)。

「特定資産」とは、具体的には下記のものが該当する。

(ア) 有価証券(金融商品取引法第二条第一項に規定する有価証券及び同条第二項の規定により有価証券とみなされる権利)であって、当該会社の特別子会社の株式又は持分以外のもの(注1)

(イ) 当該会社が現に自ら使用していない不動産(不動産の一部分につき現に自ら使用していない場合は、当該一部分に限る。)

不動産とは、土地、借地権、建物、建物と一体不可分の付属設備及び建物と同一視できる構築物が該当する。自ら使用している例としては、本社、支店、工場、従業員宿舎等が挙げられるが、自ら使用していない例としては、販売用土地、賃貸マンション、役員住宅、遊休地等が挙げられる。

同一の土地・建物の中に自社利用している部分とそうでない部分があるときは、床面積割合など合理的な方法により按分することとなる。

(ウ) ゴルフ場その他の施設の利用に関する権利(当該会社の事業の用に供することを目的として有するものを除く。)

ゴルフクラブ会員権、リゾート利用権などが該当し、ゴルフ会員権販売事業者が保有する在庫などは特定資産からは除かれる。

(エ) 絵画、彫刻、工芸品その他の有形の文化的所産である動産、貴金属及び宝石(当該会社の事業の用に供することを目的として有するものを除く。)

宝石販売事業者が保有する在庫などは特定資産からは除かれる。

(オ) 現金、預貯金その他これらに類する資産(後継者及び後継者と一定の関係のある者に対する貸付金、未収金その他これらに類する資産を含む。)

現金、預貯金のほか、これらと同視しうる積立金なども該当し、当該会社の資産(債権)のうち、後継者及びその同族関係者に対する貸付金、未収金、預け金や差入保証金、立替金なども該当する。

(注1)「有価証券であって、当該会社の特別子会社の株式又は持分以外のもの」について

当該承継会社の特別子会社の株式等については、特定資産から除かれる。

ただし、特別子会社の株式等であっても、一定の事業実態(後述④)がなく、資産保有型子会社や資産運用型子会社に該当する場合には特定資産となる(円規6②,参考条文5)。

「特別子会社」とは、会社並びにその代表者及び当該代表者に係る同族関係者が他の会社(外国会社(会社法第二条第二号に規定する外国会社をいう。)を含む。)の総株主等議決権数の100 の50 を超える議決権の数を有する場合における当該他の会社をいう(円規1⑩、参考条文1)。

(注2) 特別特定資産とは特別子会社が有する上記(イ)から(オ)までの資産をいい、特別特定資産からは、当該特別子会社の特別子会社の株式等は一律に除かれている。つまり特別子会社の特別子会社(いわゆる孫会社)の株式等は、特別特定資産の範囲から除かれることになる。

③資産運用型会社に該当しないこと

納税猶予を受けようとする承継会社のその事業年度の総収入金額に対し、賃貸不動産や投資有価証券等の「特定資産」に係る運用収入の合計額が75%以上となる場合には、納税猶予制度は受けられない(円規1⑬、円規6①七ハ、措法70 の7②九、措法70 の7②一ロ、参考条文3、4、11、8)。ただし、一定の事業実態を有する会社(後述④)については資産運用型会社にはあたらないものとみなされる。

(注3) 損益計算書の売上高+営業外収益+特別利益の合計額とする。ただし、期中に固定資産や有価証券などの売却がある場合には、損益に関わらず売却対価に直してから金額を加算する。

④事業実態がある場合

上記②又は③で資産管理型会社に該当するような場合であっても、下記事業実態を有する場合には、資産管理型会社には該当しないものとみなされる。また、特別子会社についても同様に事業実態がある場合には、資産保有型子会社又は資産運用型子会社に該当しないものとみなされる。(円規6②、措令40 の8⑥、参考条文5、21)

【事業実態を有する場合】(下記要件のいずれも満たすとき)

(1) 常時使用する従業員(後継者及びこれらの者と生計を一にする親族を除く。以下「親族外従業員」という。)の数が五人以上であること。

(2) 親族外従業員が勤務している事務所、店舗、工場その他これらに類するものを所有し、又は賃借していること。

(3) 当該贈与の日又は当該相続の開始の日まで引き続き三年以上にわたり、次に掲げるいずれかの業務をしていること。

イ 商品販売等(後継者やその同族関係者に対する一定のものを除く)

ロ 商品販売等を行うために必要となる資産(上記(2)の事務所、店舗、工場その他これらに類するものを除く。)の所有又は賃借

ハ イ及びロに掲げる業務に類するもの

⑤資産管理型会社についての所感

・ 資産運用型会社の判定については、資産を売却した場合には売却対価にて収入金額に計上されるため、特に事業規模が小さい会社では突発的に要件を満たせない可能性もあり、納税猶予制度の検討時には今後の要件維持の可能性について十分留意する必要がある。事業実態要件については従業員数以外には規模は要求されていないため、事業実態要件の充足に係る事業が比較的小さく、特定資産に係る財産・収入規模が大きい場合にも(不動産賃貸業部門が大規模な場合であっても)十分要件を満たす余地がある。

・ 特別子会社株式は、その内容によって特定資産となる。一方、孫会社株式は、その内容にかかわらず特別子会社の特別特定資産に含まれないことから、特別子会社による孫会社株式の保有は、資産保有型子会社又は資産運用型子会社の判定上、納税猶予の要件を満たす上で、有利な結果を導きやすい。

(3) 外国会社株式等を猶予税額計算の対象から除く規制(納税猶予額算定段階での規制)

承継会社が有する一定の外国会社の株式等、医療法人の出資金、事業実態のある資産管理型会社が有する3%以上保有の上場株式等については、これらを有していないものとして納税猶予額の計算を行う。(措法70 の7②五イ、措令40 の8⑫、参考条文9,22)。

6.個人資産の株式化の例

承継会社への事業用財産の集約化を行う際に個人資産の株式化が生じる具体的な例としては、次のような行為が考えられる。

①金銭出資

先代経営者の個人預金を対象会社へ出資する方法。

先代経営者に余剰資金がある場合に、運転資金や設備購入資金として承継会社に増資を行う場合が考えられる。ただし、増資後に現預金としてそのまま保有し続けた場合には、特定資産に該当することになるので、事業実態要件を満たしていない場合には、注意が必要である。

(預金から承継会社株式への変換)

②現物出資

先代経営者所有の動産・不動産などを対象会社へ出資する方法。

特に承継会社で使用している事業用資産としての土地や建物について、そのまま個人名義で所有していると相続により他の相続人等にその所有権が分散していく可能性がある場合に、そのリスクを回避する為、承継会社に土地・建物として出資するケースが考えられる。(動産・不動産等から承継会社株式への変換)

贈与又は相続開始の日前3 年以内に行われた場合には、上記5(1)の現物出資等に関する規制の対象となる。

③DES(デットエクイティスワップ)

先代経営者からの役員借入金を資本金に変換する際に株式の発行を受ける方法。先代経営者から見れば貸付金債権による承継会社への現物出資にあたるので、上記②と同様、納税猶予に係る贈与又は相続開始の日前3 年以内に行われた場合には、上記5(1)の現物出資等に関する規制の対象となる。

(承継会社への貸付金から承継会社株式への変換)

④株式交換

株式交換とは、会社がその発行済株式の全部を他の会社に取得させる会社法上の組織再編行為で、会社同士が完全な100%親子関係になるための手続きとして利用される。

例えば、先代経営者が承継会社の他に複数の関連会社の株式を有しており、これら関連会社を承継会社の支配下においてから承継を進めたいという場合に、事業関連会社の株式と承継会社の株式を交換して、承継会社を株式交換完全親会社とすることが考えられる。

(他の会社株式から承継会社株式への変換)

⑤吸収合併

吸収合併とは、会社が他の会社とする合併で、合併により消滅する会社の権利義務の全部を合併後存続する会社に承継させる会社法上の組織再編行為をいう。

先代経営者が複数の会社の株式を有している場合に、承継会社を存続法人として他の事業関連会社の吸収合併を行い、承継会社に他の会社の事業・財産等を集約することが考えられる。

(他の会社株式から承継会社株式への変換)

⑥吸収分割

吸収分割とは、会社がその事業に関して有する権利義務の全部又は一部を分割後他の会社に承継させる会社法上の組織再編行為をいい、会社が事業部門を他社へ移す際に利用される。

たとえば、先代経営者が複数の会社の株式を有している場合に、他の会社の関連事業部門を承継会社の事業部門として移すということが考えられる。

(他の会社株式から承継会社株式への変換)

上記はいずれも個人資産が(承継会社の)株式に変換されるケースであるが、このうち、現物出資にあたる上記②及び③を行った結果、現物出資等に関する規制により判定基準の70%以上に該当する場合は、納税猶予を受けられない。

現物出資等に関する規制の対象とはなっていない①④⑤及び⑥であっても、資産管理型会社に該当する場合には、納税猶予は受けられない。また、下記7 にみる行為計算否認規定の適用の可能性を検討する必要がある。

7.同族会社等の行為計算否認規定、組織再編成に係る行為計算否認規定の適用の可能性

上記でみたように、個人資産の株式化については、現物出資及び贈与については規制が設けられているが、その他の金銭出資や、組織再編については、個別具体的な規定による規制は設けられていない。しかし、これらの行為は、租税特別措置法70 条の7 第14 項等で準用される相続税法第64 条第1 項(同族会社等の行為計算否認規定)や第4 項(組織再編成に係る行為計算否認規定)により、相続税や贈与税の負担を不当に減少させる結果となると認められるものについては、否認される可能性がある(措法70 の7⑭、相法64 の読替、参考条文12、6)。

8.結び

このように個人資産の株式化については、いくつかの個別具体的な規定で直接的に規制されたうえで、同族会社等の行為計算否認や組織再編成に係る行為計算否認の規定の準用により広く規制されている。ただし、行為計算否認の規定は「税の負担を不当に減少させる結果となると認められるもの」であるとの認定を経てはじめて適用されるという意味ではワンクッションがおかれて規制されている。

過度に厳格な税法の規定が、円滑な事業承継を進める上で必要となる事業再編の足枷にならないように配慮されているものと考えることもできる。平成30 年度税制改正では思い切った事業承継税制の抜本拡充がなされ、大幅な要件緩和がされたが、円滑な事業承継を進め、地域経済の活性化や雇用創出を目指すという制度に込められた想いを踏まえ、事業承継税制を運用していくことが肝要と考える。

以上

【参考条文】※赤字は筆者が色を加えた。

代表的な法令として非上場株式等についての贈与税の納税猶予及び免除に関するものを参考として掲載する。

参考条文1【特別子会社の定義について】

中小企業における経営の承継の円滑化に関する法律施行規則 第1 条 第10 項

10 この省令において「特別子会社」とは、会社並びにその代表者及び当該代表者に係る同族関係者が他の会社(外国会社(会社法(平成十七年法律第八十六号)第二条第二号に規定する外国会社をいう。以下同じ。)を含む。)の総株主等議決権数の百分の五十を超える議決権の数を有する場合における当該他の会社をいう。

参考条文2【資産保有型会社の定義・特定資産の定義について】

中小企業における経営の承継の円滑化に関する法律施行規則 第1 条 第12 項

12 この省令において「資産保有型会社」とは、一の日において、第一号及び第三号に掲げる金額の合計額に対する第二号及び第三号に掲げる金額の合計額の割合が百分の七十以上である会社をいう。

一 当該一の日における当該会社の資産の帳簿価額の総額

二 当該一の日における次に掲げる資産(以下「特定資産」という。)の帳簿価額の合計額

イ 金融商品取引法第二条第一項に規定する有価証券及び同条第二項の規定により有価証券とみなされる権利(以下「有価証券」という。)であって、当該会社の特別子会社(資産の帳簿価額の総額に対する有価証券(当該特別子会社の特別子会社の株式又は持分を除く。)及びロからホまでに掲げる資産(イにおいて「特別特定資産」という。)の帳簿価額の合計額の割合が百分の七十以上である会社(第六条第二項において「資産保有型子会社」という。)又は当該一の日の属する事業年度の直前の事業年度における総収入金額に占める特別特定資産の運用収入の合計額の割合が百分の七十五以上である会社(同項において「資産運用型子会社」という。)以外の会社に限る。)の株式又は持分以外のもの

ロ 当該会社が現に自ら使用していない不動産(不動産の一部分につき現に自ら使用していない場合は、当該一部分に限る。)

ハ ゴルフ場その他の施設の利用に関する権利(当該会社の事業の用に供することを目的として有するものを除く。)

ニ 絵画、彫刻、工芸品その他の有形の文化的所産である動産、貴金属及び宝石(当該会社の事業の用に供することを目的として有するものを除く。)

ホ 現金、預貯金その他これらに類する資産(次に掲げる者に対する貸付金、未収金その他これらに類する資産を含む。)

(1) 第一種経営承継受贈者(第六条第一項第七号トの第一種経営承継受贈者をいう。次号及び第六条第一項第七号ハ(3)において同じ。)

(2) 第一種経営承継相続人(第六条第一項第八号トの第一種経営承継相続人をいう。次号において同じ。)

(3) 第二種経営承継受贈者(第六条第一項第九号トの第二種経営承継受贈者をいう。次号及び第六条第一項第九号ハ(3)において同じ。)

(4) 第二種経営承継相続人(第六条第一項第十号トの第二種経営承継相続人をいう。次号において同じ。)

(5) 第一種特例経営承継受贈者(第六条第一項第十一号トの第一種特例経営承継受贈者をいう。次号及び第六条第一項第十一号ハ(3)において同じ。)

(6) 第一種特例経営承継相続人(第六条第一項第十二号トの第一種特例経営承継相続人をいう。次号において同じ。)

(7) 第二種特例経営承継受贈者(第六条第一項第十三号トの第二種特例経営承継受贈者をいう。次号及び第六条第一項第十三号ハ(3)において同じ。)

(8) 第二種特例経営承継相続人(第六条第一項第十四号トの第二種特例経営承継相続人をいう。次号において同じ。)

(9) (1)から(8)までに掲げる者の関係者のうち、第九項第六号中「会社」とあるのを「会社(外国会社を含む。)」と読み替えた場合における同項各号に掲げる者

三 次に掲げる期間において、当該会社の第一種経営承継受贈者、第一種経営承継相続人、第二種経営承継受贈者、第二種経営承継相続人、第一種特例経営承継受贈者、第一種特例経営承継相続人、第二種特例経営承継受贈者又は第二種特例経営承継相続人及びこれらの者に係る同族関係者に対して支払われた剰余金の配当等(株式又は持分に係る剰余金の配当又は利益の配当をいう。以下同じ。)及び給与(債務の免除による利益その他の経済的な利益を含む。第九条第二項第二十一号において同じ。)のうち法人税法(昭和四十年法律第三十四号)第三十四条及び第三十六条の規定により当該会社の各事業年度の所得の金額の計算上損金の額に算入されないこととなるものの金額

イ 当該会社の代表者が第一種経営承継受贈者、第二種経営承継受贈者、第一種特例経営承継受贈者又は第二種特例経営承継受贈者である場合にあっては、当該一の日以前の五年間(第一種経営承継贈与者

(当該第一種経営承継受贈者に係る当該会社の株式等を贈与した者をいう。以下同じ。)又は第一種特例経営承継贈与者(当該第一種特例経営承継受贈者に係る当該会社の株式等を贈与した者をいう。以下同じ。)からの贈与の日前の期間を除く。)

ロ 当該会社の代表者が第一種経営承継相続人、第二種経営承継相続人、第一種特例経営承継相続人又は第二種特例経営承継相続人である場合にあっては、当該一の日以前の五年間(当該第一種経営承継相続人の被相続人又は当該第一種特例経営承継相続人の被相続人の相続の開始の日前の期間を除く。)

参考条文3【資産運用型会社の定義について】

中小企業における経営の承継の円滑化に関する法律施行規則 第1 条 第13 項

13 この省令において「資産運用型会社」とは、一の事業年度における総収入金額に占める特定資産の運用収入の合計額の割合が百分の七十五以上である会社をいう。

参考条文4【資産保有型会社・資産運用型会社の非該当について】

中小企業における経営の承継の円滑化に関する法律施行規則 第6 条 第1 項 第7 号

七 当該中小企業者が次に掲げるいずれにも該当する場合であって、当該中小企業者の代表者(当該代表者に係る贈与者からの贈与の時以後において代表者である者に限る。以下この号において同じ。)が贈与により取得した当該中小企業者の株式等に係る贈与税を納付することが見込まれること。

イ 省略

ロ 当該贈与の日の属する事業年度の直前の事業年度の開始の日以後において、資産保有型会社に該当しないこと。

ハ 第一種贈与認定申請基準事業年度(当該贈与の日の属する事業年度の直前の事業年度及び当該贈与の日の属する事業年度から第一種贈与認定申請基準日(次に掲げる場合の区分に応じ、それぞれ次に定める日をいう。以下同じ。)の翌日の属する事業年度の直前の事業年度までの各事業年度をいう。以下同じ。)においていずれも資産運用型会社に該当しないこと。

(1) 当該贈与の日が一月一日から十月十五日までのいずれかの日である場合((3)に規定する場合を除く。) 当該十月十五日

(2) 当該贈与の日が十月十六日から十二月三十一日までのいずれかの日である場合 当該贈与の日

(3) 当該贈与の日の属する年の五月十五日前に当該中小企業者の第一種経営承継受贈者又は第一種経営承継贈与者の相続が開始した場合 当該相続の開始の日の翌日から五月を経過する日

二~ヌ 省略

参考条文5【事業実態要件について】

中小企業における経営の承継の円滑化に関する法律施行規則 第6 条 第2 項

2 前項第七号から第十四号の規定の適用については、中小企業者の第一種経営承継贈与者、第二種経営承継贈与者、第一種特例経営承継贈与者若しくは第二種特例経営承継贈与者からの贈与の時又は中小企業者の第一種経営承継相続人、第二種経営承継相続人、第一種特例経営承継相続人若しくは第二種特例経営承継相続人の被相続人の相続の開始の時において、当該中小企業者が次に掲げるいずれにも該当するときは当該中小企業者は資産保有型会社及び資産運用型会社に該当しないものとみなし、当該中小企業者の特別子会社が次に掲げるいずれにも該当するときは当該特別子会社は資産保有型子会社及び資産運用型子会社に該当しないものとみなす。

一 当該中小企業者の常時使用する従業員(第一種経営承継受贈者、第一種経営承継相続人、第二種経営承継受贈者、第二種経営承継相続人、第一種特例経営承継受贈者、第一種特例経営承継相続人、第二種特例経営承継受贈者又は第二種特例経営承継相続人及びこれらの者と生計を一にする親族を除く。以下この項において「親族外従業員」という。)の数が五人以上であること。

二 当該中小企業者が、親族外従業員が勤務している事務所、店舗、工場その他これらに類するものを所有し、又は賃借していること。

三 当該贈与の日又は当該相続の開始の日まで引き続き三年以上にわたり、次に掲げるいずれかの業務をしていること。

イ 商品販売等(商品の販売、資産の貸付け(第一種経営承継受贈者、第一種経営承継相続人、第二種経営承継受贈者、第二種経営承継相続人、第一種特例経営承継受贈者、第一種特例経営承継相続人、第二種特例経営承継受贈者又は第二種特例経営承継相続人に対するもの及びこれらの者に係る同族関係者に対するものを除く。)又は役務の提供で、継続して対価を得て行われるものをいい、その商品の開発若しくは生産又は役務の開発を含む。以下同じ。)

ロ 商品販売等を行うために必要となる資産(前号の事務所、店舗、工場その他これらに類するものを除く。)の所有又は賃借

ハ イ及びロに掲げる業務に類するもの

参考条文6 相続税法第64 条の準用(措置法第70 条の7第14 項の指示による読み替え後)

読替後の第1 項 (→同族会社等の行為又は計算の否認)

措置法第70 条の7 第2 項第1 号(非上場株式等についての贈与税の納税猶予及び免除)に規定する認定贈与承継会社の行為又は計算で、これを容認した場合においては同上第1 項の経営承継受贈者又は同行の贈与者その他これらの者の同族関係者の相続税又は贈与税の負担を不当に減少させる結果となると認められるものがあるときは、税務署長は、非上場株式等に係る贈与税の納税猶予及び免除の規定の適用に関し、その行為又は計算にかかわらず、その認めるところにより、納税の猶予に係る期限を繰り上げ、又は免除する納税の猶予に係る贈与税を定めることができる。

読替後の第2 項 (→他の税法の準用)

前項の規定は、租税特別措置法第七十条の七第二項第一号に規定する認定贈与承継会社の行為又は計算につき、法人税法第132 条第1 項(同族会社等の行為又は計算の否認)若しくは所得税法第157 条第1 項(同族会社等の行為又は計算の否認等)又は地価税法(平成3 年法律第六十九号)第32 条第1 項(同族会社等の行為又は計算の否認等)の規定の適用があつた場合における認定贈与承継会社の租税特別措置法第七十条の七第一項の経営承継受贈者の納税の猶予に係る期限の繰り上げ又は贈与税の免除について準用する。

読替後の第4 項 (→組織再編成に係る行為又は計算の否認)

合併、分割、現物出資若しくは法人税法第2 条第12 号の5 の2 に規定する現物分配又は同条第12号の16 に規定する株式交換等若しくは株式移転(以下この項において「合併等」という。)をした法人又は合併等により資産及び負債の移転を受けた法人(当該合併等により交付された株式又は出資を発行した法人を含む。以下この項において同じ。)の行為又は計算で、これを容認した場合においては当該合併等をした法人若しくは当該合併等により資産及び負債の移転を受けた法人の株主若しくは社員又はこれらの者と政令で定める特別の関係がある者の相続税又は贈与税の負担を不当に減少させる結果となると認められるものがあるときは、税務署長は、租税特別措置法第70 条の7 の規定の適用に関し、その行為又は計算にかかわらず、その認めるところにより、納税の猶予に係る期限を繰り上げ、又は免除する納税の猶予に係る贈与税を定めることができる。

参考条文7【非上場株式等についての贈与税の納税猶予及び免除について】

租税特別措置法 第70 条の7 第1 項

第70 条の7 認定贈与承継会社の非上場株式等(議決権に制限のないものに限る。以下この項において同じ。)を有していた個人として政令で定める者(当該認定贈与承継会社の非上場株式等について既にこの項の規定の適用に係る贈与をしているものを除く。以下この条、第七十条の七の三及び第七十条の七の四において「贈与者」という。)が経営承継受贈者に当該認定贈与承継会社の非上場株式等の贈与(経営贈与承継期間の末日までに贈与税の申告書(相続税法第二十八条第一項の規定による期限内申告書をいう。以下この条において同じ。)の提出期限が到来する贈与に限る。)をした場合において、当該贈与が次の各号に掲げる場合の区分に応じ当該各号に定める贈与であるときは、当該経営承継受贈者の当該贈与の日の属する年分の贈与税で贈与税の申告書の提出により納付すべきものの額のうち、当該非上場株式等で当該贈与税の申告書にこの項の規定の適用を受けようとする旨の記載があるもの(当該贈与の時における当該認定贈与承継会社の発行済株式又は出資(議決権に制限のない株式等(株式又は出資をいう。以下この条において同じ。)に限る。第一号において同じ。)の総数又は総額の三分の二に達するまでの部分として政令で定めるものに限る。以下この条、第七十条の七の三及び第七十条の七の四において「対象受贈非上場株式等」という。)に係る納税猶予分の贈与税額に相当する贈与税については、政令で定めるところにより当該年分の贈与税の申告書の提出期限までに当該納税猶予分の贈与税額に相当する担保を提供した場合に限り、同法第三十三条の規定にかかわらず、当該贈与者(対象受贈非上場株式等の全部又は一部が当該贈与者の第十五項(第三号に係る部分に限り、第七十条の七の五第十一項において準用する場合を含む。)の規定の適用に係るものである場合における当該対象受贈非上場株式等に係る納税猶予分の贈与税額に相当する贈与税については、この項又は第七十条の七の五第一項の規定の適用を受けていた者として政令で定める者に当該対象受贈非上場株式等に係る認定贈与承継会社の非上場株式等贈与をした者。次項第六号、第三項第二号及び第十五項において同じ。)の死亡の日まで、その納税を猶予する。

一 当該贈与の直前において、当該贈与者が有していた当該認定贈与承継会社の非上場株式等の数又は金額が、当該認定贈与承継会社の発行済株式又は出資の総数又は総額の三分の二から当該経営承継受贈者が有していた当該認定贈与承継会社の非上場株式等の数又は金額を控除した残数又は残額以上の場合 当該控除した残数又は残額以上の数又は金額に相当する非上場株式等の贈与

二 前号に掲げる場合以外の場合 当該贈与者が当該贈与の直前において有していた当該認定贈与承継会社の非上場株式等の全ての贈与

参考条文8【資産保有型会社・資産運用型会社の非該当について】

租税特別措置法 第70 条の7 第2 項 第1号ロ

2 この条において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

一 認定贈与承継会社 中小企業における経営の承継の円滑化に関する法律(平成二十年法律第三十三号)第二条に規定する中小企業者のうち円滑化法認定を受けた会社(合併により当該会社が消滅した場合その他の財務省令で定める場合には、当該会社に相当するものとして財務省令で定めるもの)で、前項の規定の適用に係る贈与の時において、次に掲げる要件の全てを満たすものをいう。

イ 省略

ロ 当該会社が、資産保有型会社又は資産運用型会社のうち政令で定めるものに該当しないこと。

ハ~へ 省略

参考条文9【外国会社の株式等について、納税猶予額の計算の基礎となる価額から除く規定】

租税特別措置法 第70 条の7 第2 項 第5 号イ

五 納税猶予分の贈与税額 次のイ又はロに掲げる場合の区分に応じイ又はロに定める金額をいう。

イ ロに掲げる場合以外の場合 前項の規定の適用に係る対象受贈非上場株式等の価額(当該対象受贈非上場株式等に係る認定贈与承継会社又は当該認定贈与承継会社の特別関係会社であつて当該認定贈与承継会社との間に支配関係がある法人(イにおいて「認定贈与承継会社等」という。)が会社法第二条第二号に規定する外国会社(当該認定贈与承継会社の特別関係会社に該当するものに限る。)その他政令で定める法人の株式等(投資信託及び投資法人に関する法律第二条第十四項に規定する投資口を含む。イにおいて同じ。)を有する場合には、当該認定贈与承継会社等が当該株式等を有していなかつたものとして計算した価額。ロにおいて同じ。)を前項の経営承継受贈者に係るその年分の贈与税の課税価格とみなして、相続税法第二十一条の五及び第二十一条の七の規定(第七十条の二の四及び第七十条の二の五の規定を含む。)を適用して計算した金額

参考条文10【資産保有型会社の定義について】

租税特別措置法 第70 条の7 第2 項 第8 号

八 資産保有型会社 認定贈与承継会社の資産状況を確認する期間として政令で定める期間内のいずれかの日において、次のイ及びハに掲げる金額の合計額に対するロ及びハに掲げる金額の合計額の割合が百分の七十以上となる会社をいう。

イ その日における当該会社の総資産の貸借対照表に計上されている帳簿価額の総額

ロ その日における当該会社の特定資産(現金、預貯金その他の資産であつて財務省令で定めるものをいう。次号において同じ。)の貸借対照表に計上されている帳簿価額の合計額

ハ その日以前五年以内において、経営承継受贈者及び当該経営承継受贈者と政令で定める特別の関係がある者が当該会社から受けた剰余金の配当等(会社の株式等に係る剰余金の配当又は利益の配当をいう。以下この条及び次条において同じ。)の額その他当該会社から受けた金額として政令で定めるものの合計額

※【現金、預貯金その他の資産であって財務省令で定めるものについて】

租税特別措置法施行規則 第23 条の9 第14 項

14 法第七十条の七第二項第八号ロに規定する財務省令で定める資産は、円滑化省令第一条第十二項第二号イからホまでに掲げるものとする。

参考条文11【資産運用型会社の定義ついて】

租税特別措置法 第70 条の7 第2 項 第9 号

2 この条において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

一~八 省略

九 資産運用型会社 認定贈与承継会社の資産の運用状況を確認する期間として政令で定める期間内のいずれかの事業年度における総収入金額に占める特定資産の運用収入の合計額の割合が百分の七十五以上となる会社をいう。

参考条文12【同族会社の行為計算否認の規定等の準用】

租税特別措置法 第70 条の7 第14 項

14 相続税法第六十四条第一項(同条第二項において準用する場合を含む。)及び第四項の規定は、第一項の規定の適用を受ける経営承継受贈者若しくは当該経営承継受贈者に係る贈与者又はこれらの者と政令で定める特別の関係がある者の相続税又は贈与税の負担が不当に減少する結果となると認められる場合について準用する。(以下、読み替えの指示については省略)

参考条文13【現物出資等に係る規制について】

租税特別措置法 第70 条の7 第29 項

29 第一項の対象受贈非上場株式等に係る認定贈与承継会社が同項の規定の適用を受けようとする経営承継受贈者及び当該経営承継受贈者と政令で定める特別の関係がある者から現物出資又は贈与により取得をした資産(同項の贈与前三年以内に取得をしたものに限る。第二号において「現物出資等資産」という。)がある場合において、同項の贈与があつた時における、第一号に掲げる金額に対する第二号に掲げる金額の割合が百分の七十以上であるときは、当該経営承継受贈者については、同項の規定は、適用しない。

一 当該認定贈与承継会社の資産の価額の合計額

二 現物出資等資産の価額(当該認定贈与承継会社が第一項の贈与があつた時において当該現物出資等資産を有していない場合には、当該贈与があつた時に有しているものとしたときにおける当該現物出資等資産の価額)の合計額

参考条文14【非上場株式等についての相続税の納税猶予及び免除】

租税特別措置法 第70 条の7 の2 第1 項

第70 条の7 の2 認定承継会社の非上場株式等(議決権に制限のないものに限る。以下この項において同じ。)を有していた個人として政令で定める者(以下この条において「被相続人」という。)から相続又は遺贈により当該認定承継会社の非上場株式等の取得(経営承継期間の末日までに相続税の申告書(相続税法第二十七条第一項の規定による期限内申告書をいう。以下この条及び第七十条の七の四において同じ。)の提出期限が到来する相続又は遺贈による取得に限る。)をした経営承継相続人等が、当該相続に係る相続税の申告書の提出により納付すべき相続税の額のうち、当該非上場株式等で当該相続税の申告書にこの項の規定の適用を受けようとする旨の記載があるもの(当該相続の開始の時における当該認定承継会社の発行済株式又は出資(議決権に制限のない株式又は出資に限る。)の総数又は総額の三分の二に達するまでの部分として政令で定めるものに限る。以下この条において「対象非上場株式等」という。)に係る納税猶予分の相続税額に相当する相続税については、政令で定めるところにより当該相続税の申告書の提出期限までに当該納税猶予分の相続税額に相当する担保を提供した場合に限り、同法第三十三条の規定にかかわらず、当該経営承継相続人等の死亡の日まで、その納税を猶予する。

参考条文15【非上場株式等の贈与者が死亡した場合の相続税の課税の特例について】

租税特別措置法 第70 条の7 の3 第1 項

第70 条の7 の3 第七十条の七第一項の規定の適用を受ける同条第二項第三号に規定する経営承継受贈者に係る贈与者が死亡した場合(その死亡の日前に猶予中贈与税額に相当する贈与税の全部につき同条第三項から第五項まで、第十一項、第十二項又は第十四項の規定による納税の猶予に係る期限が確定した場合及びその死亡の時以前に当該経営承継受贈者が死亡した場合を除く。)には、当該贈与者の死亡による相続又は遺贈に係る相続税については、当該経営承継受贈者が当該贈与者から相続(当該経営承継受贈者が当該贈与者の相続人以外の者である場合には、遺贈)により同条第一項の規定の適用に係る対象受贈非上場株式等(猶予中贈与税額に対応する部分に限るものとし、合併により当該対象受贈非上場株式等に係る同項の認定贈与承継会社が消滅した場合その他の財務省令で定める場合には、当該対象受贈非上場株式等に相当するものとして財務省令で定めるものとする。次条において同じ。)の取得をしたものとみなす。この場合において、その死亡による相続又は遺贈に係る相続税の課税価格の計算の基礎に算入すべき当該対象受贈非上場株式等の価額については、当該贈与者から同項の規定の適用に係る贈与により取得をした対象受贈非上場株式等の当該贈与の時における価額(第七十条の七第二項第五号の対象受贈非上場株式等の価額をいう。)を基礎として計算するものとする。

参考条文16【非上場株式等の贈与者が死亡した場合の相続税の納税猶予及び免除について】

租税特別措置法 第70 条の7 の4 第1 項

第70 条の7 の4 前条第一項の規定により同項の贈与者から相続又は遺贈により取得をしたものとみなされた対象受贈非上場株式等につきこの項の規定の適用を受けようとする経営相続承継受贈者が、当該相続に係る相続税の申告書の提出により納付すべき相続税の額のうち、当該対象受贈非上場株式等(認定相続承継会社の株式等(株式又は出資をいう。以下この条において同じ。)に限る。)で当該相続税の申告書にこの項の規定の適用を受けようとする旨の記載があるもの(当該相続の開始の時における当該対象受贈非上場株式等に係る認定相続承継会社の発行済株式又は出資(議決権に制限のない株式等に限る。)の総数又は総額の三分の二に達するまでの部分として政令で定めるものに限る。以下この条において「対象相続非上場株式等」という。)に係る納税猶予分の相続税額に相当する相続税については、政令で定めるところにより当該相続税の申告書の提出期限までに当該納税猶予分の相続税額に相当する担保を提供した場合に限り、相続税法第三十三条の規定にかかわらず、当該経営相続承継受贈者の死亡の日まで、その納税を猶予する

参考条文17【非上場株式等についての贈与税の納税猶予及び免除の特例について】

租税特別措置法 第70 条の7 の5 第1 項

第70 条の7 の5 特例認定贈与承継会社の非上場株式等(議決権に制限のないものに限る。以下この項において同じ。)を有していた個人として政令で定める者(当該特例認定贈与承継会社の非上場株式等について既にこの項の規定の適用に係る贈与をしているものを除く。以下この条、第七十条の七の七及び第七十条の七の八において「特例贈与者」という。)が特例経営承継受贈者に当該特例認定贈与承継会社の非上場株式等の贈与(平成三十年一月一日から平成三十九年十二月三十一日までの間の最初のこの項の規定の適用に係る贈与及び当該贈与の日から特例経営贈与承継期間の末日までの間に贈与税の申告書(相続税法第二十八条第一項の規定による期限内申告書をいう。以下この条において同じ。)の提出期限が到来する贈与に限る。)をした場合において、当該贈与が次の各号に掲げる場合の区分に応じ当該各号に定める贈与であるときは、当該特例経営承継受贈者の当該贈与の日の属する年分の贈与税で贈与税の申告書の提出により納付すべきものの額のうち、当該非上場株式等で当該贈与税の申告書にこの項の規定の適用を受けようとする旨の記載があるもの(以下この条、第七十条の七の七及び第七十条の七の八において「特例対象受贈非上場株式等」という。)に係る納税猶予分の贈与税額に相当する贈与税については、政令で定めるところにより当該年分の贈与税の申告書の提出期限までに当該納税猶予分の贈与税額に相当する担保を提供した場合に限り、同法第三十三条の規定にかかわらず、当該特例贈与者(特例対象受贈非上場株式等の全部又は一部が当該特例贈与者の第七十条の七第十五項(第三号に係る部分に限り、第十一項において準用する場合を含む。)の規定の適用に係るものである場合における当該特例対象受贈非上場株式等に係る納税猶予分の贈与税額に相当する贈与税については、この項又は同条第一項の規定の適用を受けていた者として政令で定める者に当該特例対象受贈非上場株式等に係る特例認定贈与承継会社の非上場株式等の贈与をした者。次項第七号及び第十一項において準用する同条第十五項において同じ。)の死亡の日まで、その納税を猶予する。

一 特例経営承継受贈者が一人である場合 次に掲げる贈与の場合の区分に応じそれぞれ次に定める贈与

イ 当該贈与の直前において、当該特例贈与者が有していた当該特例認定贈与承継会社の非上場株式等の数又は金額が、当該特例認定贈与承継会社の発行済株式又は出資(議決権に制限のない株式等(株式又は出資をいう。以下この条において同じ。)に限る。次号において同じ。)の総数又は総額の三分の二から当該特例経営承継受贈者が有していた当該特例認定贈与承継会社の非上場株式等の数又は金額を控除した残数又は残額以上の場合 当該控除した残数又は残額以上の数又は金額に相当する非上場株式等の贈与

ロ イに掲げる場合以外の場合 当該特例贈与者が当該贈与の直前において有していた当該特例認定贈与承継会社の非上場株式等の全ての贈与

二 特例経営承継受贈者が二人又は三人である場合 当該贈与後におけるいずれの特例経営承継受贈者の有する当該特例認定贈与承継会社の非上場株式等の数又は金額が当該特例認定贈与承継会社の発行済株式又は出資の総数又は総額の十分の一以上となる贈与であって、かつ、いずれの特例経営承継受贈者の有する当該特例認定贈与承継会社の非上場株式等の数又は金額が当該特例贈与者の有する当該特例認定贈与承継会社の非上場株式等の数又は金額を上回る贈与

参考条文18【非上場株式等についての相続税の納税猶予及び免除の特例】

租税特別措置法 第70 条の7 の6 第1 項

第70 条の7 の6 特例認定承継会社の非上場株式等(議決権に制限のないものに限る。以下この項において同じ。)を有していた個人として政令で定める者(以下この条において「特例被相続人」という。)から相続又は遺贈により当該特例認定承継会社の非上場株式等の取得(平成三十年一月一日から平成三十九年十二月三十一日までの間の最初のこの項の規定の適用に係る相続又は遺贈による取得及び当該取得の日から特例経営承継期間の末日までの間に相続税の申告書(相続税法第二十七条第一項の規定による期限内申告書をいう。以下この条及び第七十条の七の八において同じ。)の提出期限が到来する相続又は遺贈による取得に限る。)をした特例経営承継相続人等が、当該相続に係る相続税の申告書の提出により納付すべき相続税の額のうち、当該非上場株式等で当該相続税の申告書にこの項の規定の適用を受けようとする旨の記載があるもの(以下この条において「特例対象非上場株式等」という。)に係る納税猶予分の相続税額に相当する相続税については、政令で定めるところにより当該相続税の申告書の提出期限までに当該納税猶予分の相続税額に相当する担保を提供した場合に限り、同法第三十三条の規定にかかわらず、当該特例経営承継相続人等の死亡の日まで、その納税を猶予する。

参考条文19【非上場株式等の特例贈与者が死亡した場合の相続税の課税の特例】

租税特別措置法 第70 条の7 の7 第1 項

第70 条の7 の7 第七十条の七の五第一項の規定の適用を受ける同条第二項第六号に規定する特例経営承継受贈者に係る特例贈与者が死亡した場合(その死亡の日前に猶予中贈与税額に相当する贈与税の全部につき同条第三項において準用する第七十条の七第三項から第五項まで、第七十条の七の五第八項において準用する第七十条の七第十一項、第七十条七の五第九項において準用する第七十条の七第十二項又は第七十条の七の五第十項において準用する第七十条の七第十四項の規定による納税の猶予に係る期限が確定した場合及びその死亡の時以前に当該特例経営承継受贈者が死亡した場合を除く。)には、当該特例贈与者の死亡による相続又は遺贈に係る相続税については、当該特例経営承継受贈者が当該特例贈与者から相続(当該特例経営承継受贈者が当該特例贈与者の相続人以外の者である場合には、遺贈)により第七十条の七の五第一項の規定の適用に係る特例対象受贈非上場株式等(猶予中贈与税額に対応する部分に限るものとし、合併により当該特例対象受贈非上場株式等に係る同項の特例認定贈与承継会社が消滅した場合その他の財務省令で定める場合には、当該特例対象受贈非上場株式等に相当するものとして財務省令で定めるものとする。次条において同じ。)の取得をしたものとみなす。この場合において、その死亡による相続又は遺贈に係る相続税の課税価格の計算の基礎に算入すべき当該特例対象受贈非上場株式等の価額については、当該特例贈与者から同項の規定の適用に係る贈与により取得をした特例対象受贈非上場株式等の当該贈与の時における価額(第七十条の七の五第二項第八号の特例対象受贈非上場株式等の価額をいう。)を基礎として計算するものとする。

参考条文20【非上場株式等の特例贈与者が死亡した場合の相続税の納税猶予及び免除の特例】

租税特別措置法 第70 条の7 の8 第1 項

第70 条の7 の8 前条第一項の規定により同項の特例贈与者から相続又は遺贈により取得をしたものとみなされた特例対象受贈非上場株式等につきこの項の規定の適用を受けようとする特例経営相続承継受贈者が、当該相続に係る相続税の申告書の提出により納付すべき相続税の額のうち、当該特例対象受贈非上場株式等(特例認定相続承継会社の株式等(株式又は出資をいう。以下この条において同じ。)に限る。)で当該相続税の申告書にこの項の規定の適用を受けようとする旨の記載があるもの(以下この条において「特例対象相続非上場株式等」という。)に係る納税猶予分の相続税額に相当する相続税については、政令で定めるところにより当該相続税の申告書の提出期限までに当該納税猶予分の相続税額に相当する担保を提供した場合に限り、相続税法第三十三条の規定にかかわらず、当該特例経営相続承継受贈者の死亡の日まで、その納税を猶予する。

参考条文21【事業実態要件について】

租税特別措置法施行令 第40 条の8 第6 項

6 法第七十条の七第二項第一号ロに規定する資産保有型会社又は資産運用型会社のうち政令で定めるものは、同項第八号に規定する資産保有型会社又は同項第九号に規定する資産運用型会社(以下この項、第十二項及び第二十四項において「資産保有型会社等」という。)のうち、同条第一項の規定の適用に係る贈与の時において、次に掲げる要件の全てに該当するものとする。

一 当該資産保有型会社等の法第七十条の七第二項第八号ロに規定する特定資産(第二十四項第一号及び第五十項において「特定資産」という。)から当該資産保有型会社等が有する当該資産保有型会社等の同条第二項第一号ハに規定する特別関係会社(以下この号及び第二十四項第一号において「特別関係会社」という。)で次に掲げる要件の全てを満たすものの株式等を除いた場合であつても、当該資産保有型会社等が同条第二項第八号に規定する資産保有型会社又は同項第九号に規定する資産運用型会社に該当すること。

イ 当該特別関係会社が、法第七十条の七第一項の規定の適用に係る贈与の日まで引き続き三年以上にわたり、商品の販売その他の業務で財務省令で定めるものを行つていること。

ロ イの贈与の時において、当該特別関係会社の法第七十条の七第二項第一号イに規定する常時使用従業員(経営承継受贈者及び当該経営承継受贈者と生計を一にする親族を除く。以下この項及び第二十四項において「親族外従業員」という。)の数が五人以上であること。

ハ イの贈与の時において、当該特別関係会社が、ロの親族外従業員が勤務している事務所、店舗、工場その他これらに類するものを所有し、又は賃借していること。

二 当該資産保有型会社等が、次に掲げる要件の全てを満たす法第七十条の七第二項第八号に規定する資産保有型会社又は同項第九号に規定する資産運用型会社でないこと。

イ 当該資産保有型会社等が、法第七十条の七第一項の規定の適用に係る贈与の日まで引き続き三年以上にわたり、商品の販売その他の業務で財務省令で定めるものを行つていること。

ロ イの贈与の時において、当該資産保有型会社等の親族外従業員の数が五人以上であること。

ハ イの贈与の時において、当該資産保有型会社等が、ロの親族外従業員が勤務している事務所、店舗、工場その他これらに類するものを所有し、又は賃借していること。

参考条文22【医療法人の出資金、事業実態のある資産管理型会社が有する3%以上保有の上場株式等については、猶予税額を算定する際の価額から除く規定】

租税特別措置法施行令 第40 条の8 第12 項

12 法第七十条の七第二項第五号イに規定する政令で定める法人は、認定贈与承継会社、当該認定贈与承継会社の代表権を有する者及び当該代表権を有する者と第七項各号に掲げる特別の関係がある者が有する次の各号(当該認定贈与承継会社が資産保有型会社等に該当しない場合にあつては、第一号を除く。以下この項において同じ。)に掲げる法人の株式等(投資信託及び投資法人に関する法律第二条第十四項に規定する投資口を含む。第一号において同じ。)の数又は金額が、当該各号に定める数又は金額である場合における当該法人とする。

一 法人(医療法人を除く。)の株式等(非上場株式等を除く。) 当該法人の発行済株式(投資信託及び投資法人に関する法律第二条第十二項に規定する投資法人にあつては、発行済みの同条第十四項に規定する投資口)又は出資の総数又は総額の百分の三以上に相当する数又は金額

二 医療法人の出資 当該医療法人の出資の総額の百分の五十を超える金額

参考条文23【現物出資等資産の価額】

租税特別措置法関係通達(措置法第70 条の7 第29 項各号の価額の意義)

70 の7-50 措置法第70 条の7 第29 項第1 号の「認定贈与承継会社の資産の価額」及び同項第2 号の「現物出資等資産の価額」は、特例対象贈与があった時における評価基本通達の定めにより算定した価額をいうことに留意する。(平21 課資2-7 追加、平22 課資2-14、平26 課資2-12、課審7-17、徴管6-25、平29 課資2-14 改正)

(注) 特例対象贈与があった時に措置法第70 条の7 第29 項に規定する現物出資等資産(以下70 の7-50において「現物出資等資産」という。)を認定贈与承継会社が有していない場合でも、当該現物出資等資産を有しているものとして上記により措置法第70 条の7 第29 項第2 号の価額を算定することに留意する。

※本資料は平成30年4月1日時点の法律に基づき作成しております。

税理士法人山田&パートナーズ

レポート『事業承継~「個人資産の株式化」とその規制~』(平成30年6月15日付)より転載