M&A・事業承継の専門家によるコラム『第三者承継(M&A)の進め方とM&A専門用語の意味』がアップされました。

中小零細企業経営者や経営者をサポートする専門家の方が抱えるM&Aや事業承継に関するお悩みを、中小零細企業のM&A支援・事業計画支援を専門で行っている株式会社N総合会計コンサルティングの平野栄二氏にアドバイスいただきます。

[解説]

株式会社N総合会計コンサルティング

平野栄二

【ZEIKEN LINKS(ゼイケン リンクス) 閲覧回数ランキング】

(集計期間 2021/04/01~2021/04/30)

1位 PPA(Purchase Price Allocation)の基本的な考え方とは?[経営企画部門、経理部門のためのPPA誌上セミナー]

2位 M&A取引に伴う税務リスクとその対応[M&A担当者のための 実務活用型誌上セミナー『税務デューデリジェンス(税務DD)』]

3位 デューデリジェンスとは何か?デューデリジェンスはなぜ必要なの? デューデリジェンスの種類とは?

4位 【Q&A】解散による残余財産の分配に係るみなし配当の計算[税理士のための税務事例解説]

5位 WACC、IRR、WARAと各資産の割引率の設定とは?[経営企画部門、経理部門のためのPPA誌上セミナー]

6位 財務デューデリジェンス「貸借対照表項目の分析」を理解する【後編】 ~ネットデットの分析、純資産の分析~

7位 「意向表明書」M&Aで活用できる ひな形(資料ダウンロード)【書籍『会計事務所の事業承継・M&Aの実務』掲載資料データ】

8位 M&A関連費用の取扱い[伊藤俊一先生が伝授する!税理士のための中小企業M&Aの実践スキームのポイント]

9位 DCF法における価値評価(バリュエーション)のポイントとは?[M&A担当者のための実務活用型誌上セミナー『価値評価(バリュエーション)』」

10位 「事業デューデリジェンス(事業DD)」とは? ~目的は? 調査分析項目とは?~[氏家洋輔先生が解説する!M&Aの基本ポイント]

※Webセミナーの閲覧、Q&A解説の全文閲覧、資料ダウンロード等には、会員登録(無料)が必要です。

「事業承継型M&Aにおけるデューデリジェンスの要点(4月22日開催)」の”事前検討課題”をご紹介!

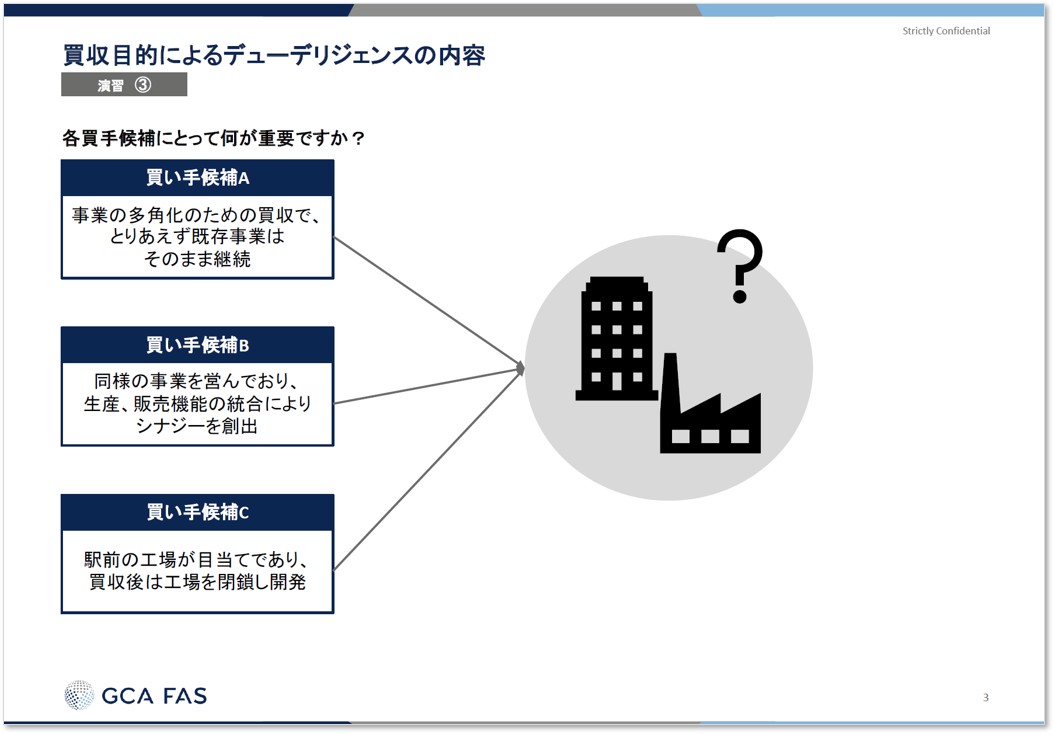

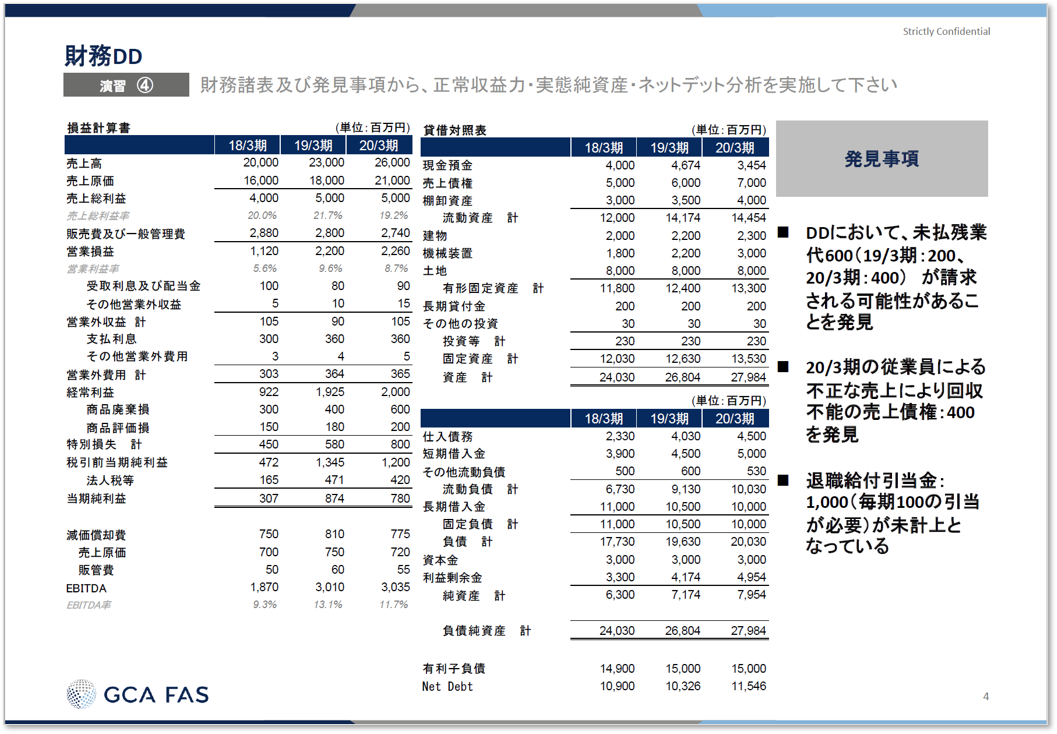

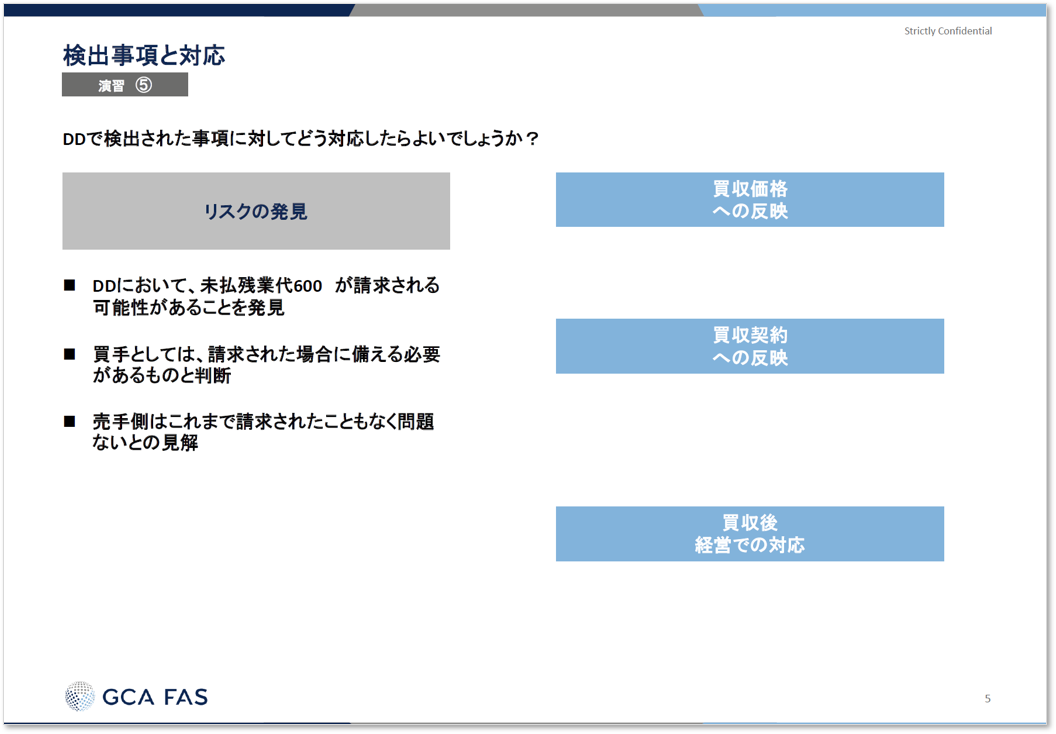

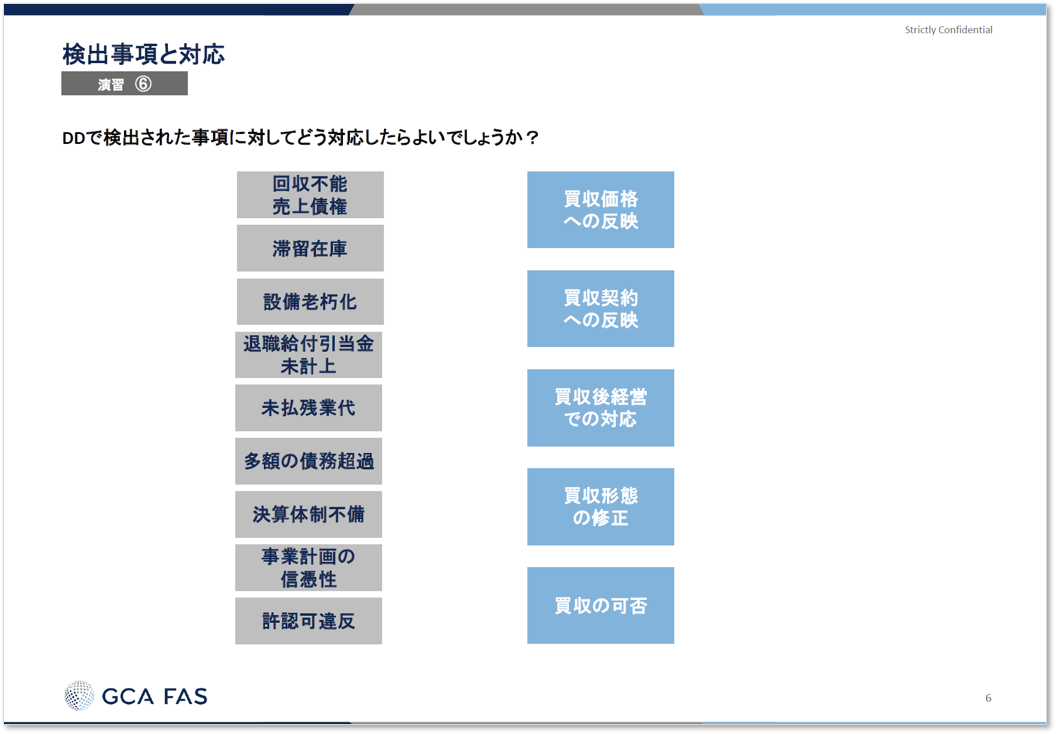

このセミナーは、デューデリジェンスの基本的な目的を理解したうえで、特に中小企業のオーナー会社を対象としたM&Aで実施される財務税務デューデリジェンスの留意点について解説します。実際のDDの成果物であるDDレポートの構成を確認するとともに、DDにより検出された事項への対応として、契約書や売却価格、スキームへの反映方法について理解を深めていただいます。

また、受講者の方には、実務で活用できる資料「勘定科目別・財務税務デューデリジェンスの要点チェックポイント」プレゼントいたします。

今回、ご紹介する検討課題を事前にお考えいただくことで、講義の理解度を深めることにお役立てください。

※個別回答の返却や、参加者による当日の発表などは行いません。

事業承継やM&Aに関する税務事例について、国税OB税理士が解説する事例研究シリーズです。

今回は、「個人事業で代替わりする場合の従業員に対する退職金の取扱い」についてです。

※このページでは「質問」のみご紹介いたします(回答は本文ページにてご覧ください)

[質問]

今年の12月で個人事業主Aが廃業し、来年1月から子B(生計別)に承継する予定です。この場合に、現在Aに雇用されている従業員(他人)に退職金を支給し、必要経費にすることは可能ですか。従業員はBに引き続き雇用される予定です。

相続による承継のケースは、退職金としての必要経費算入はできない旨の相談事例がありましたが、今回のケースも同様ですか。

【ZEIKEN LINKS(ゼイケン リンクス) 閲覧回数ランキング】

(集計期間 2021/03/01~2021/03/31)

1位 PPA(Purchase Price Allocation)の基本的な考え方とは?[経営企画部門、経理部門のためのPPA誌上セミナー]

2位 【Q&A】持続化給付金と家賃支援給付金の未収計上について[税理士のための税務事例解説]

3位 【Q&A】子が事業を引き継いだ場合の引き継いだ資産に係る減価償却[税理士のための税務事例解説]

4位 【Q&A】解散をした場合の役員退職金の支給について[税理士のための税務事例解説]

5位 【Q&A】解散に際して支払われる役員退職金の課税関係[税理士のための税務事例解説]

6位 財務デューデリジェンス「貸借対照表項目の分析」を理解する【前編】 ~運転資本の分析、固定資産・設備投資の分析~[失敗しないM&Aのための「財務デューデリジェンス」]

7位 「意向表明書」M&Aで活用できる ひな形(資料ダウンロード)【書籍『会計事務所の事業承継・M&Aの実務』掲載資料データ】

8位 財務デューデリジェンス「損益項目の分析」を理解する【前編】~正常収益力の分析、事業別・店舗別・製品別・得意先別等損益の分析、製造原価の分析~

9位 M&Aの主なスキーム (株式譲渡、事業譲渡、会社分割)~メリットとデメリット?留意点は?~[中小企業のM&A・事業承継 Q&A解説]

10位 「事業デューデリジェンス(事業DD)」とは? ~目的は? 調査分析項目とは?~[氏家洋輔先生が解説する!M&Aの基本ポイント]

※Webセミナーの閲覧、Q&A解説の全文閲覧、資料ダウンロード等には、会員登録(無料)が必要です。

【ZEIKEN LINKS(ゼイケン リンクス)よりおすすめ動画解説(Webセミナー)のお知らせ】

ライブ講座でも好評でした今村仁先生の講座がZEIKEN LINKSにて公開中です!

スモールM&A業界の現状について、マッチングサイトを活用した相手先探しについて、などを中小零細企業を支える税理士・会計事務所向けの解説しております。

●動画はこちらから

↓↓↓

テーマ:マッチングサイトを使った 会計事務所が携わるべき「スモールM&Aビジネスの始め方」(中小零細企業を支える会計事務所向けセミナー)

【主な講義内容】

1.スモールM&A業界が活況なワケ

①今や3社に1社が経営者「70歳以上かつ後継者未定」

②政府発表「第三者承継支援総合パッケージ」とは?

③ガイドライン改訂の経緯

④仲介手数料に補助金支援!?

⑤少子高齢化、意識の変化、金融緩和、政治の変化で案件増加!(コロナの影響は?)

2.ネットを使ったお相手探しは本当にうまくいくのか

①今まで廃業しか選択肢がなかった年商6千万円の会社が売れる!?

②ポイントは、「ネットの使い方」と「トラブル防止」

③毎年10件以上、現在41件成約の秘密大公開!(ネットの流儀)

④だから、会計事務所(税理士事務所)の本来業務にすべきなんです!

⑤スモールM&Aの仕組みを知れば、廃業先が新規顧問先に!

3.3つの諦め(あきらめ)ご存知ですか?

①国の諦め

②M&A業界の諦め

③小規模企業の諦め

「マッチングサイトを使った 会計事務所が携わるべき「スモールM&Aビジネスの始め方」」より

2020年12月11日収録(ZEIKEN BRIDGE 2020)

事業承継やM&Aに関する税務事例について、国税OB税理士が解説する事例研究シリーズです。

今回は、「法人が解散・残余財産が確定した場合の事業年度」についてです。

※このページでは「質問」のみご紹介いたします(回答は本文ページにてご覧ください)

[質問]

〇当社は、11月末日決算法人(事業年度令和元年12月1日~令和2年11月30日)です。今般諸事情により、下記の予定にて解散・清算の予定です。

・解散予定日 令和2年9月30日

〇下記内容にて申告を考えています。

・解散申告…令和元年12月1日~令和2年9月30日…申告期限 令和2年11月30日

・みなし清算事業年度…令和2年10月1日~令和3年9月30日…申告期限 令和3年11月30日

〇みなし事業年度ですが、財産の整理が令和3年1月31日までには完了する予定です。

・したがって、上記みなし事業年度にかかわらず…令和2年10月1日~令和3年1月31日の事業年度として法人税等の申告を考えています。

〇残余財産確定申告書についても、残余財産の整理が令和3年2月28日には完了の予定です。

・残余財産確定申告書は、令和3年2月1日~2月28日の期間で法人税等の申告を考えています。

上記の事業年度で法人税等の申告をした場合には、税法上何か問題は発生しますか。