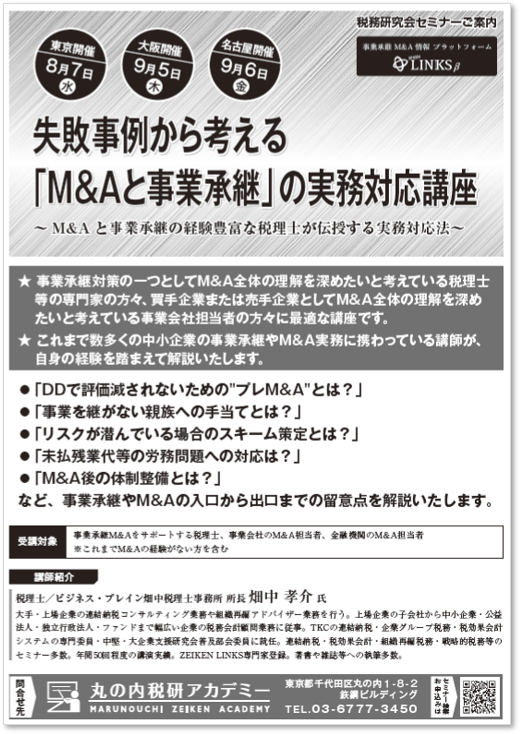

【税務研究会よりおすすめM&A事業承継セミナーのご案内】

事業承継対策の一つとしてM&A全体の理解を深めたいと考えている税理士等の専門家の方々、買手企業または売手企業としてM&A全体の理解を深めたいと考えている事業会社担当者の方々に最適な講座です。

「DD(デューデリジェンス)で評価減されないための”プレM&A”とは?」、「事業を継がない親族への手当てとは?」、「リスクが潜んでいる場合のスキーム策定とは?」、「未払残業代等の労務問題への対応は?」、「M&A後の体制整備とは?」など、事業承継やM&Aの入口から出口までの留意点を、これまで数多くの中小企業の事業承継やM&A実務に携わっている税理士の畑中孝介先生に、自身の経験を踏まえて解説いただきます。

≪パンフレット≫

失敗事例から考える「M&Aと事業承継」の実務対応講座_表面ページ(PDF)

失敗事例から考える「M&Aと事業承継」の実務対応講座_中面ページ(PDF)

■セミナー概要

[講座名]

失敗事例から考える「M&Aと事業承継」の実務対応講座

~ M&A と事業承継の経験豊富な税理士が伝授する実務対応法~

[講師]

税理士 畑中 孝介(ビジネス・ブレイン畑中税理士事務所 所長)

[開催日時]

■お申込みについて

税務研究会ホームページ(東京会場/大阪会場/名古屋会場)または、下記パンフレットに必要事項をご記入のうえ、FAXにてお申込みください。

≪パンフレット≫

■セミナー内容

Ⅰ .事業承継の概要

・事業承継を巡る環境

・事業承継の類型

・事業承継対策

・特例事業承継税制の概要

Ⅱ .M&Aにおける税理士の役割

【ケーススタディー】デューデリで価格1/3に下落(時価BSの事前把握)

【ケーススタディー】法務労務リスクの顕在化(未払残業代のこわさ)

・創業者の意思確認・通訳

・株主間契約の活用

・リスクの把握(法務・労務・財務)

・財務DDの実施

・税務スキームの立案

・事業譲渡契約における法務リスクの検討

・DCFの算定

・株価算定

・M&A前の体制整備

Ⅲ .事業承継における議決権対策

【ケーススタディー】親子喧嘩しない為に(種類株式の活用)

【ケーススタディー】分散化した株をほっとかない(属人株式の活用)

・保有比率の確認

・議決権の確認

・会社法における議決権割合の影響

・種類株式

・属人株式

Ⅳ .M&Aにおける税務

【ケーススタディー】資産管理会社の活用で税負担が激減

【ケーススタディー】退職金の活用による税負担の減少

・M&Aにおける税務の総論

・譲渡側の税務

・買収側の税務

・買収側のメリットも踏まえた買収スキーム立案

・法人株主・個人株主のメリット比較

・組織再編税制の概要

・株価評価に与える税務の影響

・事業譲渡スキームの検討

Ⅴ .プレM&A(体制整備)

【ケーススタディー】事前把握で買い手に安心感を与える

・財務デューデリジェンスにおける問題把握

・諸規定の整備

・議事録・契約書の整備

・労務リスクの把握と対応

Ⅵ .M&Aにおける組織再編税制の活用

・M&A前のグループ一覧の把握

・実施後のグループ体制の検討

・持株会社の活用(株式移転・株式分割)

・スピンオフ税制の活用

・会社分割の活用

・生産性向上設備投資促進税制を活用する

Ⅶ .PMI(M&A後の体制整備)

・M&A後におけるグループ法人税制の活用

・創業者の奥様も引退?経理はどうする?

・Fintech機能を利用し、仕訳は連携

・RPA(自動化)により人員増を防止

・本社へのリアルタイム連携と翌月10日の報告で不正防止

・グループ財務体制の整備

・後継者への教育体制の整備

※ 上記は予定のものも含まれます。変更となる場合もありますので、予めご了承ください。

[関連セミナー]

■「事業承継対策として期待される『中小企業のM&A基礎講座』」(9/19東京、9/25仙台、10/7福岡、10/18札幌、10/24広島)