「事業承継型M&Aにおけるデューデリジェンスの要点(4月22日開催)」の”事前検討課題”をご紹介!

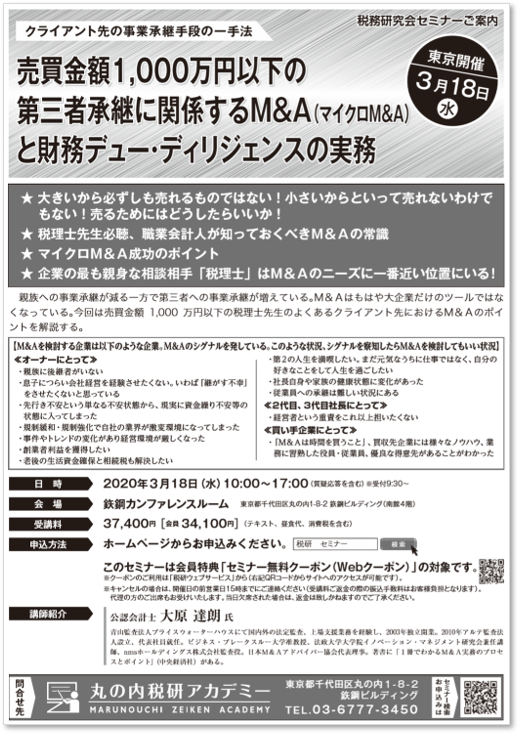

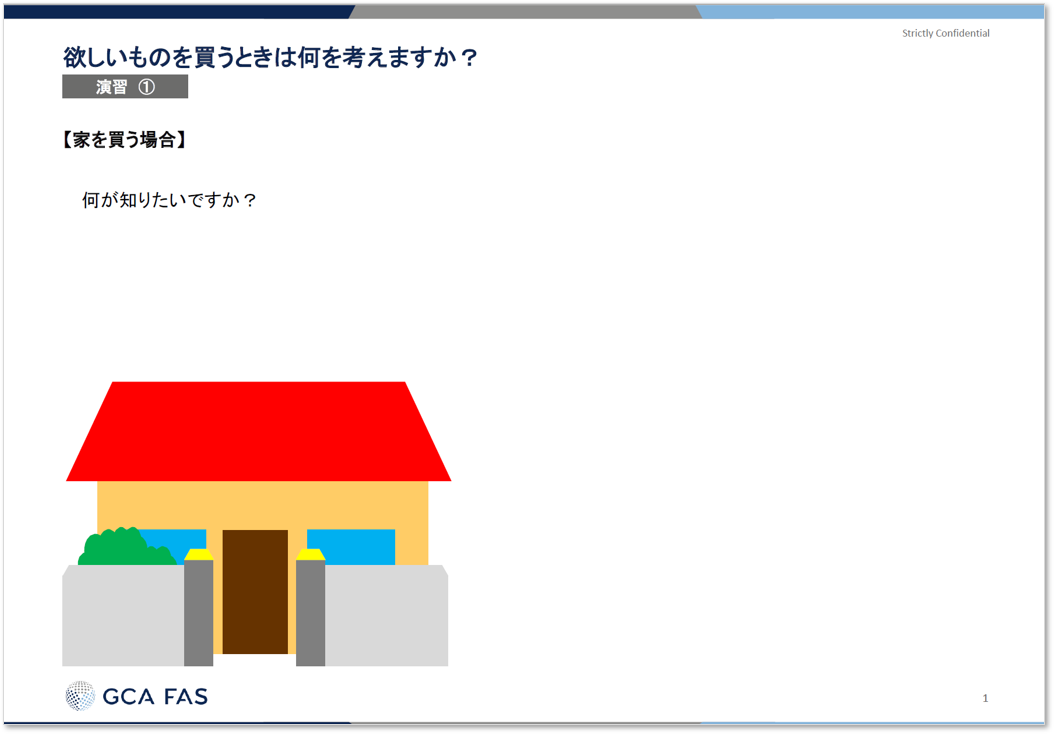

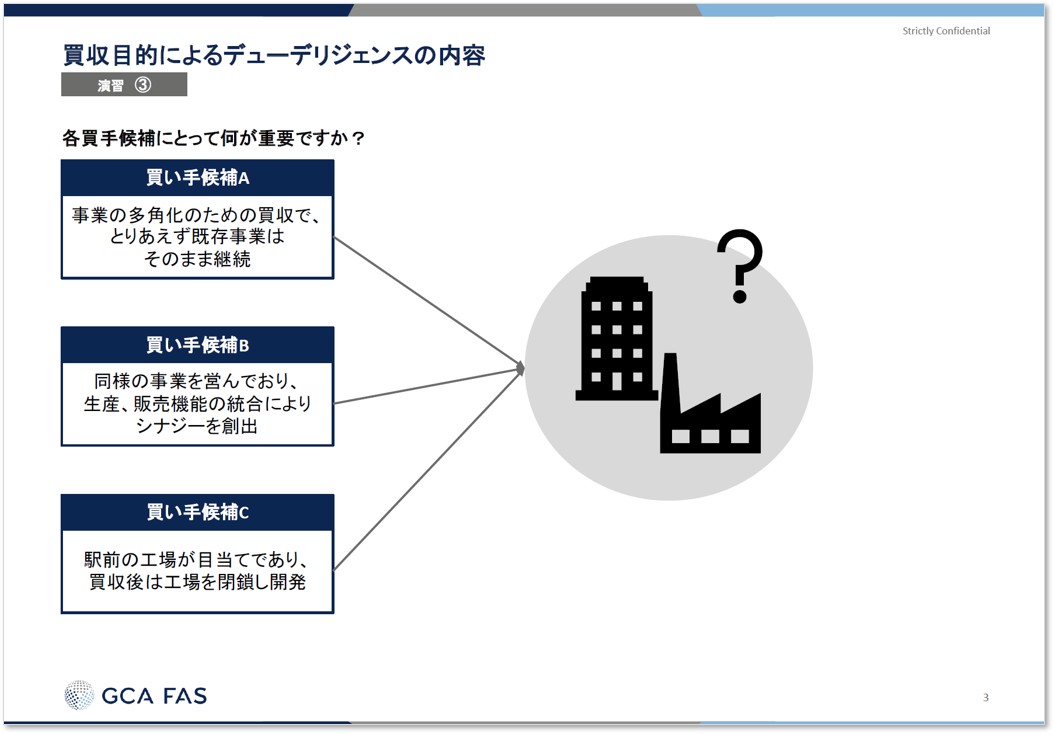

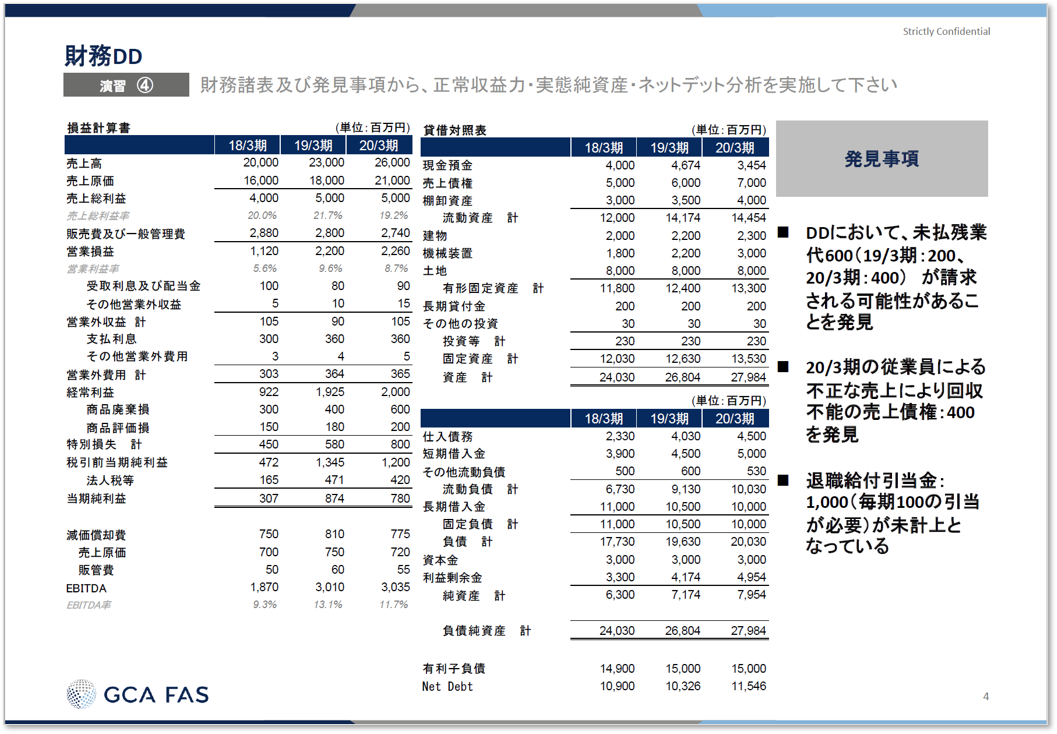

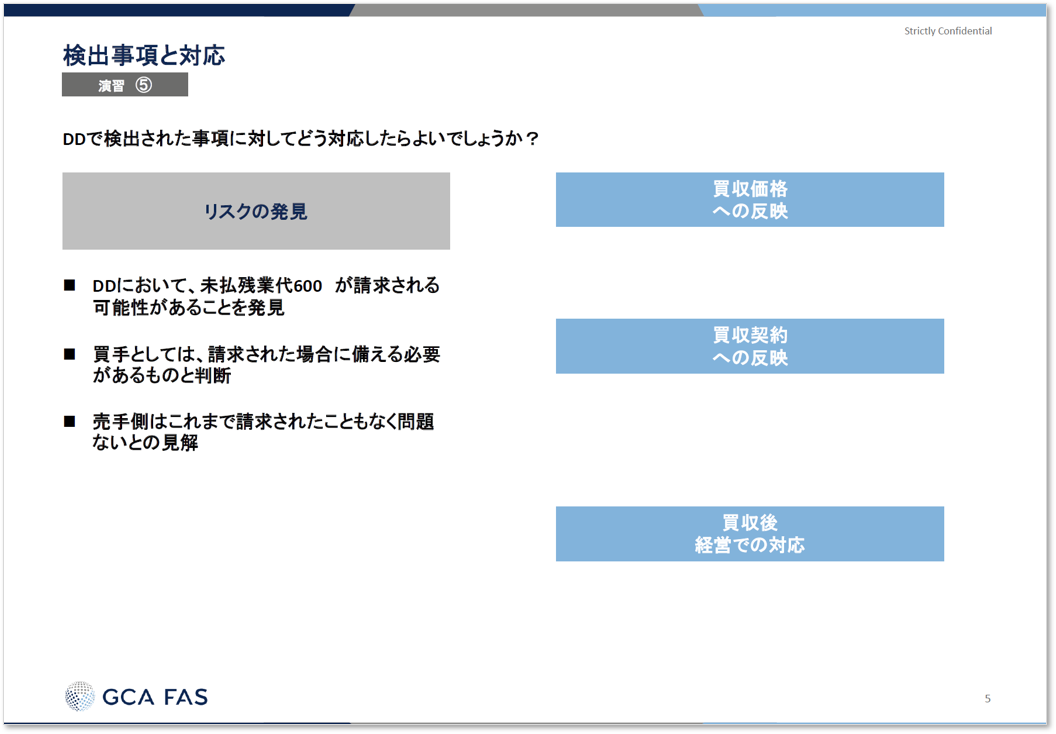

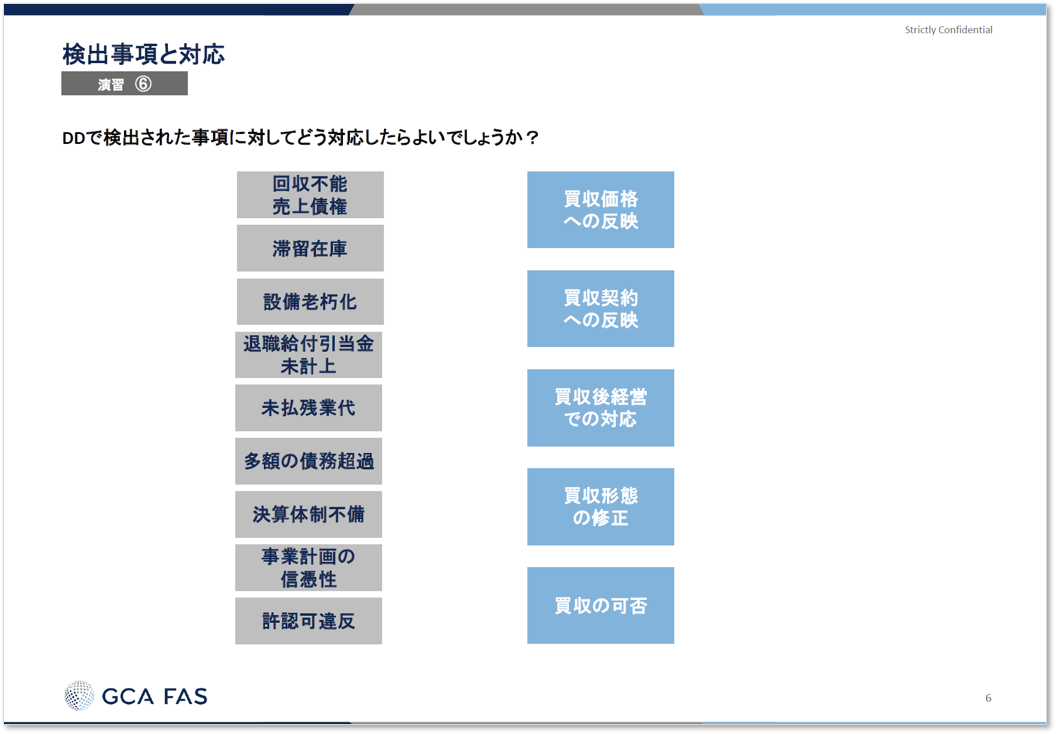

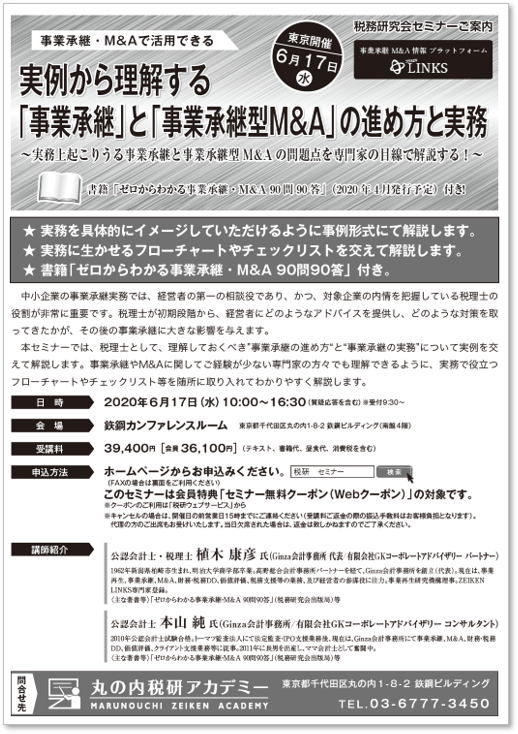

このセミナーは、デューデリジェンスの基本的な目的を理解したうえで、特に中小企業のオーナー会社を対象としたM&Aで実施される財務税務デューデリジェンスの留意点について解説します。実際のDDの成果物であるDDレポートの構成を確認するとともに、DDにより検出された事項への対応として、契約書や売却価格、スキームへの反映方法について理解を深めていただいます。

また、受講者の方には、実務で活用できる資料「勘定科目別・財務税務デューデリジェンスの要点チェックポイント」プレゼントいたします。

今回、ご紹介する検討課題を事前にお考えいただくことで、講義の理解度を深めることにお役立てください。

※個別回答の返却や、参加者による当日の発表などは行いません。

セミナー見本(財務DD.png)

.png)

.png)

.png)

.png)