【おすすめ新刊書籍のご案内】

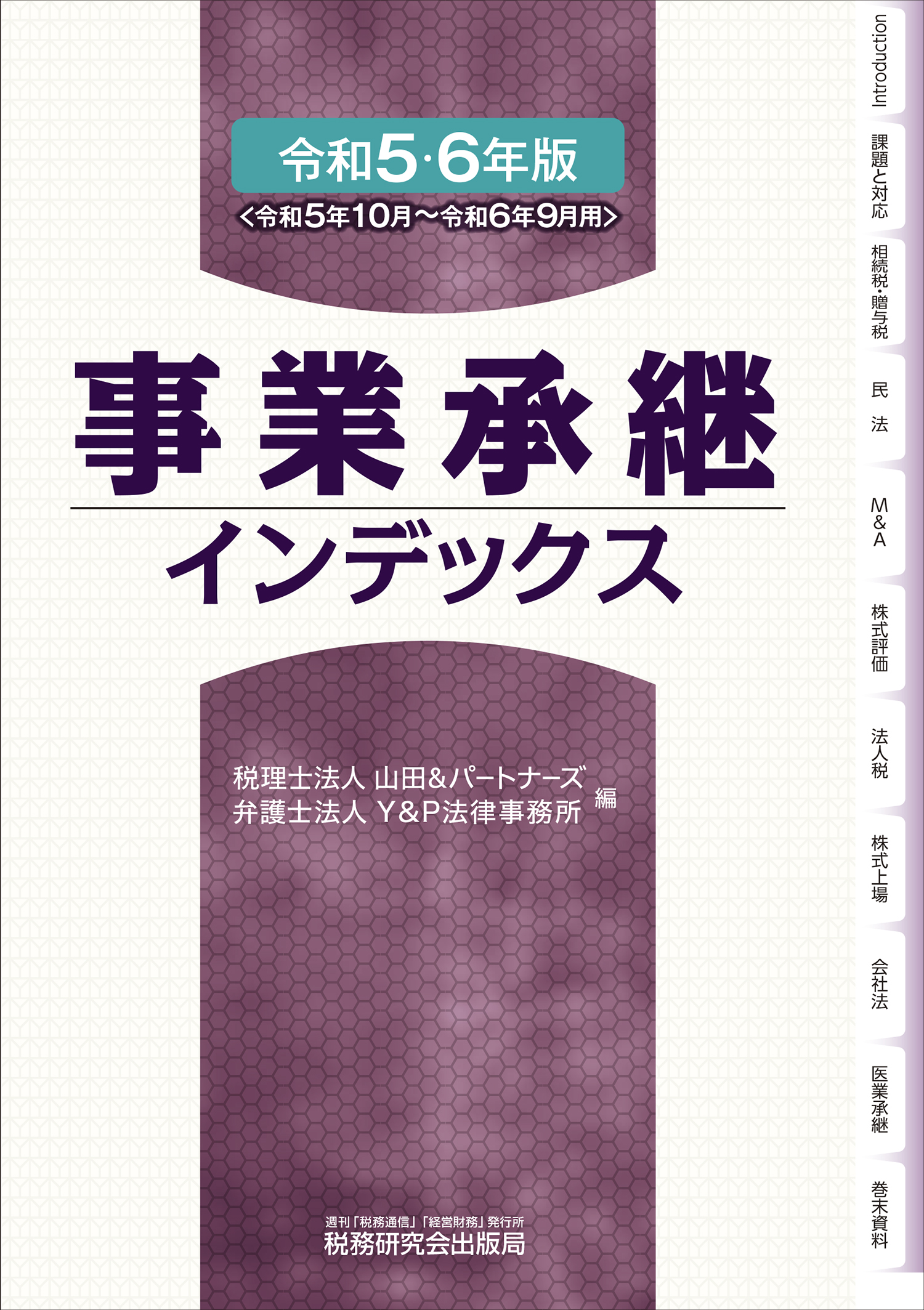

書籍「令和5・6年版事業承継インデックス」が出版されました。

親族内の自社株承継や人的事業承継、第三者に対するM&AやIPOまで含めた広い意味での「事業承継」に関わる税務、法務その他の周辺知識をコンパクトな表組にして見やすくまとめています。

A5判 258頁

2023年10月発売

定価: 1,870(税込)

[主要目次]

●Introduction

●課題と対応

●相続税・贈与税

●民法

●M&A

●株式評価

●株式上場

●会社法

●医業承継

●巻末資料